Tulajdonképpen egy óriási méretűre nőtt finanszírozási rendszerről van szó, amelynek szereplői elsősorban nem bankok, és amelyek kívül esnek a felügyelet hatáskörén. Mindez egy korábban nem tapasztalt kockázatot jelent a pénzügyi rendszer egészére nézve.

Tanszékünk címzetes egyetemi tanára és az egyik korábbi blogunk szerzője, Kondor Imre fizikusprofesszor nemrégiben egy olyan tanulmányt jelentetett meg szerzőtársaival, amelyben becslést adtak az árnyékbankrendszer méretére. (Fiaschi, D., Kondor, I., Marsili, M., Volpati, V. (2013), The Interrupted Power Law and the Size of Shadow Banking Working Paper)

Azt kapták, hogy körülbelül a világ GDP-jének kétszerese ez a fajta a kitettség. A becslés azon alapul, hogy a globális vállalatok méret szerinti eloszlása a nagy cégek tartományán, ˗ vagyis ott, ahol jellemzően a pénzügyi vállalatok vannak túlsúlyban ˗ hirtelen jelentősen elhajlik a Pareto eloszlástól. Pedig más mintákon azt találjuk, hogy a vállalatok mérete nagyon stabilan Pareto-eloszlást követ tértől és időtől függetlenül. A szerzők szerint a hiányzó rész valójában létezik, csak éppen nem látjuk, mert a sötétben van. Vagyis éppen ez az árnyékbankrendszer.

November közepén volt szerencsém részt venni egy nemzetközi hírű magyar származású kutató, Pozsár Zoltán CEU-n tartott előadásán. Pozsár Zoltán az árnyékbankrendszert kutatja az INET-nél, valamint az amerikai pénzügyminisztérium tanácsadója is egyben, és korábban a FED nyíltpiaci bizottságát látta el hasznos információkkal az amerikai bankrendszer feltérképezése során. A téma rendkívül gyakorlatias, mégis fontos elméleti következményei lehetnek a tekintetben, hogy hogyan tekintenek a pénzügyi rendszerre és miképp szabályozzák azt.

Pozsár részletesen feldolgozza a hagyományos flow-of-funds alapú elemzések és a klasszikus monetáris aggregátumok által nem megragadható pénzteremtési mechanizmust, melynek központi eleme a repo ügylet. A repo ˗ magyarul visszavásárlási megállapodás ˗ tulajdonképpen egy fedezett hitelügylet: a repo kezdeményezője értékpapírt (jellemzően államkötvényt-kincstárjegyet) ad el, és ugyanakkor egy későbbi határidőre (a hitel lejáratára) vissza is vásárolja értelemszerűen a hitel kamattartalmával megnövelt értéken. A repo ügylet másik oldalán lévő szereplő fél tehát hitelt nyújt, így ő úgynevezett reverse repo ügyletet hajt végre. Magyar szóhasználatban aktív repo amikor hitelt nyújtunk (reverse repo), passzív repo amikor hitelt veszünk fel (repo).

A kutatás célja kettős: egyrészt feltérképezni a hagyományos bankrendszert túlnövő árnyékbankrendszert, valamint rámutatni a kialakulásához vezető okokra és potenciális következményekre. Az árnyékbankrendszer két "végén" a rövidtávú likviditástöbblettel rendelkező ú.n. cash pool-ok, valamint az ezt felhasználó alapkezelők állnak. A cash-pool-ba azon szereplők tartoznak, akiknél likviditás többlet csapódik le – lokális és globális egyensúlytalanságok következtében, és valamilyen oknál fogva rövid lejáratú biztonságos kamatbevételre vágynak (zárójelben 2013 végéi likvid befektetésük):

- Devizatartalékokat kezelő „FX reserve managers” (1200 milliárd $)

- Globális vállalatok likvid pénzeszközei (1600 milliárd $)

- Intézményi befektetők (2000 milliárd $)

- Értékpapír kölcsönzéssel foglalkozó dealer-ek (800 milliárd $)

Ez összesen nagyságrendileg 6000 milliárd $ likviditás (ekkor a FED mérlegfőösszege közel 4000 milliárd $ volt), ami az árnyékbankrendszer forrása, mely közvetlenül reverse repo-ba (hitelnyújtás), vagy likviditási alapokba kerül. Érdekes tény, hogy az amerikai DKJ (T-bill) piac túl kicsi ahhoz, hogy ekkora likviditás-többletet elnyeljen.

A rendszer másik végén azon alapkezelők (nyugdíjalapok, hedge-fundok, devizatartalék-kezelők) állnak, akik „hozamhiányban” szenvednek: a nyugdíjalapok alultőkésítettek, a hedge-fundok alulteljesítenek a benchmarkhoz képest, a devizatartalék-kezelők pedig a sterilizációs költségeket próbálják ellensúlyozni. Ezen szereplők nagyrészt derivatív ügyletekkel, lényegében tőkeáttétel vállalásával próbálják legyőzni a globális hozamhiányt. A szerző végkövetkeztetése tehát, hogy a likviditás többlet végeredményben tőkeáttételes kötvénypozíciókat finanszíroz. Az árnyékbankrendszer két „végét” a pénzpiaci dealer bankok kötik össze, akik aktív- és passzív repókkal közvetítik a likviditást a cash-pool-októl a tőkeáttételes portfóliókezelőkhöz:

|

| Forrás: //www.voxeu.org/article/global-financial-ecosystem-0 |

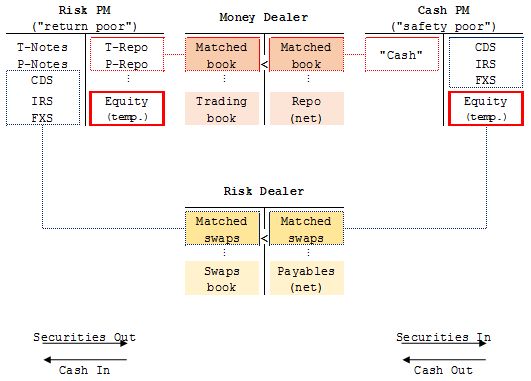

Az ábrához az alábbi megjegyzéseket kell tenni:

- Risk PM: hozamra törekvő, cserébe kockázatot vállaló portfolió menedzserek, akik eszközoldalon kötvényeket tartanak (T-notes, P-notes), melyeket elrepózva jutnak likviditáshoz, és így Credit Default Swapokat, Ineterest Rate Swapokat valamint Fx Swapokat finanszíroznak (ezen derivatívákkal törekednek extrahozamra, illetve fedeznek bizonyos kitettségeket).

- Cash PM: biztonságra törekvő, tehát likvid, kockázatmentes eszközökbe fektető pénzpiaci alapkezelők. Ők a Cash állományukból szintén repókon keresztül lényegében kölcsönt nyújtanak.

- Mind a Risk PM-ek, mind pedig a Cash PM-ekkel közvetlenülDealer bankok repóznak, és ők részben a repók implicit kamatkülönbözetén, részben pedig az aktív és passzív oldali repók állománykülönbözetéből adódó kitettségen (trading book) próbálnak pénzt keresni. A dealer bankok két formája: Money Dealer-ek, akik a repó ügyleteken keresztül a Cash PM-ektől a Risk PM-ekhez csatornázzák a likviditást, illetve a Risk Dealer-ek akik a kockázatot csatornázzák a különböző swap árjegyzéseken keresztül. Látható, hogy a Cash PM-ek szintén használnak swap ügyleteket, de ők elsősorban kockázatkezelési célból.

- A Cash- és Risk PM-ek forrás oldalán az equity értelemszerűen az alap saját tőkéje.

Pozsár Zoltán amellett érvel, hogy a hagyományos pénzmennyiségi mutatók ˗ melyeket a monetáris politika befolyásolni szeretne ˗ nem befolyásolják az alapkezelők forráshoz jutását, hiszen a klasszikus megtakarítók-közvetítők-befektetők csatornát kikerülve a dealer bankokkal repózva jutnak rövidtávú forrásokhoz, amiből tőkeáttételes kötvénypozíciókat finanszíroznak.

Az árnyékbankrendszer tulajdonképpen a pénzügyi rendszerben történő lecsapódása a reálgazdaságban végbemenő globális folyamatoknak: aránytalanul magas megtakarítások a vállalati szektorban és a külföldi szereplőknél (devizatartalékokat felhalmozó jegybankok), alacsony globális hozamkörnyezetből kialakuló hozaméhség, mely tőkeáttételes pozíciókra ösztönöz olyan szereplőket is, akiknek konzervatív befektetési stratégiát kellene követniük.

Végül pedig a téma relevanciáját bizonyítandó álljon itt két gondolat Stanley Fischer-től , aki a FED alelnöke:

“Fischer said that shadow banks make up about 80% of the banking sector in the U.S. He said that’s large compared to other countries, in which shadow banks generally make up about 20%.”

“It’s the most complicated map you have ever seen,”

Hivatkozások:

- Fiaschi, D., Kondor, I., Marsili, M., Volpati, V. (2013), The Interrupted Power Law and the Size of Shadow Banking Working Paper

- Pozsar, Zoltan (2014), Shadow Banking: The Money View, OFR Working Paper

- Pozsar, Zoltan (2013), Shadow Banking and the Global Financial Eco-System, VoxEU

- //fortune.com/2014/12/02/shadow-banks-federal-reserve-stanley-fischer/

A FinLab blog szerzői a Budapesti Corvinus Egyetem Befektetések és Vállalati Pénzügy Tanszék oktatói és kutatói, de az írások minden esetben a szerzők magánvéleményét tükrözik.

A becsült összeg pedig egyre csak emelkedik.

A becsült összeg pedig egyre csak emelkedik.