A hetvenes-nyolcvanas években járta az a mondás a hazai szocialista egészségügyről, hogy az vagy olcsó, vagy jó, vagy gyors, de a három dolog együtt sohasem lehetséges. Valahogy így van ez a befektetések terén is, csodák ott sincsenek: Mindenki nagyon jó hozamú, nagyon biztonságos és nagyon jó likviditású (bármikor pénzzé tehető) befektetést keres, de ilyen nem létezik.

A befektetések szent hármasa

Ha egy befektetés magas hozammal kecsegtet, akkor ott általában komoly kockázatok is vannak, benne van a bukás veszélye is. Sőt általában annál nagyobb a veszély, minél magasabb a maximálisan elérhető hozam. Tipikus példája ennek a részvénybefektetés, de az ingatlanon is lehet bukni, vagy a nemesfémen. Más esetleg viszonylag biztonságos, jó bevételt is hoz, de sok tőke kell hozzá és nagyon nehéz jó áron eladni, mint az ingatlanok. A hozam, kockázat, likviditás szent hármasából valamelyikből rendszerint engedni kell.

Az a fránya illeték

Egy másik szempont, amit mérlegelni kell, hogy a bevezetett és egyszer alaposan felemelt tranzakciós illeték, illetve az amiatt megnövekedő banki költségek mellett érdemes-e máshová utalnunk a pénzünket egyáltalán. Pár hónapra az esetek nagy többségében nem, hosszabb időtartamú befektetésnél esetleg, ki kell számolnunk, nem viszi-e el a költség a hasznot.

Nagy általánosságban azt mondhatjuk, hogy az a banki lekötés, esetleg egy ahhoz hasonló banki kötvény, amely nem akciós, nincs feltételekhez kötve, már csak évi 2-3 százalék közötti mértékben kamatozik maximum. Mi tudja ezt túlszárnyalni, és milyen kompromisszumokat kell ehhez kötni?

1. Fix állam, fix kamat

Az állam már több mint egy éve érezhetően arra törekszik, hogy ráígérjen a bankok ajánlataira a lakossági megtakarítások piacán, ami az átlagembernek persze csak jó. Jelenleg 3,5 százalékos éves kamattal egy évre (Kamatozó Kincstárjegy), 3,25 százalékkal fél évre lehet befektetni fix kamatozású lakossági állampapírokba (Féléves Kincstárjegy). Ehhez még ingyenesen adják a számlavezetést és sok más műveletet is a Kincstár hálózatában, tranzakciós illeték azonban ott is van. A Kincstár mellett egyes bankoknál is kaphatók ezek a papírok.

Hátránya nemigen van ennek a befektetésnek, ha ekkora hozammal megelégszünk. Az állampapír világszerte a legbiztonságosabb befektetésnek számít. Ha lejárat előtt kell a pénz, az értékpapírt visszavásárolják alacsonyabb áron, ami azonban nem okoz komoly veszteséget. Állampapírokra nem vonatkozik a tavaly sok megtakarításra bevezetett hat százalékos EHO sem (egészségügyi hozzájárulás).

2. Akiket nem kell érdekeljen az infláció

Az inflációhoz kötött változó kamatozású Prémium államkötvény-sorozat tagjai többnyire a pénzromlás felett három százalékpont prémiumot fizetnek, ami eléggé kedvező. A polgárnak lényegében mindegy, hogy 1, 0,5 vagy 5 százalékkal romlik a pénz értéke, mindenképpen megkapja a három százalék reálkamatot.

Ezért a mostani alacsony, decemberben csak 0,4 százalékos inflációs érték miatt sem feltétlen ellenjavallt a dolog. Az ilyen alacsony infláció feltehetően nem lesz tartható hosszabb távon, csak egyszeri tényezőknek (rezsicsökkentés) köszönhető. Ha az infláció újra felmegy 2-3 százalékra, a kötvények kamata is 5-6 százalék lesz.

Adózás és költségek szempontjából az előző pontban elmondottak igazak, azzal a különbséggel, hogy a 2-5 éves Prémium-kötvényeket csak két százalékkal alacsonyabb áron veszik vissza, mint ahogy eladják. Ez már elég jelentős érvágás a jelenlegi kamatkörnyezetben, ezért nem árt alaposan megfontolni, meg tudjuk-e lejáratig tartani a kötvényt. (Tehát engedményt kell tenni a likviditás terén.) Ezt a típust csak a Kincstár forgalmazza.

3. Kötvény, mégsincs lejárata

Még mindig eléggé alacsony kockázatú termék a rövid kötvényalap, hiszen nagyrészt nulla közeli kockázatú állampapírokkal szokták feltölteni. Miután a korábban divatos pénzpiaci, likviditási alapok már nem hoznak sokat, a rövid kötvényalapok sokkal inkább esélyesek a banki kamatok túlteljesítésére. (Erről itt számoltunk be részletesen és közöltük az alapok tavalyi hozamát is.) Ehhez azonban általában 1-2 évig érdemes megtartani ezeket. Folyószámlaszerűen bármikor visszaválthatók, nincs lekötési idő, rugalmasak, de mindenféle banki költségekkel és díjakkal kell számolni.---- Lehet kicsit nagyobb a rizikó? ----

A legtöbb bank kínál már ilyen alapot. Ha a tőke 80 százaléka állampapírban van, az EHO is megúszható. Rövid távon ingadozhat az árfolyama, ezért ha túl rövid idő után akarjuk visszaváltani, kisebb veszteségeket szenvedhetünk el.

4. Kötvényalapok kicsit nagyobb rizikóval

Hasonló befektetés, mint a rövid kötvényalap a hosszú futamidejű vagy szabad futamidejű kötvényalap. Annyi a különbség, hogy a papírok hosszabb átlagos futamideje miatt ezek jobban ki vannak téve a kamatviszonyok ingadozásának. Ha nő a kamatszint, általában vesztenek, ha csökken, nyernek értékpapírjaikon, de van úgy is, hogy mindezt ki tudják védeni. Általában több évre ajánlják, mert ez idő alatt az áringadozások ki tudnak egyenlítődni.

5. Lakást venni, kiadni?

Attól, hogy csökkent a kamatszint, az ingatlanok bérleti díjai és az ingatlanárak még nem feltétlenül változnak, vagy csak jelentős késéssel. Ha egy ingatlanból származik évi nyolc százalék bérletidíj-bevétel, az nyilván sokkal vonzóbb évi három-négy százalékos állampapír-hozamok mellett, mint évi hét-nyolc százalék mellett volt.

Ezért sokan gondolják úgy, hogy az ingatlanok piaca fel fog lendülni Magyarországon, csak kérdés, mikor, mely területeken, mely szegmensekben és mennyire. De az ingatlanbefektetés egy külön tudomány, kell hozzá sok tapasztalat, az eladók pszichológiájának ismeretétől kezdve a rejtett hibák feltárásán át az adott környék fejlődési lehetőségeinek felismeréséig. Nem is beszélve komoly jogi problémákról, például ha ki kell tenni egy makacs albérlőt.

De a lakáspiac fellendülése ellen is komoly érvek szólnak: a lakáshitelek több mint 30 százalékát ma is késedelmesen fizetik vagy egyáltalán nem fizetik, sok lakást elárverezhetnek a jövőben olcsón. Az ország lakossága csökken, komoly az elvándorlás, egyes adatok szerint a fővárosban már több tízezer üres lakás is lehet. Tapasztalatok nélkül belevágni egy ilyen üzletbe kockázatos dolog. A kockázatok a likviditás terén is nagyok, magyarul nagyon nehéz és hosszadalmas lehet újra eladni, ha kell a pénz.

Ugyanakkor igen ígéretes lehetőségnek is tűnik, hiszen sok éves mélyponton van a lakáspiac (hát még reálértéken), a kamatok valóban alacsonyak, a sok eladósodott, bajban levő adós közül egyre több kényszerülhet engedni az árból, jó vételt lehet csinálni. A kezdődő gazdasági növekedés, ha tartós marad, szintén élénkítheti a piacot.

6. Jöhet az ingatlanalapok reneszánsza

Teljesen más területen mozognak az ingatlanalapok, amelyek lakásokat alig, inkább üzlethelyiségeket, bankfiókokat, raktárakat, irodákat, akár egész plázákat is vásárolnak. Általában sok évre előre kötnek szerződéseket a bérlőkkel – nem egyszer euróban –, ami jól jön, ha a kamatok csökkennek, mert a hozamok vonzóak maradhatnak. Nincs lekötési idő, a pénzt elvileg, legalábbis a kisebb összegeket, viszonylag gyorsan ki lehet venni.

Ugyanakkor 2008-ban már megláthattuk, hogy milyen nagy problémákat okozhat, ha mindenki egyszerre akar kimenni ugyanazon az ajtón, ha a befektetők többsége ki akarja venni a pénzét az alapból, miközben válság van és az ingatlanokat nem lehet eladni. Erről és az ingatlanalapok tavalyi hozamáról itt írtunk részletesebben.---- Mennyire csillognak még a nemesfémek? ----

7. Nemtelenek lettek-e a nemesfémek?

A tavalyi év egyik nagy sztorija volt, amikor az arany mintegy 30 százalékot zuhant 1700 dollár környékéről 1200 alá, és most sincs sokkal feljebb. Ebből is látszik, hogy a sokak által annyira biztonságosnak tartott nemesfémek sok esetben szinte a részvényekhez hasonlóan hektikusan képesek viselkedni, és semmi garancia nincs rá, hogy a következő X évben valóban megőrzik értéküket. (Ahogy a részvényeknél, az ingatlanoknál vagy a külföldi devizáknál sincs erre semmi garancia.)

|

| Az arany árfolyama (forrás: Dealbook) |

Ugyanakkor számos olyan vélemény is olvasható, hogy a szerte a nagyvilágban – végső soron már nálunk is – a válság kezelésére gyógyszerként használt pénznyomtatás hosszabb távon, előbb-utóbb komoly inflációt okoz majd. Ezt ugyan öt-hat éve hiába jósolják, és még nem következett be, de ettől még bejöhet, és akkor alaposan megdobhatja a nemesfémek árát. Ha nem, akkor sok éves stagnálás vagy lemorzsolódás is lehet az árakban. Ezért csak a portfóliónk kis részét, 5-10 százalékát javasoljuk nemesfémbe rakni.

Másik hátrányuk, hogy ha fizikai aranyat vagy ezüstöt veszünk, az eladók komoly árrést alkalmaznak. Az ezüstöt pedig még az ÁFA is durván sújtja. (Erről lásd cikkünket itt.) A tárolás, a biztonság kérdése is alapos megfontolást igényel, illetve költségekkel járhat. (Például széf beszerzése, bérlése.)

9. Vedd a márkát, meg a dollárt

Sokan nőttek úgy fel, hogy az igazi értékmegőrzést a lambéria mögé dugott valuta jelentette, miközben a forintot újra és újra leértékelték. Azután sok éven keresztül érdemesebb volt a magas kamatozású forintban megtakarítani, mint devizában, úgy a kilencvenes évek végétől nagyjából a válság 2008 őszi kitöréséig.

Ma is megfigyelhető, hogy ha olcsó az euró, akkor sorban állnak a pénzváltóknál a vevők, ha meg drágább, akkor eladnak, sőt hasonló mozgások észlelhetők a devizában jegyzett befektetési alapoknál is. Mások esetleg a külföldi számlanyitásra esküsznek.

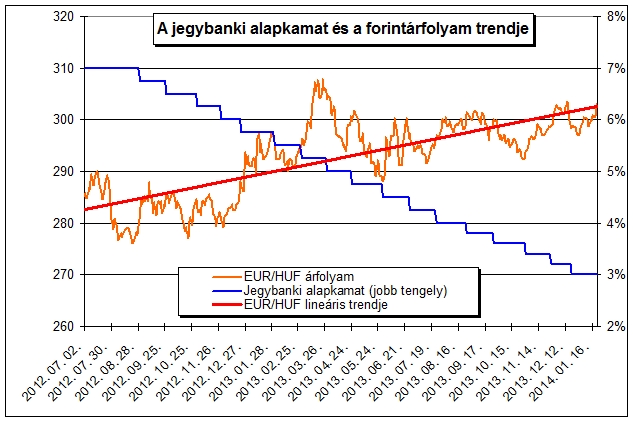

A szakemberek megosztottak abban a kérdésben, hogy a forint reálisan, túl alacsonyan vagy túl magasan van-e értékelve, és merre fog menni. (Decemberi elemzői körkérdésünk itt olvasható.)Talán valamivel többen tippelnek arra, hogy a forint az idén is tovább fog gyengülni, amit többek között éppen az alacsony kamatszint indokol. (Lásd grafikonunkat.) A választ mi sem tudjuk, de az bizonyos, hogy a jelenlegi alacsony forintkamatok mellett legalábbis jobban megéri devizában takarékoskodni, mint korábban.

10. Ez a lutri, nem a lottó

Az egyik legkockázatosabb eszközosztály köztudottan a részvényeké, egy egész iparág foglalkozik azzal, hogy előre jelezze a papírok mozgását, mégsem sikerül soha igazán megmondaniuk a tutit. Rövidebb távon nulla összegű játéknak tűnik, azaz csak azt lehet megnyerni, amit a másik elbukik, és a kisbefektetők nem valószínű, hogy a nagyokkal szemben tartósan a nyertes oldalon fognak állni.

Hosszú távon, évek, évtizedek alatt azonban a részvénytársaságok profitálhatnak a gazdasági növekedésből, saját innovációikból, és a részvényeseik is velük gazdagodhatnak. Ehhez azonban vagy komoly szaktudás kell, vagy a kockázat megosztása sokféle papír között és hosszú-hosszú időre szóló türelem.

Egy másik út az abszolút hozamú alapok jegyeinek vásárlása lehet, amelyek aktív befektetési politikával igyekeznek a kockázatokat csökkenteni, bár ez sem csodaszer, amint láttuk, nem mindig sikerül nekik.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.