A múlt héten bejelentették, hogy egyes lakossági állampapírok feltételei változnak, illetve újakat hoznak forgalomba. A végleges feltételek még nem ismertek, de lehet következtetni arra, mire számíthatunk.

A következő pontokban várható változás az Államadósság Kezelő Központ (ÁKK) szűkszavú közleménye alapján:

- Megújítják az inflációkövető Prémium Magyar Állampapír “induló kamatfeltételeit” (“szeptember végétől”).

- Újra bevezetik a 12 hónapos diszkont kincstárjegy hozamához kötött,

- változó kamatozású, hároméves Bónusz Magyar Állampapírt (szeptember 29-től), várhatóan 11 százalékos induló kamattal.

- Az Egyéves Magyar Állampapír és az egyéves Kincstári Takarékjegy kamatát hét százalékra, a kétéves Kincstári Takarékjegyét pedig 7,5 százalékra emelik (szeptember 19-től).

Melyik állampapír nem ígéretes?

Vajon akinek most van befektetésre váró pénze, vagy lejár egy állampapírja, annak mire érdemes készülnie? A pontos feltételek ismerete nélkül persze nem tudhatjuk biztosan, de egyre inkább úgy tűnik, hogy érdemesebb több lábon állni az állampapírpiacon is, többféle kötvényt vásárolni.

A háromból a harmadik pontot könnyen kilőhetjük, az egy évre kínált hét vagy 7,5 százalékos kamat nem túl vonzó. (Meg a korábbi sztár, a 4,95 százalékkal kecsegtető MÁP Plusz sem.) Ennyit már egyes bankok is kínálnak, a diszkontkincstárjegyek pedig 11 százalék körüli csúcshozammal kaphatók mintegy 11 hónapra is. Az egyéves állampapírok esetleg folyószámla helyett lehetnek jók, bizonytalan időre, 8-10 hónapra.

Vonzó lesz-e végre a PMÁP?

Ami az első pontot illeti – a PMÁP vélhetően jóval magasabb aktuális kamattal – az jó lenne az ötéves inflációkövető értékpapír jelenlegi 6,6 százalékos kamatának fényében. Ez ugyanis “lajhárkötvény”, borzasztó nagy késéssel követi az inflációt, még mindig a tavalyi szolidabb pénzromlást fizeti. Csak jövő júniusban lesz tisztességes kamata, ekkor igazítják majd a kamatot végre a 2022-es fogyasztóiár-indexhez.

Mire jó az évi 11 százalék?

Megszellőztettek egy számot, amely szerint évi 11 százalék lesz az új Bónusz állampapírok kezdő kamata. Ezért vélhetően az ígért új PMÁP kezdőkamata is megközelíti majd az évi tíz százalékot, mert különben nem venné senki.

De ha ahhoz viszonyítunk, hogy legutóbb 15,6 százalékos inflációt mértek Magyarországon, és még várhatóan emelkedni is fog, akkor már nem túl vonzó az évi 10-11 százalék sem.

A prognózisok bizonytalansága

Jó, jó, de hát az infláció úgyis csökkenő pályára áll majd az év végétől, és akkor az évi 11 százalék is nagyon jó lesz – szinte halljuk máris a tiltakozást, ami ilyenkor a gazdaságpolitikusoktól érkezni szokott. Tényleg arra áll? Ki tudja. Talán senki.

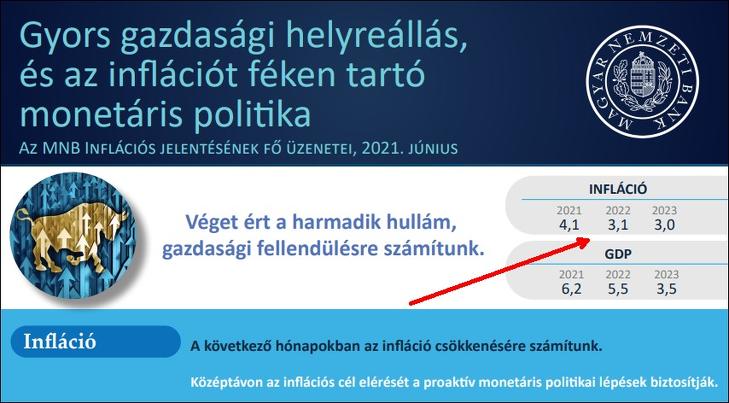

Nézzük meg például a Magyar Nemzeti Bank tavaly júniusi inflációs jelentésének előrejelzését, nagyobbat nem is tévedhettek volna. (Vagy kötelező kincstári optimizmus volt, hiszen akkor már megkezdték a kamatemelési ciklust.)

A PMÁP kulcskérdései

Így egy leendő 9, 10 vagy 11 százalékos kezdőkamatú PMÁP-nál majd alaposan meg kell nézni a feltételeket.

- A kezdőkamat fontos, de nem perdöntő.

- Mekkora kamatprémiumot ad az infláció felett?

- Mekkora késéssel követi az inflációt? (Mennyi idő telik el az inflációs időszaktól a kamatmegállapításig?)

Lehet, hogy az az állam célja, hogy csak a bankokra ígérjen rá, és ne legyen az állampapírnál jobb választás a piacon. Akkor lehet, hogy például a 2022 májusi vagy júniusi éves inflációt (10,7, illetve 11,7 százalék) veszik alapul, vagy valamilyen trükkös évközi adatot, átlagot. Majd efelett kínálnak valami minimális kamatprémiumot.

Ekkor hosszú távon nem biztos, hogy jó választás lesz a PMÁP. Amint a grafikonokból látszik, a múltban inkább csökkent a Prémiumok szóban forgó prémiuma. (Persze ez a már kibocsátott sorozatokat nem érinti.)

Mi az a Bónusz Állampapír?

A Bónusz Magyar Állampapír vagy BMÁP 2019 közepén szűnt meg több más sorozattal együtt, amikor bevezették a “Szuperkötvényt”, a MÁP Pluszt. Jó hosszú, tízéves is volt belőlük, a kamat pedig a diszkontkincstárjegyek aukciójához igazodott.

A kamat “összesen négy eredményes, 12 (tizenkettő) hónapos hátralévő futamidejű Diszkont Kincstárjegy aukción kialakult átlaghozamok adott aukción elfogadott mennyiségekkel súlyozott számtani átlaga” volt.

Mennyit fizettek a Bónusz állampapírok egykor?

Az egyik utolsó, a 2024/P (mintegy ötéves) 2,75, a 2028/O jelzésú (tízéves) pedig 3 százalékot fizetett a diszkontkincstárjegyek felett. Persze akkor még nagyon alacsonyak voltak ezek a kincstárjegyhozamok, 2018 végén-2019 elején 0,4 százalék körül volt az egyéves referenciahozam. Így az amúgy sem annyira népszerű papírok a MÁP Plusz mellett végképp versenyképtelennek tűntek. (Most persze már igen jók.)

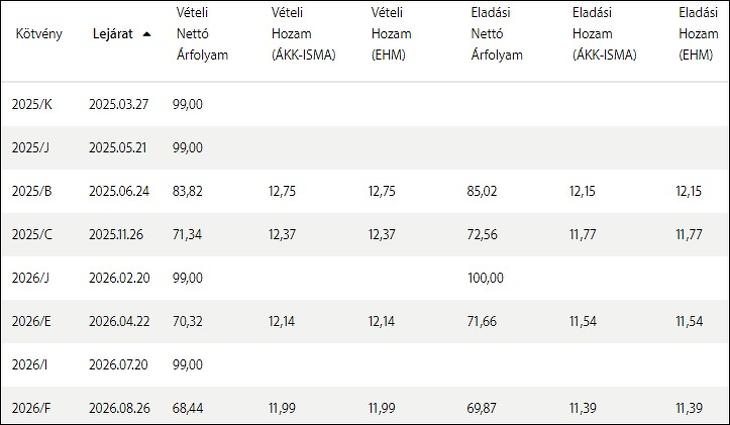

De ez a múlt. Mivel a Bónusz a múlt heti nyilatkozatok szerint 11 százalékos kamattal indul majd, vélhetően nem lesz rajta túl magas kamatprémium. Az egyéves állampapírpiaci referenciahozam (amelyet az intézményi befektetők egymás közötti kereskedéséből számolnak) ugyanis már 11,41 százalék.

Plusz kockázat, hogy az utóbbi tíz évben már láttunk olyat, amikor a Magyar Állam mesterségesen lenyomta az intézményi befektetőknek szóló kamatokat. (Kettős kamatrendszert alakított ki.) Ha megint ez történik, megint lehet nulla közelében a diszkontkincstárjegyek hozama. De ez jelenleg persze még rendkívül távolinak tűnik.

Mi lenne az ideális?

Mostanában valahogy nagyon gyorsan változik minden, a gazdaságban is. Így aztán az az inflációkövető papír, amely nagyon lassan követi az inflációt, erős kockázatokat hordoz. A fix kamatokkal meg végképp alaposan meg lehet járni. (Ha vevő vagy, és tovább emelkednek a kamatok, akkor azért. Ha meg kötvényeladó, mint az állam, és MÁP Pluszt adtál el, ami könnyen visszaváltható, akkor azért.)

A jelenlegi helyzetben olyan értékpapír látszik ideálisnak befektetői szemszögből, amellyel a pénz biztosan megőrzi értékét. Ezért teljes mértékben nyugodtan lehet mellette aludni, és nincs vele sok macera sem.

A kisbefektetőknek nincs idejük

Ez leginkább egy olyan kötvénnyel valósítható meg, amely:

- Gyorsan és gyakran igazodik az inflációhoz, például negyedévente, de legalább félévente.

- Tisztességes reálkamatot fizet az infláció felett (legalább 1-2 százalékpontot).

- A kamatokat automatikusan újra befekteti, nem kell ezzel a kisbefektetőknek rendszeresen vesződniük vagy nem hevernek időnként nem kamatozó kifizetett kamatok a számlájukon.

Van már ilyen papír, csak külföldön

Ilyen állampapír jelenleg nincsen a magyar piacon. A BUBOR-követő intézményi papír negyedéves ugyan, de nincs kamatprémiuma, az inflációtól is lemaradhat, és nem fekteti be újra a kamatot. A PMÁP meg, mint említettük, nagy késéssel követi az inflációt. Az új Bónuszokat pedig még nem ismerjük.

Létezik azonban az ideálishoz eléggé hasonló kötvény – az USA-ban, lásd:

Osszuk meg az állampapír-kockázatot is

Egy lehetséges konklúzió, ahogy már korábban többször felvetettük, hogy építsünk állampapírjainkból portfóliót. Osszuk meg a kisebb-nagyobb kockázatokat, és vásároljunk többféle állampapírt. Fix rövidet, ilyen változót, olyan változót, esetleg eurósat is.

Ha valakinek sok megtakarítása van, akkor azt helyezze el többféle valutában, többféle bankban és több országban. (Bokros Lajos, a videó végén.)

Így elkerülhetők a nagyobb buktatók, mint például hogy 15 százalék körüli infláció idején benne ragadunk egy évi négy százalékos fix államkötvényben, vagy egy 5,85 százalékos változó kamatozásúban. (Ez a hároméves PMÁP.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A rádióban beszélt erről a kormányfő.

A rádióban beszélt erről a kormányfő.