Meglepően magas kamat, alacsony árral

A 2029/B jelzésű, változó kamatozású államkötvény augusztus 22-től 12,02 százalékos kamatot fizet éves szinten – derült ki a hivatalos közzétételből. Ráadásul a kötvény az Államkincstár lakossági hálózatában ezen sorok írásakor, szerda délután 99,16 százalékos nettó árfolyamon volt kapható, plusz a 1,65 százalékos időarányos felhalmozott kamat. Ez eléggé kedvezőnek látszik, hiszen névérték alatti érték. (Aki viszont el akar adni, az csak 98 százalékon tehetné ezt meg.)

Frissítés: Az augusztus 22-ig adatok szerint a 2029/B jelzésű kötvény 99,37 százalékos nettó árfolyam mellett kapható az Államkincstárnál.

Tényleg évi 12 százalék? Nincs itt valami turpisság? – merülhet fel az olvasóban a kérdés. Nincs turpisság, de ez csak három hónapra érvényes, és nagy a bizonytalanság a folytatással kapcsolatban.

Mitől függ ez a kamat?

kötvény kamatát ugyanis negyedévente igazítják a három hónapos Budapesti Bankközi Forint Hitelkamatláb, az úgynevezett BUBOR index értékéhez.

Vagyis a kötvény követi a bakok egymás közötti hitelezési kamatlábát, ami most történetesen nagyon magas. De volt – és a hét évnyi hátralevő futamidő alatt még bőven lehet is – ennél lényegesen alacsonyabb is. A hivatalos leírás szerint:

A kamatláb a kamatperiódus fordulónapját megelőző harmadik munkanapon, az ezen napra vonatkozóan a Magyar Nemzeti Bank által közzétett három havi BUBOR-ral egyenlő... Amennyiben a BUBOR értéke nulla vagy negatív, úgy a kamatláb értéke 0,01%...

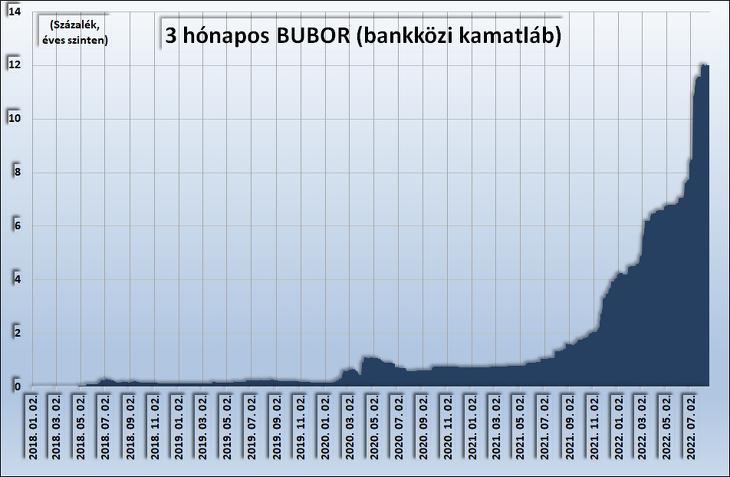

Amint a következő grafikonon látszik, néhány éve bizony volt ez a kamatláb hosszú ideig szorosan a nulla közelében is.

Merre mehet tovább a BUBOR?

A kamat jelenlegi magas értéke a magas, sorozatosan emelt magyar alapkamatnak és annak is köszönhető, hogy a jegybanktól még további emeléseket várnak. A mostani alapkamat 10,75 százalék, de a három hónapos BUBOR 12, az egy éves pedig már 13 százalék felett van egy picivel. Ami jelzi, hogy még legalább pár százalékpontos kamatemelést áraz a bankközi pénzpiac.

Emiatt a BUBOR-hoz kötött kötvények kamata is mehet még feljebb a következő kamatmegállapításkor, de ugyanúgy lejjebb is. Ha a 2021 közepén kezdődött kamatemelési sorozatnak vége szakad, akkor e kötvények kifizetése is csökkenhet. Ennek oka lehet, ha az infláció csökken. Vagy ha nagyobb gazdasági válság lenne kibontakozóban, és a jegybank a gazdasági szereplők megsegítése érdekében csökkenti a kamatot.

Ugyanakkor az is elképzelhető, hogy az infláció magasan ragad.

Vagy nagy lesz a tőkepiaci turbulencia, vagy valami egyéb nem várt fordulat következik a piacon. Ilyesmik miatt pedig esetleg a jegybanki alapkamat sem fog csökkenni a következő néhány negyedév során, sőt netán még nő is. Így a BUBOR is magasan maradhat, és a kötvények kamata is tartósan két számjegyű lehet.

Párosan szép a változó kamatozású kötvény

Van még egy másik, nagyon hasonló kötvény, a 2027/B jelzésű is a piacon. Lényegében ugyanazt tudja, csak a futamideje valamivel rövidebb, és a kamatforduló más napra esik. Ez a papír július 22-től 11,56 százalékot fizet.

Kamatfizetések:

- 2029/B: Minden év február 22., május 22., augusztus 22. és november 22.

- 2027/B: Minden év január 22., április 22., július 22. és október 22.

Frissítés: Az augusztus 22-i adatok szerint a 2027/B 101,50 százalékos nettó árfolyamon kapható, tehát névérték felett, amelynek alapján a várható megtérülés a jelenlegi kamat mellett durván évi tíz százalék körüli.

A két kötvényből egyébként eléggé sok van a piacon, és még bocsátanak is ki belőlük időnként, így nem fogynak el egykönnyen. A 2029/B-ből 1127, a 2027/B-ből pedig 968 milliárd forintnyi az állomány. Mindkettőt 2019 júniusa után bocsátották ki, ami adózási szempontból fontos pozitívum a kisbefektetőknek. (A 2019. június 1-je után kibocsátott állampapírok kamatadó-mentesek.)

A BUBOR-kötvények hátrányai

Ezeket a BUBOR-hoz kötött kötvényeket leginkább a lakosságnak szóló változó kamatozású papírokhoz érdemes hasonlítani. A BUBOR-követő papírok nyilvánvalóan intézményeknek készültek, a tipikus kisbefektető számára sok szempontból kevésbé alkalmasak. A 2029/B és a 2027/B hátrányai lehetnek számukra:

- A várhatóan hektikusan ingadozó, negyedévente ugráló kamatuk.

- A nullaszintű minimálkamat (0,01 százalékos). Eközben a hosszabb, 2028-ban lejáró futamidejű PMÁP-nál a minimum 1,50 százalék (ez a kamatprémium értéke).

- A negyedéves kifizetés újra befektetve növeli ugyan a hozamot, de pluszmunkát, plusz ügyintézést jelenthet.

- A visszaváltási árfolyam is sokkal bizonytalanabb, mint a PMÁP-nál (bár utóbbinál sem garantált).

- A hosszabb futamidő a tankönyvek szerint mindig magasabb kockázatot jelent.

Az inflációkövető PMÁP-okat és PEMÁP-okat inkább az átlagembernek tervezték, de aki nem ijed meg a felsoroltaktól, az vehet BUBOR-követő kötvényt is. Esetleg megosztva a kockázatot (diverzifikálva), a tőkéje egy részéből.

A kamat fontos, vagy a reálkamat?

A három hónapos kifizetés és kamatmegállapítás előnye, hogy a BUBOR-hoz kötött kötvények így sokkal gyorsan alkalmazkodnak a változó kamatviszonyokhoz. Ez nagy előny lehet, ha hirtelen felfelé mennek a kamatok, mint az utóbbi hónapokban. A PMÁP-ok például majd csak jövőre, jelentős késéssel fogják követni az idei inflációt.

Ugyanez csökkenő infláció (és kamatszint) mellett azonban a PMÁP-oknak kedvez. Ekkor a BUBOR-vitézek kamata gyorsan csökken majd, míg a lakossági inflációkövető kötvényekre még sokáig a magasabb kamatot fizetik.

A kamat és az infláció mostanában ugyan eléggé kéz a kézben emelkedik, de el is válhat egymástól a kettő. Lehet, hogy lesznek mélyen az infláció alatti kamatok, ekkor megint a PMÁP-ok tulajdonosai járnak jobban. De az ellenkezője is elképzelhető, amikor a kamatszint érezhetően magasabb, mint az inflkáció. Akkor a BUBOR-osok járhatnak jobban.

Ismét fontossá válik a kamatoskamat-hatás

A nulla közeli kamatok korszakában alig volt jelentősége, de most megint lényegessé válik, hogy egy kötvény vagy más befektetés milyen sűrűn fizet kamatot, osztalékot. Azután pedig ezt milyen feltételek mellett lehet újra befektetni. Ha például valami negyedévente fizeti ki az évi 12 százalékot, azaz 4 x 3 százalékot fizet, és ugyanabba a befektetésbe vissza tudjuk forgatni azt, akkor a kamatok éven belüli kamatozása miatt:

1,034 (vagyis 1,03 a a negyedik hatványon) =1,125 508,

azaz 12,55 százalékos lesz a tényleges megtérülésünk.

Vagy például ha egy fél éves hátralevő futamidejű diszkont kincstárjegy kamatos kamat nélkül számított hozama évi nyolc százalék (vagyis fél évre pont négy), akkor ezt ugyanolyan feltételekkel újra befektetve 1,04^2, azaz 8,16 százalék lenne az eredményünk.

Persze ez sok esetben nem valósítható meg, mert a kamat változó, vagy mert az adott befektetés már nem kapható. De a kamatos kamat hatását figyelmen kívül hagyni is hiba, mert így a valóságosnál alacsonyabb hozam lenne az eredmény. (A szokványok szerint éven belül hivatalosan nem számolnak kamatos kamatot, de a kisbefektetőnek érdeke lehet úgy is kiszámolni.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.