Mindinkább erősödik a várakozás, hogy az Egyesült Államok központi bankjának szerepét betöltő Federal Reserve (Fed) 75 bázisponttal emeli irányadó kamatlábát júniusi ülésén, szemben az eddigi előrejelzésekben szereplő, a májusi 50 bázispontot követő ismételt 50 bázispontos emeléssel. A CME Group Fed Watch eszköze, amely korábban erősen 50 bázispontos emelést jelzett, hétfő estére 96 százalékos valószínűséget mutatott egy 75 bázispontos lépésre, a ma kezdődő és az itteni idő szerint szerda este nyolckor végződő monetáris ülésen.

Ennek fő oka, hogy a monetáris döntéshozók világossá tették, hogy a Fed az infláció elleni küzdelemre összpontosít, amely májusban a várakozásokat felülmúlva 41 éves csúcsra, 8,6 százalékra emelkedett éves összevetésben, és könnyen lehet, hogy még mindig nem érte el csúcspontját. (A New York-i Fed hétfőn közzétett külön felmérése szerint az egyéves inflációs várakozások 6,6 százalékon állnak, ami rekordot jelent a 2012-ig visszanyúló adatsorban.) Eközben a gazdasági növekedés továbbra is megfelelő, éves szinten 4 százalékos bővülés várható.

A háztartások jövedelme ugyanakkor nem tud lépést tartani a megélhetési költségek emelkedésével, ez azonban az inflációt még nem lassítja, hiszen a fogyasztók hajlandónak tűnnek arra, hogy életmódjuk fenntartása érdekében felhalmozott megtakarításaik egy részét leépítsék.

A Fed ezért elismerte, hogy a helyzetet határozottan kézben kell tartani, ezért a mostani 50–75 bázispontos emelést júliusban várhatóan újabb 50 bázispontos követi, ami a dollárt az idei csúcsok közelében tartja. A Fed a szigorítás részeként emellett várhatóan továbbra is 30 milliárd dollárnyi kincstári értékpapír és 17,5 milliárd dollárnyi jelzálogfedezetű értékpapír lejáratát és a mérlegből való kivezetését engedélyezi.

A recessziós félelmek a szeptemberi lépést kétségessé teszik

Fokozódó vita leginkább arról bontakozott ki, hogy mi történik ezután. Egyes döntéshozók azt szeretnék, hogy a Fed folytassa az 50 bázispontos emeléseket, hogy az inflációt ellenőrzés alá vonja, de ez azzal a kockázattal jár, hogy a monetáris politika mélyen a restriktív területre kerül, és növeli a recesszió esélyét. Többen azzal érvelnek, hogy már most erős jelei vannak a növekedési kilátások gyengülésének és az inflációs nyomás enyhülésének, ami indokolhatja a szeptemberi szünetet: a lakásépítési számok lanyhulnak, a bérek sem voltak annyira inflációnövelőek, mint sokan gondolták, és a rövid és hosszú lejáratú kincstári hozamok – amellett, hogy tizenéves csúcsokat döntenek – vészesen közel kerültek egymáshoz, amit hagyományosan közelgő recesszióra utaló jelnek tart a piac. (A 10 éves kincstárjegy hozama 21 bázisponttal 3,37 százalékra, míg a 2 éves hozam, amely a Fed szándékait szorosabban követi, 30 bázisponttal 3,34 százalékra emelkedett hétfőn.) Ezért a jövőben érdemes lesz szoros figyelemmel kísérni a Fed frissített előrejelzéseit és a „dot plot” diagramot.

A Goldman Sachs előrejelzése a recessziós félelmek ellenére ennél is agresszívebb szigorítási ütemre való áttérést valószínűsít, várakozását 50 bázispontos elmozdulásról 75 bázispontra módosítva, melyet júliusban ismét 75 bázispontos emelés követ a bank szerint. Ezt szeptemberben 50 bázispontos, novemberben és decemberben pedig 25 bázispontos lépések követhetnek, így a kamatláb szerintük az év végére 3,25–3,5 százalékos sávba kerülhet. Az agresszív szigorítási ütemre való átérés indokaként a májusi inflációs adat mellett a Michigani Egyetem fogyasztói hangulati indexének hosszú távú inflációs várakozásokra vonatkozó mérőszámait jelölték meg, amelyet nagyrészt a gázárak további emelkedése hajtott.

Az ING előrejelzése ennél óvatosabb: a bank közgazdászai arra számítanak, hogy a Fed júliusban 50 bázispontos kamatemelést hajt végre, de ezt követően 25 bázispontos lépésekre tér át, tekintettel a lassuló növekedési kilátásokra, a fokozatosan mérséklődő inflációra, valamint arra, hogy a Fed mérlegcsökkentése a monetáris politika szigorításának hatásait nagyban erősíti. A csúcsot így 3 százalékra várják 2023 első negyedévében.

A távolabbi jövőt tekintve megjegyzik, hogy a Fed minden bizonnyal nem hagyja a politikát túl sokáig restriktív területen – az elmúlt 50 évben az egy cikluson belüli utolsó kamatemelés és az első kamatcsökkentés közötti átlagos időszak mindössze hét hónap körül volt. Ezért a bank arra számít, hogy a Fed fékező lépésének és a kereslet lehűlésének kombinációja, valamint a kínálati oldal helyreállása, azaz a gyógyuló ellátási láncok és a megnövekedett munkaerő-kínálat együttesen hozzájárulhatnak ahhoz, hogy az infláció 2023 második felében érdemben a 2 százalékos cél felé mozduljon el. Mindez előkészítheti, hogy a Fed 2023 végén fontolóra vegye a monetáris politika semlegesebb alapokra helyezését.

A Fed sólyom hangvétele erősíti a dollár árfolyamát

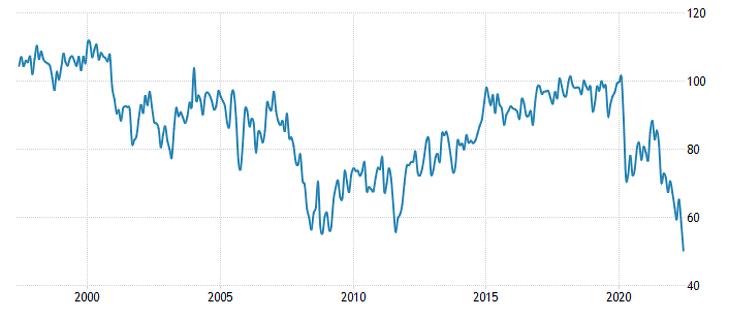

A dollár a szerdai kamatdöntő ülésre a legmagasabb idei árfolyamától alig 1 százalékkal elmaradva indul, és várhatóan nem is fog gyengülni. Már csak ezért sem, mert a Fed a szigorítási ciklus korai és középső szakaszában van, ezzel pedig még mindig közelebb áll ahhoz a táborhoz, amelyik a restriktív irányba akarja vinni a kamatlábakat, szemben például Lengyelországgal, melynek jegybankja azt állítja, hogy szigorítási ciklusa késői szakaszában van.

A Fed kamatemelése tovább erősítheti a dollárt az euróval szemben, és gyengítheti a feltörekvő piaci devizákat, különösen azokat, amelyek az energiahordozók rossz oldalán állnak. Így a forint árfolyamának további gyengülésére lehet számítani a dollárral, de még az euróval szemben is.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 233,63 pontos, 0,18 százalékos csökkenéssel 126 534,75 ponton zárt.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 233,63 pontos, 0,18 százalékos csökkenéssel 126 534,75 ponton zárt.