Az EBA Clearing egy 1998-ban létrejött pénzforgalmi szolgáltató, amelyet az euró bevezetésének előkészítése során alapított 52 nagy európai bank és bankcsoport, beleértve a magyar OTP Bankot is. Az EBA Clearingnek jelenleg 51 tulajdonosa van, azok közül 39 támogatta az azonnali fizetési rendszer létrehozatalát.

A társaság két úgynevezett kritikus fizetési rendszert üzemeltet, a nagy összegű euró-átutalásokat lebonyolító EURO1 rendszert, illetve a tömeges fizetések lebonyolítására létrehozott STEP2 rendszert. Az ezeken a rendszereken lebonyolódó átutalásokhoz kapcsolódó elszámolások elvégzése az Európai Központi Bank által üzemeltetett TARGET2 rendszer feladata. A TARGET2 az euró-rendszerben ugyanazt a szerepet tölti be, mint a magyar pénzforgalmi rendszerben a jegybanki számlákon működő VIBER. A rendszereket egyébként azért nyilvánították hivatalosan is „kritikussá”, mert azok működése nélkül az eurós fizetések gyakorlatilag megállnának.

Korábbi, a témával foglalkozó cikkeinkben (gyűjtésünk a cikk alján) már írtunk arról, hogyan fejlődött az azonnali fizetési rendszer a világon és egyes európai országokban. Ezt a fejlődést látva az ERPB (European Retail Payment Board), az Európai Unió fizetésekkel foglakozó szervezete 2014-ben kinyilvánította, hogy kívánatos lenne, ha legalább egy páneurópai azonnali fizetési rendszer létrejönne. Az így fejlődő nemzetközi környezetben szinte természetes volt, hogy az eurózóna központi klíringháza is bekapcsolódik a folyamatba. Így született meg a döntés az EBA Clearing azonnali fizetési rendszerének létrehozásáról, majd maga a projekt 2016. áprilisában kezdődött el.

Európában persze a helyzet sohasem egyszerű, több euró-tagország, például Hollandia, Belgium, Franciaország, Spanyolország és Portugália, illetve az ezekben az országokban működő klíringházak is elkezdtek saját rendszert is létrehozni. Az EBA Clearing e körülmények között is ment előre a maga útján és még az sem rengette meg a projektet, hogy maga az Európai Központi Bank is bejelentette 2016. novemberében, hogy létrehozza a saját azonnali fizetési rendszerét, a TIPS-et (Target Instant Payments Service).

A projekt előkészítése során az EBA Clearing az olasz SIA céget bízta meg az azonnali fizetési szolgáltatás technológiai hétterének a létrehozatalával. A megállapodás érdekessége csak az, hogy a SIA ugyan a világ egyik legtapasztaltabb, legjelentősebb pénzügyi infrastruktúra szolgáltatója, amely a technológiai fejlesztéseket is maga csinálja, de mindezidáig maga sem üzemeltetett azonnali fizetési rendszert. A SIA több hasonló tenderen is indult, de ismereteink szerint másutt nem sikerült a győzelem.

Ki van benne?

|

Az induláskor is részes országok:

|

A projektet ugyan 39 bank támogatta, de az induláskor, november 21-én csak 17 bank kezdte a tényleges műveleteket, azaz vesz részt a rendszerben utalásokat indító és fogadó félként.

Rajtuk kívül az EBA illetékeseinek tájékoztatása szerint mintegy 500-600 bank kapcsolódott a rendszerhez egyelőre fogadó félként, azaz a náluk vezetett pénzforgalmi számlákra azonnali átutalás kezdeményezhető.

Érdekessége még az azonnal induló bankoknak, hogy közülük kettő, a lett és a litván nemzeti bankok úgynevezett aggregátor-bankok, amelyek az adott országok bankjainak végeznek közvetítő szolgáltatásokat. Ezekben az országokban a központi bankok klíringházi szolgáltatásokat is végeznek, így alakulhatott ki az a megoldás, hogy a klíringházi szolgáltatáson keresztül a központi bankok elősegítsék a kisebb bankok EBA Clearinghez való csatlakozását. Ezen országok nagy bankjai ugyanis a skandináv nagybankok leányintézményei, amelyek viszont az anyabankokon keresztül kívánják a közeljövőben bevezetni az azonnali fizetési szolgáltatásokat.

Igen érdekes a harmadik kis balti ország hozzáállása. Az Észt Nemzeti Bank a gyakorlatban semmit nem tett az azonnali fizetési rendszer bevezetéséért, viszont december 4-én Madis Müller, a jegybank helyettes kormányzója felszólította az ország területén működő összes kereskedelmi bankot arra, hogy egy éven belül csatlakozzanak az EBA Clearing azonnali fizetési rendszeréhez. Ez a felszólítás nem olyan jogi erejű ugyanakkor, mint az MNB lépése, azaz a belépés nem kötelező, csak nyomatékos felszólítás.

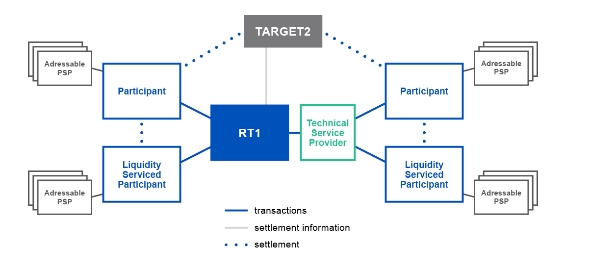

Három út vezet az azonnali fizetéshez

Az EBA Clearing RT1 (Real time 1) elnevezésű rendszeréhez bármelyik euróműveleteket végző bank háromféle módon csatlakozhat (lásd ábra):

1. A résztvevő pénzforgalmi szolgáltató közvetlen kapcsolatot hozhat létre az azonnali fizetéshez kapcsolódó üzenetek közvetítésére (az ábrán: Participant)

2. A részt venni kívánó pénzforgalmi szolgáltatók közvetlen résztvevő (participant), vagy műszaki közreműködő (Technical Service Provider) segítségét kérhetik ahhoz, hogy üzeneteiket közvetítse és likviditásukat kezelje

3. A csak fogadó résztvevők (az ábrán: Adressable PSP) más résztvevőkön keresztül érhetők el a rendszerben.

Ki csatlakozhat?

A csatlakozáshoz természetesen minden banknak teljesítenie kell a rendszer által megszabott követelményeket, amelyek a következők:

1. természetesen csak arra felhatalmazott pénzintézetek csatlakozhatnak a rendszerhez;

2. a csatlakozni kívánó pénzintézetnek TARGET2 számlahozzáféréssel kell rendelkeznie, azaz vagy neki, vagy pedig a likviditást biztosító partnerének kell rendelkeznie TARGET2 számlával;

3. meg kell felelnie a műszaki csatlakozási feltételeknek kiemelten biztosítva a folyamatos elérhetőséget;

4. csak azon országok bankjai csatlakozhatnak, amelyek valamely EU vagy EEA tagországbank, az OECD egyik tagországában vagy egy SEPA tagországban vannak regisztrálva;

5. az EBA Clearing rendszerében egy olyan egységükön keresztül kell csatlakozni, amelyik az egyik SEPA tagországban működik;

6. külső véleményt kell bemutatni annak igazolására, hogy megfelel az RT1 rendszerben való részvételhez;

7. minden szempontból meg kell felelnie a European Payments Council (Európai Fizetési Tanács) által készített SCT Inst szabálykönyv előírásainak.

Erős átfedések

Az előbbiekben írtuk, hogy egyes euróhasználó országok pénzforgalmi szolgáltatói saját rendszerek felállításán dolgoznak. Ezek közül a belga, a holland, az olasz és a portugál rendszerek még csak a megvalósítás stádiumában vannak, míg a finn Siirto már régebb óta, még a spanyol Iberpay ősz óta működik.

Figyelembe véve azt is, hogy mindegyik rendszer euróban szolgáltat, az ő esetükben még fontosabb a interoperabilitás megteremtése, azaz hogy ezek a rendszerek egymás ügyfeleinek is tudjanak átutalásokat lebonyolítani. Ez a kérdés sok szakmai konferencián, vitán előjött és véleményünk szerint az Európai Központi Banknak pont az lenne a feladata, hogy az interoperabilitást biztosítsa, nem pedig az, hogy önálló fizetési rendszert - legyen az bármilyen korszerű - hozzon létre. A szolgáltatásokat végezze az üzleti szféra, a központi bank pedig végezze a saját irányító tevékenységét.

Az EBA Clearing egyébként teljesen nyitott minden féle kooperációra, vár minden csatlakozót. A hírek szerint a klíringházak közül a spanyol Iberpay lesz az első, amelyik ki fogja használni az interoperabilitás lehetőségét.

A még nem tag bankok részére is nyitott a pálya, de mivel itt nagyon szigorúan szabályozott tevékenységről van szó, a csatlakozás rendje is szabályozott. Az EBA Clearing 2018. folyamán öt lehetőséget, időpontot biztosít a csatlakozásra. Ezek az időpontok a következők: február 5., április 9., július 9., szeptember 11. és november 20. Ha természetesen bármelyik bank csatlakozni akar egy korábbi időpontban, legalább három hónappal korábban kell a csatlakozási szándékot bejelenteni, a fenti feltételek meglétét igazolni kell, át kell esni a műszaki csatlakozási és elfogadási teszteken majd a jelzet időpontokban jöhet a „go live”.

A magyar bankok előtt is szabad a pálya

A pálya természetesen a magyar bankok részére is nyitott, hiszen Magyarország EU és OECD tagország valamint SEPA ország is, úgyhogy az a bank, amelyik úgy ítéli meg, hogy az euróátutalásainak a volumene megalapozza a belépést, megteheti.

Érthető persze, hogy a magyar bankok a kötelező feladatra, a leendő magyar AZUR rendszerhez való csatlakozásra koncentrálnak és az is elképzelhető, hogy a magyar Giro Zrt. csatlakozzon az EBA Clearing rendszerhez, kiszolgálva ezzel összes ügyfelét.

Tisztelettel adózva az EBA Clearing-nek, koncentráljuk a helyi feladatok végrehajtására. Nekik a projektindítástól a „go live”-ig 19 hónapjuk volt, a Giro Zrt.-nek 18 hónapja lesz, ez valószínűleg elég lesz. Elég lesz-e ugyanakkor ez az időszak a 37 Giro-tagbanknak a tervezési, implementálási és tesztelési feladatok végrehajtásához? A magunk részéről szurkolunk nekik!

Czímer József

Az azonnali fizetési rendszer hazai bevezetéséről sorozatunk eddig megjelent cikkei:

A Fehér Házban tartott tanácskozáson többek között a Boeing, a Northrop Grumman, a Raytheon és a Lockheed Martin.

A Fehér Házban tartott tanácskozáson többek között a Boeing, a Northrop Grumman, a Raytheon és a Lockheed Martin.