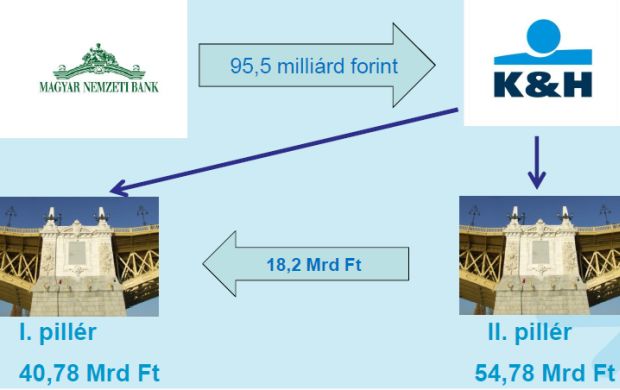

A K&H Bank összesen 95 és fél milliárd forintos keretet kapott a jegybanktól, amit kkv-knak nyújthatott kedvező kamatok mellett. Az első pillérre nagyobb érdeklődés volt a kkv-k körében, így miután az MNB lehetővé tette az átjárhatóságot a két pillér között, a K&H Bank 18,2 milliárdot csoportosított át az első pillérbe - mondta Huszár Róbert, a bank vállalati szolgáltatások üzletágának vezetője sajtótájékoztatón hétfőn Budapesten.

A keret 99 százaléka elkelt

A teljes összegből 59 milliárd forintot tettek ki a beruházási, forgóeszközhitelek és a forinthitelek kiváltására felhasználható hitelek, és közel 36 milliárd forintot a devizahitelek kiváltására kaptak az ügyfelek, amelynek jelentős részét euróhitel kiváltásra használták, a svájci frankhitelekre fordított összeg elenyésző volt.

A Magyar Nemzeti Bank június elején indult növekedési hitelprogramja keretében a K&H kapta a legnagyobb összeget, összesen 95,5 milliárd forintot, amelyet több mint 99 százalékban kihasznált a szerződéskötésre rendelkezésre álló határidőig, augusztus végéig - ismertette Huszár Róbert.

A kicsik időszűkében nem rúgtak labdába

A hitelprogram a K&H szakemberei szerint sikeresnek mondható, és mindenképpen érezni az élénkítő hatását, de sok feltétel megnehezítette a bankok és az ügyfelek dolgát is - mondta Németh Lászlót, a K&H kkv marketing főosztályának vezetője. A legszembetűnőbb ezek közül az időkeret volt. Nem csak a banknak okozott nehézséget az időszűke, de bankon belül is átszervezéseket, átcsoportosításokat és egyszerűsítéseket kellett eszközölni, hogy határidőre megszülessenek a szerződések.

|

| Németh László (fotó: Piac&Profit) |

A feszített tempó miatt voltak olyan ügyfelek, akiket vissza kellett utasítani. Ezt leggyakrabban a kevesebb hitelt, vagy a túl nagy hitelt igénylők voltak. A túl nagy igényt nem tudta a bank kielégíteni, a kicsikkel pedig az volt a baj, hogy akik alacsony hiteligénnyel fordultak a bankhoz, azokkal adminisztráció szempontjából ugyanannyi teendő volt. A bank így a nagyobb igénylőket részesítette előnyben, a kisebb összeget igénylők figyelmét pedig más hitelek, szolgáltatások felé irányították. Huszár Róbert elmondta, hogy volt olyan ügyfelük, aki másik banknál vette fel a hitelt.

Rövid idő alatt kevés beruházás

Az idő rövidsége miatt alig voltak, akik beruházásra vették volna fel a hitelt, egy-egy nagyobb beruházásnál csak az engedélyeztetés hónapokig eltart, így nem tudtak ilyen gyorsan erre igényelni, legfeljebb, ha egy beruházás már a vége felé tart, de legalábbis már folyik. A leggyakrabban a beruházások esetén a gépvásárlásra költötték ezeket a hiteleket a cégek.

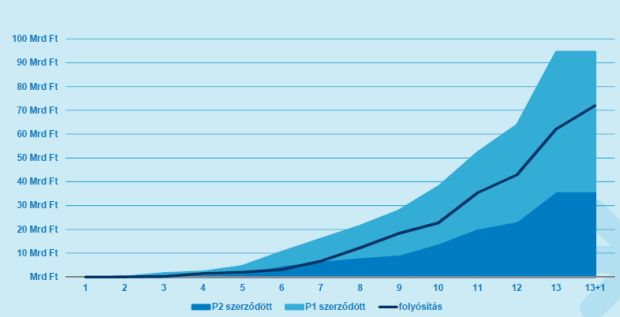

Az, hogy az idő kevés volt a programra - ráadásul a nyári hónapokban volt esedékes -, abból is látszik, hogy milyen erős volt a véghajrá: a hitelszerződések több, mint felére a program utolsó 3 hetében szerződtek és a folyósítás még mindig (szeptember végéig) tart. Az érdekes volt, hogy még határidő után is jelentkezett ügyfél a programba, tehát lenne még igény rá.

Az is az időhiányra utal, hogy a program június 3-án indult, az első szerződést egy szegedi céggel 2 nappal később, 5-én kötöttük meg és 9 nappal később, 15-én már folyósítottunk, ez az eredmény rekordnak számít a K&H-nál a vállalati hitelezés terén - mondta Huszár Róbert.

Kevesebb feltétellel jobban működne

A K&H szakemberei szerint, ha folytatódna a Növekedési Hitelprogram, akkor a legideálisabb az lenne, ha nem kötődne határidőhöz, hanem hosszú távon bármikor lehetne igényelni, de minimum 6-9 hónapos futamidőre lenne szükség.

A K&H Bank szakemberei szerint továbbá sikeresebb lehetne a program, ha hitelkereteket a bankok szabadabban vehetnék fel, tehát amelyik banknál igény mutatkozik, a jegybank oda adna kerete, és nem előre meghatározott kvóta alapján. Nem véletlen persze, hogy a K&H Bank ezt javasolja, hiszen ebből a konstrukcióból a nagyobb bankok profitálnának. A javaslat abból a szempontból azonban valóban hasznos lenne, hogy a programban van olyan keret, ami bent ragadt egyes bankoknál, voltak olyanok, akik pedig ügyfeleket utasítottak el, mert már a teljes összegre szerződtek.

A két végén lehetne bővíteni: kicsiknek és nagyoknak

A program egy másik feltétele az volt, hogy csak az unió szabályai által kis- és középvállalkozásnak számító cégek vehetnek benne részt, ami azt jelenti, hogy a cégnél 250 alkalmazottnál kevesebb van és az árbevétel nem éri el a 15 milliárd forintot vagy a mérlegfőösszeg a 13 milliárd forintot. A bankok azonban ettől eltérő szegmentációt alkalmaznak, így ez is komplikációhoz vezetett.

A szakemberek a kis cégek és a nagy cégek terén látnak még a programban potenciált. A bank a jegybanknak elküldött javaslataiban is jelezte ezeket az észrevételeket. A bankoknak továbbá természetesen az lenne az érdeke, ha 2,5 százalékos maximális marzsot megemelnék, így a bankok többet tudnának profitálni a programból.

Sok új ügyfelet nem hozott a program

A K&H Bank további tapasztalata az volt a program során, hogy iparági eloszlás szerint a mezőgazdasági vállalatok vették fel a legtöbb hitelt, őket követte a feldolgozó élelmiszeripar és a kereskedelem, valamivel kevesebb hitelt adtak az ipari cégeknek, azon belül a legjelentősebb a gépgyártás volt.

A bank egyébként nem sok új ügyfelet szerzett a program által, de ennek oka részben üzletpolitikai döntés volt. A K&H úgy vélte, nem lenne szerencsés, ha azért, hogy új ügyfelet szerezzenek, a régieket kellene visszautasítani. Volt egyébként arra is példa, hogy a K&H régi ügyfele máshol kötött szerződést, mert a K&H nem tudott neki akkora összeget adni, amit igényelt volna.

Mi a Növekedési Hitelprogram?

A Növekedési Hitelprogram két pillérben összesen 750 milliárd forintot bocsátott a bankok rendelkezésére, akik a nekik allokált összeget maximum 2,5 százalékos kamattal nyújthatták kis- és középvállalatoknak. Az első pillérben új beruházási, új forgóeszköz hitelek vagy EU támogatásokhoz kapcsolódó hiteleket lehetett igényelni és az ezekre a célokra korábban folyósított forint hiteleket lehetett kiváltani. A második pillérben pedig a devizahiteleket lehetett forint hitelre váltani.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.