Mekkora gödörbe került a magyar gazdaság, és mi lesz a forinttal? – tették fel a kérdést a Hold Alapkezelő webináriumán Zsiday Viktor portfóliómenedzsernek. Mindenki ezt akarja tudni Magyarországon, és tényleg fontos, de ehhez a magyar gazdaságról is tudni kel egyet s mást – kezdte a befektetési szakértő. A forintot nem lehet a gazdaságtól függetlenül nézni, és a gazdaságunk is a kelet-közép-európai régió elválaszthatatlan része.

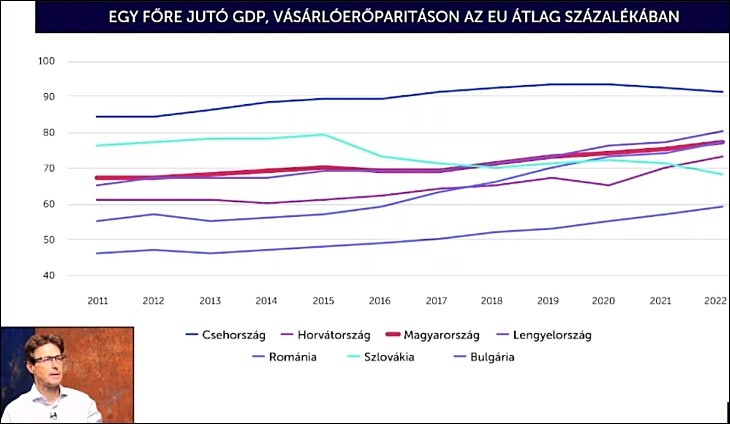

Bár próbálunk ilyen-olyan magyar különutat járni, “unortodoxiát” alkalmazni, valójában ugyanaz történt a régiónk összes országában. Például a kelet-közép-európai volt-szocialista országok egy főre jutó GDP-jét mutató ábrán (az Európai Unió átlagához képest) az országok együtt mennek fölfelé. (Pirossal Magyarország.)

A bérinflációtól az árinflációig jutottunk Magyarországon

Ennek sok oka van, de a lényeg a szakember szerint az, hogy amikor beléptek ezek az országok az Európai Unióba, akkor a nyugat-európai országokhoz hasonló képzettségű, munkaszervezettségű dolgozók voltak errefelé. Csak sokkal olcsóbban, töredék áron. Ezért a nyugati vállalatok elkezdték ide telepíteni a termelést, a szolgáltatóközpontokat, és elkezdett zárulni az olló. Ahogy itt a termelés föllendült, egyre több embert vontak be a munkaerőpiacra. A munkanélküliség kifejezetten alacsonyra ment le az egész régióban, így Magyarországon is.

Már a Covid előtt, 2017-19-re az összes kelet-közép-európai országban nagyon szűké vált a munkaerőpiac, a szabadon levő munkaerőt fölszívták a cégek, és elindult a verseny a munkavállalókért. Ennek természetes következménye, hogy egyre többe került a munkaerő, elkezdtek fölmenni a munkabérek is.

Az összes országban komoly béremelkedés volt, bérinfláció kezdett kialakulni. Ahol emelkednek a bérek, ott egy idő után elkezdenek az árak is emelkedni – hangzott el.

Ortodox vagy unortodox megoldást válasszunk?

Az inflációt nehéz kezelni, nem lehet finomhangolni, mint a rádiót. Egyszer csak átbillen, átkattan egy másik működési rendszerbe, egyfajta rendszerváltás bontakozik ki. Ez történt most is. Nyilván a Covid meg az orosz-ukrán háború is rátett pár lapáttal erre, de azok nélkül is ugyanebben a folyamatban lennénk.

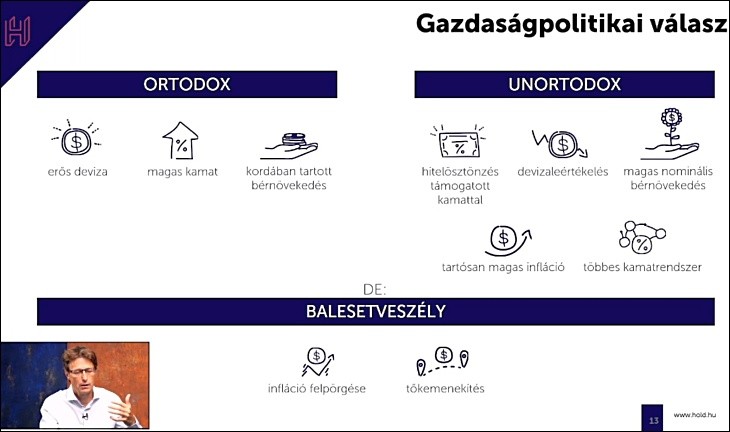

De mit csináljon ilyenkor a gazdaságpolitika? Az ortodox megoldás szerint meg kell próbálni viszonylag magas kamatokkal a devizát erősen tartani, hogy legalább külföldről ne importáljunk inflációt. Meg a béreket is kordában kell tartani a kormányzat meglevő eszközeivel, hogy ne szaladjanak el túlságosan. (Még ha valamivel jobban is nőnek az európai átlagnál és lassan közeledünk is közben Európához.)

Azután van az unortodox gazdaságpolitikai válasz, amit már sokszor eljátszottak például a latin-amerikai országok, vagy Törökország az elmúlt tíz évben. Ennek a logikája, hogy

sosem szabad leállnia a gazdaságnak, mert mindig jön egy következő választás, amit meg kell nyerni, így mindig turbó fokozaton kell pörögnie a gazdaságnak.

Sarkantyúztuk a félig döglött lovat

Ezt ahhoz hasonlította a közgazdász, mintha lenne egy rendkívül fáradt ló, amelyet már kéne pihentetni, de tovább sarkantyúzzák, hajtják folyamatosan. Nyilván a végén össze fog esni és meg fog dögleni. Így sarkantyúzzák a gazdaságot is, amikor alacsony, infláció alatti kamatokkal szórnak ki hiteleket a vállalkozásoknak, leginkább állami programokon keresztül.

Ez Magyarországon is ment elég sokat és most is megy.

Értékelgetjük le a devizát, hogy exportpiacot nyerjünk. De ez csak egy időre működik, mert utána a gazdaságban felmennek a bérek, és akkor megint le kell értékelni a devizát. Ördögi kör alakul ki, egy idő után föl fog robbanni az infláció, mint Törökországban. Ez az unortodox válasz egyébként meglepően sokáig ki tud tartani, sok évig el lehet húzni.

Az európai ortodox pénzek

Az a nagy kérdés, hogy melyiket választja a magyar gazdaságpolitika. Attól tartok, hogy a magyar kormányzatban van hajlam az unortodox válaszra, de ez attól is függ, hogy jön-e külső támogatás a magyar gazdaság számára – hangzott el.

Zsiday Viktor szerint ha az európai uniós pénzek egy részét megkapjuk, egy kicsit kibékülünk az unióval, akkor Magyarország az ortodoxia és az unortodoxia között fog mozogni. Hol az egyik lehet kissé erősebb, hol a másik. Most az ortodox válasz van előtérben, mert “felemeltük a kamatokat, beerősítettük a forintot, szigorúak vagyunk, levisszük az inflációt, árfigyelő rendszer van”.

De időként meg lazítunk, amikor úgy kellemesebb nekünk.

Évi pár százalékkal leértékelődő forint

Ha az EU-val “nagyjából” normalizálódik a viszonyunk, akkor Zsiday szerint újra 5-8 százalék közötti infláció lehet Magyarországon és ehhez hasonló kamatok, valamint évente 1-4 százalékkal értékelődhet le a forint. Ami nehéz befektetési szempontból, mert ha például évi hét százalék a kamat Magyarországon, Németországban meg három százalék, de négy százalékkal leértékelődik a forint, akkor pont ugyanott vagyunk. Vagyis egyforma lesz a megtérülésünk, ha euróba, vagy forintba tesszük a pénzünket.

Az unortodoxia tombolása

A másik lehetőség, ha végül nem tudunk kiegyezni az Európai Unióval hosszabb időn keresztül, akkor egyre jobban áttérhet az ország az unortodox megoldásra. Ami sokkal negatívabb és a forint számára is sokkal rosszabb pálya. Ezzel az a baj, hogy ebben mindig benne van a baleset veszélye. Felrobbanhat az infláció, és a lakosság elkezdheti kimenekíteni a tőkéjét. Az unortodoxiának egyébként rengeteg manifesztációja van.

Ehhez tartozik a többes kamatrendszer is, amelynek Magyarországon a magas kamatú, “adófizetők által dotált” lakossági állampapír is része, meg az, hogy az MMB-nek van négyféle kamata – hangzott el.

Mitől értékelődött le a forint?

Az alapkezelő a forint utóbbi éveit nem úgy látja, hogy szándékosan értékelték volna le, hanem inkább csak nem akarták, hogy fölértékelődjön. Ennek az lett a következménye, hogy amikor minden jól ment a magyar és a világgazdaságban, akkor stabil volt az euró/forint keresztárfolyam. Amikor viszont jött egy sokk, akkor begyengült a valutánk. A visszaerősítésre soha nem nagyon volt Magyarországon hajlam. Ezért lépcsőzetesen emelkedett az euró forintárfolyama.

De ha hosszú távon stabilan akarsz tartani egy devizát, akkor amikor a válságnak vége, vissza kellene erősíteni – mondta Zsiday. Tudjuk, hogy mindig jön egy-egy sokk a gazdaságokban. Amikor jól mennek a dolgok, akkor tartalékot kell képezni, mert úgy tudunk majd stimulálni legközelebb.

Mi már annyi ideje vagyunk unortodoxiában, hogy el sem tudjuk képzelni, amikor az ember nem izgul amiatt, hogy merre megy a devizájának az árfolyama.

Kössetek már belénk!

Az, ha valaki egy kicsit agresszív stílusban beleköt bármibe, az a Hold Alapkezelőnél előny. Régebben ki is akartunk nevezni valakit, akinek feladata lett volna, hogy mindenbe kössön bele, kritizálja. Ugyanis azt valljuk, hogy mindig mindent meg kell kérdőjelezni, valóban az-e a helyzet, amit gondolunk, tényleg jól látjuk-e a világot – beszéltek Szabó Balázs vezérigazgató-helyettes és Balásy Zsolt portfólió-kezelő a cég munkamódszereiről. Az utóbbi egyébként felvállalta ezt a kritikus szerepet.

Próbálunk egy olyan közeget kialakítani, ahol azért sokfajta vélemény ütköződik, hogy egy jó intellektuális műhely alapuljon ki.

Mol és OTP, másképp

Az alapkezelő legtöbb alapjában nem benchmark-szemléletet követ, azaz nem valamilyen piaci mutatót kíván túlteljesíteni, hanem abszolút hozamút, azaz eszközök között válogatva, bármely piacon jó hozamra törekszik. Móricz Dániel befektetési igazgató szerint jó példa erre 2008-2009-es válság, amikor óriási részvénypiaci esés volt. “Egy idő után azt vettük észre, hogy vannak olyan vállalati kötvények, amelyek vonzóbbak, mint a részvények. Például az OTP és Mol kötvényt vettünk részvény helyett” – mondta. (Opus és Magnolia kötvények.)

Akkor kell venni, amikor már te sem mersz – mondta a tőzsdekrachokról Zsiday Viktor.

Nagyon-nagyon olcsón forogtak ezek a magyar kötvények. Azt a kérdést tettük föl, hogy csődbe fog-e menni az OTP meg a Mol. Hát nem fog csődbe menni, de akkor vissza fogja fizetni a kötvényt, akkor pedig jó, ha euróban magas hozamot fizet. Így ezeket a kötvényeket nagyon hosszú ideig tartottuk, és sokkal jobban jártunk, mintha részvényeket tartottunk volna – hangzott el.

Nincsen befektetési kényszer

A tavalyi év végén, idén év elején megint azt láttuk, hogy vannak olyan helyzetek, amikor vállalati kötvények euróban 7-8 százalék körüli hozammal forognak. Eközben nagyon kicsi adnak a valószínűsége, hogy nem fizetik vissza a pénzt. Így újabban megint vállalati kötvényekkel foglalkoztunk.

Nekünk nem kell magyar részvényekbe fektetnünk, nem kell magyar kötvényekbe fektetnünk, hanem megnézzük, hogy mi az, ami vonzó és abba tesszük a pénzt – hangzott el.

Melyik az abnormális kamat?

Aki a pénzügyi válság után, például a 2010-es évek elején kezdett el tőzsdézni, a tőkepiacon befektetni, annak nagyon furcsa a jelenlegi környezet. Azt mondja, hogy ez milyen extrém dolog, hogy infláció is van, és ennyire magasak a kamatok. Ez abnormális, és hamarosan meg kéne változnia.

Móricz Dániel szerint azonban inkább az elmúlt évtized, az alacsony, nullás vagy negatív kamatok időszaka volt a rendkívüli, és most tértünk vissza a normalizálódás irányába. Az infláció és a kamatszint is sok évig magasabban maradhat, mint ahogy sokan megszokták.

Ebben a magasabb inflációs környezetben egyébként a reáleszközök várhatóan jól fognak teljesíteni, de nagyon kell figyelni az árazásukra. Így fókuszban lehet

- az árupiac, de nem nagyon hosszú távon

- az ingatlan, de nem túl drágán vásárolva

- az olcsó részvények.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Ausztriába indultak, de nem értek oda.

Ausztriába indultak, de nem értek oda.