A magas infláció és egyre alacsonyabb kamatok időszakában egyre több befektető kérdezheti magától, mibe fektessen, hogy a pénze megőrizze reálértékét, vagyis lépést tudjon tartani a pénzromlással. A szakemberek szerint ennek többféle módja van, gyakran ezek kombinációját ajánlják. Kiemelik az ingatlanokat, az árupiaci termékeket, és a részvények is inflációkövető befektetésnek számítanak.

De a részvényeken belül is van többféle kategória, az egyik az osztalékrészvények csoportja. Ez olyan részvénytársaságok papírjait jelenti, amelyek átlagon felüli osztalékot fizetnek. Sőt, ezek papírjait általában elsősorban éppen ezért az osztalékért szokták vásárolni a befektetők.

Iskolapélda lett a Magyar Telekom

A hazai tőzsdén például tipikusan ilyen a Magyar Telekom, ahol az osztalék az árfolyamra vetítve a kamatokkal, állampapírhozamokkal vetekszik (hát még, ha a sajátrészvény-vásárlások hatását is hozzávesszük). De az utóbbi években sokan már a Molra is egyre inkább osztalékpapírként tekintenek, annak az árfolyamhoz képest magas kifizetései miatt.

Hogy miért inflációkövető sok részvény, és miért tud inflációkövető lenni az osztalék, arra a leggyakoribb példának szintén a Magyar Telekomot szokták felhozni. A cég ugyanis az utóbbi időben tudta emelni díjait és ezzel bevételeit, így a nyeresége is alaposan megugrott. A már említett cégeken kívül osztalékpapírnak számít Magyarországon például a Graphisoft Park és az ANY Nyomda is, és időről időre egyes ingatlancégek is esélyesek voltak erre a címre.

Összességében azok a részvénytársaságok tudnak elsősorban profitálni az inflációból, amelyek képesek emelni áraikat, miközben a költségeik kordában maradnak.

Kötvényhozam vagy részvényosztalék?

Nézzünk egy gondolatkísérletet, tegyük fel, hogy valaki kétféle befektetést vásárol jelenleg. Az egyik egy hat százalékos fix kamatozású, ugyanakkora fix hozamú kötvény húsz éves futamidővel, a másik pedig egy képzeletbeli részvény, amely az első évben az árfolyamra vetítve öt százalékos osztalékot fizet. (Ezt úgy hívják, hogy ennyi a részvény osztalékhozama.)

Tegyük fel továbbá, hogy a gazdasági növekedés évi három százalék és lesz évről évre három százalék infláció is a gazdaságban. (A gazdasági növekedést, vagyis a GDP változását az inflációtól megtisztítva számolják. Ezért érdemes mindkettőt külön figyelembe venni.) Képzeletbeli részvénytársaságunk eredménye így, ha csak a gazdasággal megegyező mértékben növekszik a tevékenysége, és csak az inflációval megegyező mértékben növeli az árait, 3+3, azaz hat százalékkal növekedhet a jövőben évente.

Sokat segít a kamatos kamat

Valamint ha ezzel arányosan nőnek a költségei és nem változik az osztalékpolitikája, akkor az osztalékkifizetés részvényenként mintegy 13 év múlva már kicsivel 1000 forint felett lenne, azaz duplája az eredetinek. A huszadik évben pedig már több, mint háromszorosa, 1537 forint. (A kamatoskamat-hatást is figyelembe véve.)

Gondolatkísérlet osztalék és kamat összevetésére |

|||

| Infláció: | 3% | ||

| Gazdasági növekedés: | 3% | ||

| Év száma | Dátum | Osztalék | Fix kamat |

| 0 | 2024. 07. 01. | -10000 | -10000 |

| 1 | 2025. 07. 01. | 500 | 600 |

| 2 | 2026. 07. 01. | 530.5 | 600 |

| 3 | 2027. 07. 01. | 562.8 | 600 |

| 4 | 2028. 07. 01. | 597.0 | 600 |

| 5 | 2029. 07. 01. | 633.4 | 600 |

| 6 | 2030. 07. 01. | 672.0 | 600 |

| 7 | 2031. 07. 01. | 712.9 | 600 |

| 8 | 2032. 07. 01. | 756.3 | 600 |

| 9 | 2033. 07. 01. | 802.4 | 600 |

| 10 | 2034. 07. 01. | 851.2 | 600 |

| 11 | 2035. 07. 01. | 903.1 | 600 |

| 12 | 2036. 07. 01. | 958.1 | 600 |

| 13 | 2037. 07. 01. | 1016.4 | 600 |

| 14 | 2038. 07. 01. | 1078.3 | 600 |

| 15 | 2039. 07. 01. | 1144.0 | 600 |

| 16 | 2040. 07. 01. | 1213.6 | 600 |

| 17 | 2041. 07. 01. | 1287.5 | 600 |

| 18 | 2042. 07. 01. | 1366.0 | 600 |

| 19 | 2043. 07. 01. | 1449.1 | 600 |

| 20 | 2044. 07. 01. | 11537.4 | 10600 |

| Hozam: | 8.00% | 6.00% | |

Amint a táblázatban látható, ilyen feltételek mellett az osztalékrészvény évi nyolc százalékos hozamot biztosítana – akkor is, ha csak azt feltételezzük, hogy húsz év múlva az eredeti tízezer forintos áron lehet eladni. Csakhogy egy háromszor akkora osztalékú részvény – legalábbis hasonló piaci és kamatviszonyok mellett – nem ugyanakkora árfolyamon szokott forogni, mint az eredeti.

Ezért hoz többet a részvény, mint a kötvény

Okkal feltételezhetjük, hogy a háromszor akkora osztalék nagyjából háromszor akkora árfolyamot jelenthet a jövőben. Tehát tízezer forint helyett 30 ezer forint lesz a részvény értéke. Ez már 10,81 százalékos hozamot eredményezne összesen a húsz éves futamidőre, miközben a hat százalékos fix kamatozású kötvény tulajdonosa egyetlen egy fillérrel sem kapna sem többet, sem pedig kevesebbet az eredeti hozamnál. (Sem kamata, sem lejárati összege nem változik.)

Ez is jól mutatja, miért állítják a szakemberek azt, hogy a részvény hosszú távon többet hoz, mint a kötvény. Legalábbis a fix kamatozású kötvény, mert egyes változó kamatozású, inflációkövető papíroknál más lehet a kép. De azok sem részesednek például az egész gazdaság növekedéséből, az inflációból vagy a cégek hatékonyságának javulásából.

Európai osztalékrészvény-alapok jó éve

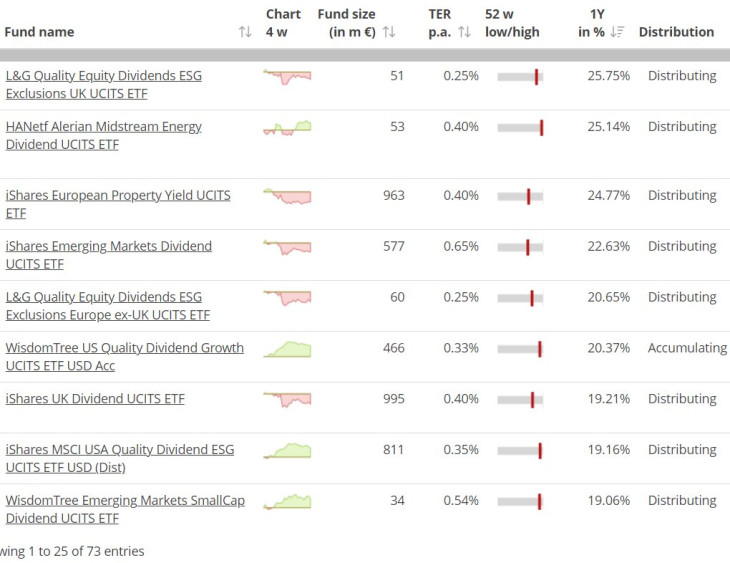

De milyen részvényeket érdemes osztalékért vásárolni külföldön? Ott természetesen sokkal, de sokkal nagyobb a választék, ráadásul bőven vannak olyan alapok, ETF-ek (tőzsdén kereskedett alapok) is, amelyek kifejezetten az osztalékrészvényekre szakosodtak. Nézzünk például be a Justetf.com adatbázisába, a “dividend”, azaz osztalék szóra keresve 73 találatot kaptunk.

A legjobb ETF-ek hozama 25-26 százalék körül volt az utóbbi egy évben, de sok a két számjegyű hozam. A legkevésbé jók viszont negatív eredményt értek el, ilyen azonban csak kettő volt. Mindkettő ázsiai ingatlanrészvényekre specializálódott, ami egy különösen kockázatos terület volt az utóbbi időben.

Pozitív és negatív kilátások

Valószínűleg sok függ attól is, hogy például euróban vagy dollárban jegyzik az adott alap befektetési jegyeit, és attól is, hogy euróban vagy dollárban van a mögöttes befektetés, így pusztán a hozamszám önmagában viszonylag keveset jelent. Az sem teljesen mindegy, hogy az adott alap kifizeti-e a bejövő osztalékokat, vagy pedig újratőkésíti. Utóbbi esetben a hozama magasabb lehet.

Annak ellenére, hogy szép két számjegyű hozamokat is láttunk az utóbbi egy évben, nem szabad elfelejteni, hogy a világ és Európa számos fontos tőzsdeindexe történelmi csúcsokon, vagy azok közelében áll. Ezt könnyen követheti egy lejtmenet, amely alól – rövidebb és középtávon – alighanem az osztalékrészvények sem lennének kivételek.

Lemaradásban vannak az osztalékpapírok

Jót tehet viszont az osztalékpapíroknak a további kamatcsökkentés, a gazdasági növekedés beindulása is. Míg egy recesszió, vagy az infláció újbóli megugrása, legalábbis rövidebb távon, ami akár több év is lehet, lejtőre küldheti az osztalékpapírok árfolyamait. Lehetséges, hogy most is éppen ez történik, legalábbis a grafikon alapján. Az osztalékrészvények az utóbbi években inkább elmaradtak a fő részvényindexektől.

Ebben szerepe lehet a technológiai szektor felültejesítésének, főként Amerikában. Ez az ágazat ugyanis hagyományosan nagyon kevés vagy nulla osztalékot fizető cégek papírjait tömöríti elsősorban. Ugyanakkor az osztalékpapírok alulteljesítése azt is jelentheti, hogy viszonylag olcsók, és talán éppen most van itt az ideje megvásárolni ezeket. (Esetleg azt, hogy egy esetleges medvepiacon, tőzsdekrachban az osztalékpapírok jóval kevesebbet fognak esni, mint a tech-papírok.)

A szomszéd osztaléka mindig zöldebb?

De az is előfordulhat, hogy az általunk megvett részvények osztaléka nem fog lépést tartani az inflációval, míg a szomszéd által vásárolt papíroké igen. Sok minden más is történhet, ami a részvénypiaci kockázatok körébe tartozik.

Mert ne feledjük, mindenképp részvényekről van szó, amelyek árfolyama sokat ingadozhat. Az ilyen jellegű befektetések pozitív hozadéka inkább hosszú távon, fél-egy évtized vagy még hosszabb idő múltán válhat igazán nyilvánvalóvá. Ilyen időtávon sok ember nem képes spekulálni, a legtöbb kisbefektető időhorizontja sajnálatosan rövid.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Nincs elég hadihajójuk a Hormuzi-szoros biztosítására?

Nincs elég hadihajójuk a Hormuzi-szoros biztosítására?