Az utóbbi időben sokszor olvashattuk, hallhattuk, hogy az amerikai tőzsdéket lényegében pár óriáscég utalja, a tőzsdeindexeket nagyrészt ezek húzzák, nélkülük alig lenne növekedés. Ez a “Magnificent Seven” részvénycsoport (“Csodálatos Hetes”), amelyet a magyarul “A hét mesterlövész” címmel ismert westernfilmről neveztek el (1960, Charles Bronson).

Az amerikai részvények ezen csoportja a 2022. októberi piaci mélypont óta messze felülmúlta az S&P 500 többi részvényét a növekedésben. Ide tartozik

- az Alphabet,

- az Amazon,

- az Apple,

- a Meta,

- a Microsoft,

- az Nvidia

- és a Tesla.

Nagyobbak, mint a legtöbb ország

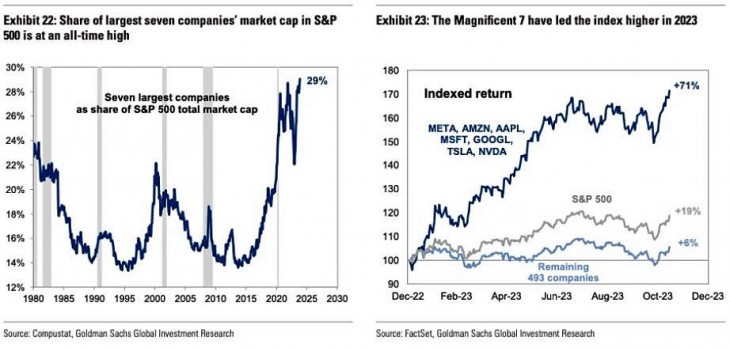

A csapat idén januárban az S&P 500 piaci kapitalizációjának 29 százalékát tette ki, és 2023-ban az S&P 500 24 százalékos növekedésének közel kétharmadáért volt felelős a Wikipedia szerint. A csoport 107 százalékos hozamot ért el, nagymértékben profitálva az AI-boomból (mesterséges intelligencia) és a Federal Reserve kamatcsökkentésével kapcsolatos várakozásokból.

A Magnificent Seven együtt 2024 februárjában megközelítette a 13 billió (13 ezer milliárd) dolláros piaci tőkeértéket. A Deutsche Bank megjegyezte, hogy ezzel önmagukban a második legnagyobb nemzeti tőzsdét alkotnák a világon a tőkeértékük alapján. Csak az USA, Kína és Japán összesített tőzsdei vállalati nyeresége volt nagyobb, mint a Csodálatos Hetes profitja.

A mesterlövészek és a Big Tech

A jelenség egyébként nem csak rövid távú, 2013 és 2019 között a Csodálatos Hetes részvényei évi 15 százalékkal emelkedtek átlagosan, szemben a többi részvény kettő százalékos rátájával.

Korábban egyébként hasonló jelenségeket figyeltek meg a FANG, később FAANG néven ismert amerikai részvénycsoport esetében is, másutt egyszerűen a Big Techről (technológiai óriásokról) beszélnek.

Tizenegy részvény uralja az európai tőzsdéket

Kevesebben hallottak arról, hogy Európában is maroknyi nagyvállalat felelős az indexek emelkedésének zöméért. Ezek is kaptak fantázianavet, “GRANOLAS”, amely egy sült müzlifajta nevére hajaz. Ez kevésbé hangzik nagyszerűen, mint a Csodálatos Hetes, de – legalábbis az N-Tv.de szerint – befektetői szempontból a Granola kínál bizonyos előnyöket az amerikai tech-óriásokkal szemben is.

Mi is az a GRANOLAS?

A GRANOLAS rövidítést a Goldman Sachs befektetési bank adta az európai csoportnak a vállalatok kezdőbetűi után (ahol azonban az N és az S csak egyszer szerepel, a L'Oréal pedig O-nak számít). A tizenegy vállalat hasonlóképp uralja az európai piacot, mint ahogy a hetek uralják a Wall Streetet.

- GSK

- Roche

- ASML

- Nestlé

- Novartis

- Novo Nordisk

- L'Oréal

- LVMH

- Astrazeneca

- SAP

- Sanofi

Európa válasza a Csodálatos Hetesre

Európában kisebbek a méretek, így a tizenegy “GRANOLAS” együttes piaci kapitalizációja mindössze hárombillió (háromezer milliárd) dollár körül mozog, szemben az amerikai csoport említett 13 billiójával. A legértékesebb vállalat közöttük a dán Novo Nordisk gyógyszeripari konszern, 550 milliárd dollár feletti értékeléssel. Ezzel szemben a hét amerikai nagyágyú közül hatnak az értéke meghaladja az egy-egy billió (azaz az ezermilliárd) dollárt, és csak a Tesla marad a billió dolláros küszöb alatt 630 milliárd dolláros piaci kapitalizációjával.

Piaci dominanciájuk azonban hasonló. A Granolák a Stoxx Europe 600 indexben szereplő összes európai vállalat piaci kapitalizációjának mintegy negyedét teszik ki együtt. Ez a súly, párosulva az átlagon felüli részvényárfolyam-teljesítménnyel azt jelenti, hogy felelősek a teljes tavalyi indexnövekedés mintegy 60 százalékáért – állapította meg a Goldman Sachs elemzése.

A “Granolák” a fő oka annak, hogy az európai részvénypiac erősen teljesített az utóbbi időben. Nemrég a német DAX-hoz hasonlóan a Stoxx 600 mutató is történelmi csúcsot ért el.

Előnyük a kisebb volatilitás

A Csodálatos Heteshez képest a Granolák előnyének tartják, hogy hasonló hozamok mellett árfolyamuk kevésbé ingadozik (kisebb a volatilitásuk). Ez annak köszönhető, hogy a hét amerikai tőzsdei nehézsúlyú vállalat mindegyike ugyanabba a szektorba, a technológiai ágazatba tartozik. Bár ez a szektor gigantikus növekedést produkált, érzékeny a kamatlábakra és a gazdasági teljesítmény ingadozásaikra.

Ezzel szemben a Granolák nagyon különböző szektorokat foglalnak magukban. Hat vállalatot például az egészségügyi és gyógyszeripari ágazat ural, amelyről úgy vélik, hogy nagymértékben független a gazdasági ciklusoktól.

Európaiak, de mégsem

Ezen túlmenően a GRANOLAS megbízható osztalékot is kínál részvényesei számára, az átlagos osztalékhozama évente mintegy 2,5 százalék. Az amerikai technológiai óriások közül néhányan egyáltalán nem fizetnek osztalékot.

Az egyik oka annak, hogy ez a 11 óriás jobban teljesít a tőzsdéken, mint a piac többi része, az, hogy mindegyikük globálisan orientált, és forgalmuknak csak kis hányadát bonyolítják a hazai piacukon. A Goldman szerint a Granolák körében a külföldi üzletágak aránya átlagosan 80 százalék, így nagymértékben elszakadtak a stagnáló európai gazdaságtól.

Önmagát erősítő spirál

A részvények dominanciája a különböző tőzsdeindexekben azonban önerősítő hatással bír. A passzív befektetők száma az elmúlt években meredeken emelkedett. Ők indexalapokba fektetik a pénzüket, azaz olyanokba, amelyek a tőzsdeindexeket követik. Ennek eredményeképpen a legtöbb pénz automatikusan az indexek nehézsúlyú szereplőinek részvényeibe áramlik, ami azután tovább erősíti dominanciájukat.

A nagyok egyre nagyobbak és nagyobbak lesznek - foglalta össze egy sztárelemző.

Alapokkal kihasználni…?

Az USA-ban már indult olyan ETF, amely a Magnificent Seven nevet viseli, de nagyon fiatal. Európában nem találunk kifejezetten GRANOLAS-alapot, a fogalom is új, de vannak, amelyek kitettsége igen magas ezen részvénycsoport felé. A Stooxx Europe 50 indexet követő ETF-ek például ilyenek, ebben a mutatóban a Morningstar szerint 40 százalék feletti a csoport aránya.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.