Közel 25 százalékos árfolyam-emelkedést ért el az árutőzsdéken a tavalyi évben az arany, így az egyik legjobb befektetési osztálynak számított 2020-ban. Az árak megugrását különösen a tavaszi időszakban több tényező is támogatta, így a megnövekedett kockázatok melletti defenzív befektetői magatartás és az alacsony kamatlábak. Emellett, bár nem törvényszerű, de a befektetők a zavarosabb időszakban (is) szívesebben fektetnek olyan eszközökbe, amelyeknél látják a momentumot és az árfolyamok emelkedését.

Az aranynál is sokan ültek fel 2020-ban a hullámra. Az is a nemesfém mellett szólt, hogy más eszközökhöz képest relatív kicsi volt a volatilitása, hiszen a részvénypiacokon tavasszal óriási visszaesés volt, igaz, onnan a főbb amerikai indexek viszonylag gyorsan talpra álltak.

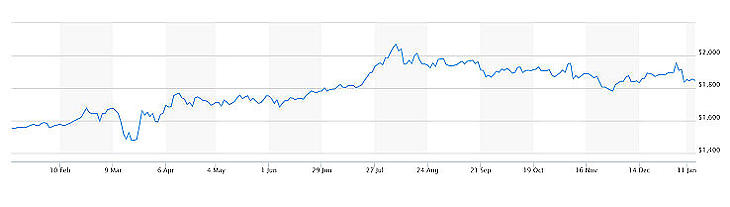

Az első félév szárnyalása után ugyanakkor mégis kicsit keserű szájízzel zárhatták az aranyba fektetők a 2020-as évet, a nemesfém ugyanis augusztusban elért, unciánként 2000 dollár feletti rekordja után visszaesett, és döntően az 1800-1900 dollár közötti sávban mozgott. Meg kell azonban jegyezni, hogy a korrekció ellenére sem mutatott extrém kilengéseket. Az évet 1887 dolláron zárta az arany.

Előbb a pánik mozgatta az árakat

Az Arany Világtanács (Word Gold Council - WGC) értékelése megjegyzi, hogy az arany árfolyamát az év második felében egyértelműen a fizikai kereslet határozta meg, míg más esetekben jellemzően a spekuláció mozgatja a határidős piacokon keresztül. A Covid miatti tőzsdei összeomlás és a hirtelen jött bizonytalanság miatt nagyon sok befektető menekült aranyba, amit az is jelzett, hogy a COMEX-en a nettó ügyletek minden idők legmagasabb szintjére ugrottak, és 1209 tonnát értek el az első negyedévben. Ez már csak azért is irányadó, mivel a COMEX a Chicago Mercantile Exchange (a Chicagói Árutőzsde) nemesfémekkel foglalkozó szekciója, globálisan ez a legnagyobb piaca a határidős aranyügyleteknek. A tavaszi bizonytalanságok enyhülésével ugyanakkor az év második felében ezeknek a pozícióknak a száma is jelentősen visszaesett, és a rekordszinthez képest 30 százalékkal lett kevesebb a nettó pozíciók állománya az év végére.

A szakértők szerint mindez azt bizonyítja, hogy 2020-ban a pánik elmúltával az aranyba fektetők stratégia döntés alapján tették meg ezt, nem csupán a rövidtávú árfolyammozgások kihasználása vezérelte őket. Év közben egyébként több szakértő is úgy látta, hogy a megnövekedett volatilitás és a fokozott bizonytalanságok mellett a befektetőknek érdemes a portfoliójuk egy részét nemesfémekben tartani. Más kérdés, hogy az év végén úgy tűnt, hogy számos nagybefektető éppen ezen befektetési elemek rovására kezdett el kriptoeszközökbe fektetni. A Bitcoin szárnyalásával párhuzamosan legalábbis kimutatható volt az arany iránti érdeklődés visszaesése, a kereslet csökkenése pedig az árfolyamok gyengülésében is visszaköszönt.

Az inflációs kockázatok miatt vonzó maradhat az arany

Mellékszál, hogy a Bitcoin őrült emelkedését – a nyilvánvaló spekuláció mellett – az elemzők azzal magyarázták, hogy a gazdaságba pumpált elképesztő mennyiségű likviditás beátható időn belül az infláció emelkedésével járhat. Ez ellen egy korlátozott mennyiségben rendelkezésre álló eszköz védelmet nyújt. Ezen logika alapján viszont az arany is további emelkedés előtt állhat, hiszen ezek a szempontok a nemesfém esetében is érvényesülnek. Ráadásul nagyon sok olyan befektető van még mindig, aki inkább bízik a klasszikus eszközökben, mint egy csupán számítógépes jel formájában létező "valamiben".

Figyelembe kell persze venni, hogy az inflációval szemben akkor tud az arany hatékony védelmet nyújtani, ha közben a kamatok nem kezdenek látványosan emelkedni. Korábban az amerikai jegybank, a Fed vezetői sokszor hangoztatták, hogy számukra az elsődleges szempont a gazdasági növekedés visszaállítása. Emiatt úgy tűnt, hogy a kamatemeléstől egyáltalán nem kell tartani, az legfeljebb csak valamikor a távoli jövőben várható majd.

A historikus adatok alapján egyébként a 3 százalékot meghaladó infláció esetén az arany rendre remekül teljesít, és az ilyen években az átlagos árfolyamemelkedése 15 százalék. Érdekesség, hogy nem csak az árak elszabadulása esetén bizonyult a múltban jó befektetésnek az arany, de a defláció esetén is. Az ilyen időszakokat általában az alacsony kamatlábak és magas pénzügyi stressz jellemzi, amelyek mind elősegítik az arany iránti keresletet.

Az arany árfolyamát támogatta az is, hogy az elmúlt egy évben a dollár árfolyama szépen, folyamatosan gyengült az euróval szemben. Ez pedig tradicionálisan azzal szokott járni, hogy az aranyban jegyzet árupiaci eszközök árfolyama ellensúlyozza a dollár gyengülését, magyarul azok drágulnak. Ugyanakkor, ha nem a dollárban, hanem például euróban nézzük az arany tavalyi drágulását, akkor már sokkal kisebb az árfolyamnyereség. Míg a zöldhasú esetében majd' 25 százalékkal lódult meg az árfolyam, az euróban mért kurzus csak 14 százalékos növekedést mutat.

Mi lesz, ha változik a monetáris politika?

A fentiek alapján tehát úgy tűnhet, egyszerű a képlet, hiszen a fenti folyamatok az arany árának emelkedése felé hatnak. A piacokon azonban szinte mindig van valami csavar, hogy a befektetők élete ne legyen egyszerű, és ha az eredetileg várt történés meg is valósul, sokszor szokott az árfolyam előtte egy-két vargabetűt leírni.

A képletet most az idén kibontakozó gazdasági növekedés bonyolíthatja, vagy boríthatja meg. Ez ugyanis két szempontból is alááshatja az arany árának növekedését. Egyrészt a konjunktúra idején a befektetők általában kockázatkeresőek, és a defenzív eszközök, amelyekbe válság esetén sokan menekülnek, már közel sem olyan vonzók. A 2021-es évre szinte minden elemző brutális gazdasági bővülést vár. Ez egyébként szinte biztosan be fog következi, már csak azért is, mert a tavalyi év gyötrelmes volt, és a 2020-as alacsony bázisról könnyebb lesz látványos bővülést elérni.

Ennél sokkal nagyobb fejtörést okozhat ugyanakkor az aranybefektetések szempontjából az amerikai monetáris politika alakulása. A Fed ugyanis nem fog hirtelen pénzt visszaszívni a gazdaságból, ahogy gyors kamatemelésre sem kell számítani. Arra ugyanakkor az amerikai jegybank vezetői is tettek utalást, hogy a gazdaság beindulása nem feltétlen indokolja, hogy tartósan fenntartsák a jelenleg is futó mennyiségi könnyítési programjaikat.

A likviditásnövelő programok révén elképesztő mennyiségű pénzt pumpálnak a gazdaságban, ami, ha a statisztikákban nem is jelentkezik, de egyes befektetési eszközöknél okozhat inflációt. Ez a pesszimista szakértők szerint mind a részvénypiacon, mind az árupiacon látszódott az utóbbi hónapokban. Ha tehát a Fed kevesebb pénzt pumpál a gazdaságba, vagy elzárja a csapokat, az közvetlenül is visszavetheti az árfolyamokat. Olyan módon is hat mindez a gazdaságra, hogy az alacsonyabb likviditás erősítheti a dollár árfolyamát, amelynél a fent jelzett szabályok fordítottja is igaz, vagyis, ha az amerikai fizetőeszköz drágul, akkor a hozzá kötődő termékek, így az arany vagy éppen az olaj árfolyama általában gyengülni szokott.

Hab a tortán, hogy ha a gazdaság jól prosperál, akkor előbb-utóbb akár még kamatemelésre is sor kerülhet. Ezzel persze reálisan csak 2022 végén, '23 elején kell számolni, ám ha a piac ezt elhiszi, és elkezdik a kamatemelést árazni, akkor ez megint csak vissza fog hatni mind a részvénytőzsdei, mind az árupiaci termékek árfolyamára. Vagyis könnyen lehet, hogy már önmagában a jövőbeli kamatemeléssel kapcsolatos várakozás elég ahhoz, hogy lehúzza az arany árát.