A Buda-Cash kereskedelmi igazgató-helyettese, Német Sándor szerint általában üzleti sztorik keltik fel a figyelmet az egyes részvényekre, esetleg technikai okok. Így az is papírtól, egyedi sztoritól függ, hogy meddig tart a hatása. Arra a kérdésre, hogy miért emelkedik a két legújabban felkapott papír, az FHB és a Pannergy, azt felelte, hogy a Pannergy az Audival kötött szerződés miatt, az FHB pedig azért, mert esélyes lehet a Takarékbank-tenderen.

Felfelé jöhet a nagy meglepetés

A Buda-Cash szerint a magyar piac mindenesetre összességében egy alulárazott, mellőzött piac. Inkább fölfelé okozhat meglepetést, a hitelminősítők is inkább felfelé minősíthetik az országot, ha ezen a pályán marad. Arra a kérdésre, hogy mely papírokat ajánlják, viszont a nagyobb cégeket említik.

|

| Pannergy-árfolyam (forrás: Dealbook) |

Az OTP esetében lényeges, hogy idén növekedhet a hitelezés a beinduló gazdasági növekedés miatt. Megállhat a meglévő hitelportfólió romlása, a kormány devizahitel mentőcsomagja miatt is, amit úgy tűnik, az EKB-val egyeztetnek. Valamint, ha folytatódik az eurozóna stabilizációja, akkor a svájci frank tovább eshet. Egyébként az OTP részvényárfolyamába eddig sok rossz hír, kockázat beépült már.

|

| Rába-árfolyam (forrás: Dealbook) |

Ami a Richtert illeti, az eddigi sztori folytatódik és van még felértékelődési potenciál a részvényben. A Molnál is visszatérhet a növekedési sztori, rendeződhet a horvát konfliktus, az INA-befektetés sorsa. Az INA-történetből sok kockázat beépült már az árfolyamba – teszi hozzá Német Sándor.

Ha ló nincs, kispapír is jó

Sándor Dávid, a KBC Equitas szenior elemzője szerint több dolog is kiválthatta a 2013 második felében látott magyar kispapír-ralit. Az egyik, hogy 2013 előtt a fundamentumoktól elszakadva igen nagy mélységekbe esett sokuknak az árfolyama, amit olyan technikai jellegű tényezők is magyaráztak, mint például a magánnyugdíj pénztári rendszer átalakítása miatt kieső vételi erő. Azért találhatták rá a befektetők pont tavaly az értékes kispapírokra (mint az ANY Biztonsági Nyomda, a Rába, vagy a Danubius), mert a hazai blue-chipek között a Richteren kívül nemigen lehetett találni olyat, mely szép befektetési sztorival kecsegtet.

|

| Állami Nyomda-árfolyam (forrás: Dealbook) |

Nehéz megmondani, hogy a tavaly kibontakozott rali meddig tarthat, hiszen több papír esetében is azt látjuk, hogy már elérte az árfolyam a fundamentálisan indokolható szinteket. A tőzsdei mozgások azonban hajlamosak nagy kilengéseket is produkálni, vagyis egyáltalán nem lepődnénk meg, ha további árfolyam emelkedésekre kerülne sor a kedvező részvénypiaci hangulatban – írja.

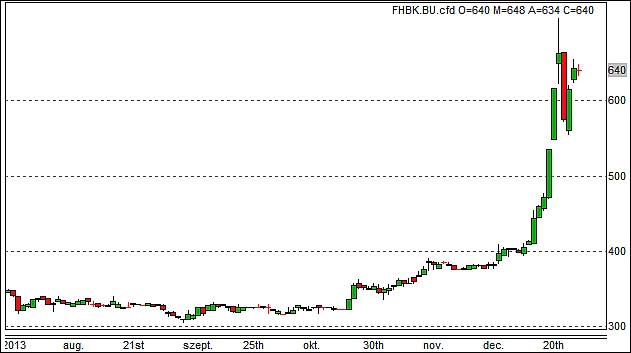

Új rakéták az FHB és a Pannergy

Az FHB december közepe óta tartó diadalmenete mögött azok a spekulációk állhatnak, melyek szerint a Takarékbank állami részesedésére akár eséllyel is pályázhatna a társaság. Még ha ezzel kapcsolatban konkrét információk még nem is láttak napvilágot, a kormány kommunikációjában fontos hangsúlyt kap a magyar tulajdonú bankrendszer kialakításának szándéka, melyben a kis és közepes bankok élveznének prioritást.

Miben van még kakaó?

A PannErgy menetelése mögött a korábban elnyert milliárdos vissza nem térítendő támogatások mellett elsősorban az Audival kötött 17 éves hőszállítási szerződés állhat. Egy országosan is meghatározó ipari szereplő lett a PannErgy partnere, márpedig ez segít eloszlatni a geotermikus projektek piacképességével kapcsolatos félelmeket. Jó jel lehet, hogy a társaság előreláthatólag idén publikálni fog negyedik negyedéves jelentést is, amit tavaly például nem tettek meg.

|

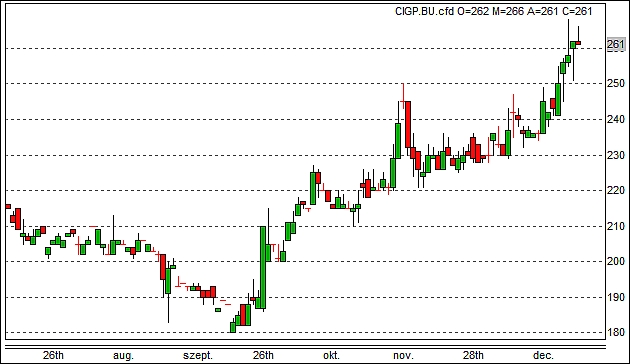

| CIG Pannónia-árfolyam (forrás: Dealbook) |

„Szigorú kockázatkezelés mellett jelenleg úgy gondoljuk, hogy a hazai kispapírok közül a CIG Pannóniában és a Danubiusban lehet még kakaó, bár a PannErgy is érdekes lehet, ha a hatalmas száguldásból visszakorrigál az árfolyam” – írja Sándor Dávid.

Globálisan is szeretik a kicsiket

A small cap papírok világszerte felülteljesítenek a tőzsdéken, ami annak köszönhető. hogy a jó kilátások előbb rendszerint a nagy cégek árfolyamában érvényesülnek, így a kicsik részvényeiben ma már nagyobb a potenciál, mint a nagyokéban – mondja Pálinkás Ervin, a Pioneer Alapkezelő portfolió-menedzsere.

„Ugyanez a hatás érvényesül Magyarországon is, ezért is tartunk mi is kisebb hazai papírokat a portfólióban, bár nem feltétlenül az utóbbi napok divatpapírjait. A magyar small cap piacon kisebb súllyal vannak jelen a technológiai cégek, amelyek mögé könnyű óriási növekedési potenciált álmodni, ezért olyan részvényeket tartunk vagy vásárolunk, amelyek teljesítménye konzervatív értékelés szerint is stabilnak mondható” – teszi hozzá.

Nemcsak Takarékbank, Posta is

Kuti Ákos, az Equilor Befektetési Zrt. vezető elemzője szerint az FHB-val kapcsolatban a befektetők arra spekulálnak, hogy a Takarékbank esetleges megvétele és a Magyar Postával való együttműködés jelentős profitrobbanást eredményezne a kisebb tőzsdei banknál. „Az árfolyam-emelkedés december közepén gyorsult fel, amikor megjelent a Takarékbank eladásának szándékáról szóló bejelentés. A vételi ajánlat tételére rendelkezésre álló rövid határidő miatt ugyanis sokan úgy vélik, hogy az FHB nagyon jó eséllyel indul a tenderen” – írja.

|

| FHB-árfolyam (forrás: Dealbook) |

„A Magyar Posta amiatt került reflektorfénybe, hogy az elmúlt hónapokban számos, az FHB-tól érkezett munkatárs helyezkedett el a Magyar Posta menedzsmentjében. Az FHB árfolyama a december közepi állapothoz képest majdnem duplázott, holott még semmi kézzel fogható nem jelent a témában. Arra számítok, hogy tények hiányában lankad a lelkesedés a papírban, érdemi ugrást majd csak a hivatalos bejelentések okozhatnak a kurzusban” – folytatta.

Azért a Mol-INA van a molinón

A magyar részvénypiacon Kuti jelenleg a Mol részvényeiben bízik leginkább. A cég az elmúlt negyedévek során folyamatosan veszített vonzerejéből, amit a kedvezőtlen működési környezet és az INA-körüli hercehurca egyaránt okozott, így a részvény árfolyama folyamatosan esett.

„Véleményem szerint idén az INA-ügy valamilyen módon rendeződni fog, mely az árfolyamra közép-hosszabb távon megnyugtatóan hathat majd. Az INA eladása rövidtávon nem lenne kedvező a cég szempontjából, azonban egy esetleges eladás esetén a befolyó pénzt további akvizíciókra fordíthatná a Mol menedzsmentje. Amennyiben viszont mégis megtartják az INA-t, akkor az a horvát leányvállalat fejlesztését gyorsítaná, ami szintén kedvező lenne befektetői szempontból” – írja az elemző válaszában.

(Korábbi cikkünk a témában itt olvasható.)

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.