Erről lesz szó a cikkben:

- Vonzó-e még a régi PMÁP?

- Hogyan alakulhatnak a reálkamatok?

- Mennyit hozhat a Bonus?

- Érdemes áttérni az euróra?

Továbbra is eléggé bizonytalan, melyik állampapírt érdemes most választani, mert egyik sem emelkedik ki markánsan a többi közül, mint korábban hosszú ideig az inflációkövető PMÁP. Ráadásul a kondíciók sokat romlottak az utóbbi egy évben, csökkentek a kamatok, hozamok.

A kormányzat a jelek szerint már nem akarja annyira elkényeztetni a hazai állampapír-vásárlókat, nem ígér olyan, szinte ideális feltételeket, mint korábban. (Kisebb a lakossági papírok hozamfelára az intézményi befektetőknek kínált állampapírok felett.) Persze az intézményi állampapírok hozama is sokat esett az idén, és az infláció is alacsony szinten volt legutóbb, így a kamatok romlása még nem jelenti feltétlenül azt, hogy ne érné meg állampapírokban takarékoskodni. A kifejezetten alacsony kockázatú befektetések között továbbra sem igen akad más.

Vonzó-e a régi kedvenc, a PMÁP?

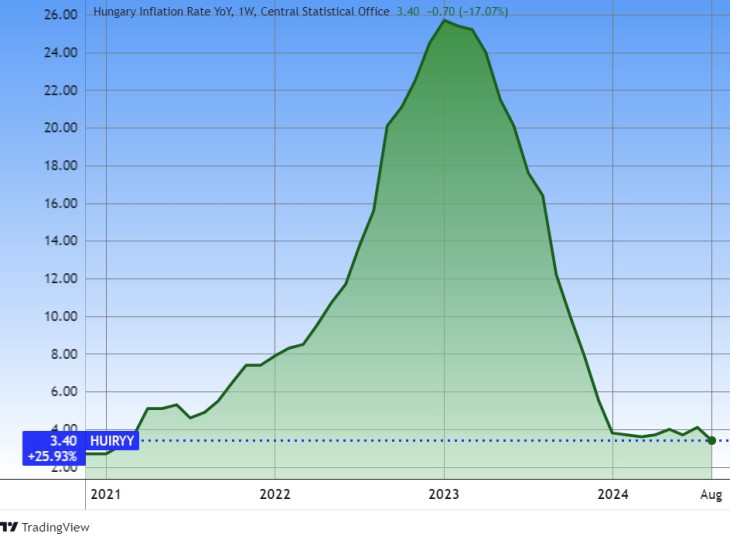

A rövid válasz: nem. Épp úgy néz ki, hogy a PMÁP kamata most még ugyan kedvező (7,9 százalék), de nem lesz valami jó a következő kamatfizetéstől kezdve (ami április 22-én lesz). Az éves átlagos infláció ugyanis, amelyhez a kötvény kamatát kötik, az év első nyolc hónapjában csak 3,75 százalék volt a KSH adatai alapján, ami szerint már az egész éves érték is viszonylag szűk sávban becsülhető.

Az elemzők az év végére az év/év infláció szerény emelkedését várják a legutóbbi, augusztusi évi 3,4 százalékhoz képest, általában négy és öt százalék közé. Ha az utolsó négy hónapban rendre 4,0 százalék lenne a pénzromlás éves szinten, akkor is csak évi 3,8 százalék jönne ki éves átlagos inflációnak.

Ami alapján a kötvény kamata a következő, áprilistól esedékes egy évben 4,3 százalék lenne. (Éves átlagos infláció plusz 0,5 százalékpont.) De még ha nem négy, hanem öt százalékra menne fel az infláció, akkor is csak 4,2 százalékos éves átlag és 4,7 százalékos kötvénykamat jön ki. (Egyébként 2029-ben a kötvény kamatprémiuma 1,0 százalékra emelkedik, de az még oly távoli.)

Odafent már tudnak valamit?

Az év elején egyébként még 9,9 százalék volt a PMÁP-ok kamata, pár hónappal azelőtt pedig még több. Akkor nagyon érdemes volt venni, jelenleg viszont nem tűnik vonzónak ez az értékpapír. Ha azonban

- az infláció tartósan vagy nagy mértékben meglódulna,

- vagy a többi kamat zsugorodna túlságosan alacsonyra,

- vagy emelnék a kamatprémiumot,

akkor megint érdemes lehet a papírral foglalkozni.

Gyanús egyébként, hogy azért nem emelik, hogy ne vegyék annyira az emberek ezt a kötvényt, mert újra emelkedő inflációra számítanak valahol “odafent” is. Ezzel a kötvénnyel bizonyos szempontból az állam megégette magát korábban, hiszen volt 14 százalék körüli kamata is, így nagyon magas kamatterhet jelentett. (Még mindig nagyon magas volt a kamata, amikor az infláció már sokat esett.) Ám sok kisbefektető is csúnyán megégette magát 2022-ben, amikor jó darabig alacsony maradt a kamat, pedig az infláció már durván megugrott.

Kevéske a prémium

Egyébként hosszabb távon a reálkamat (az infláció feletti kamat) jellemzően pozitív szokott lenni a gazdaságban, máskülönben az emberek nem vagy keveset takarítanának meg. Az átlagos reálkamat hosszú távon rendszerint magasabb, mint a PMÁP 0,5 százalékos kezdő kamatprémiuma, inkább 2-3 százalékpont körüli. (De csak hosszú távon, és a nullaközeli kamatok kora ebben is kivételt jelentett.)

Mennyit hozhat a Bonus?

A három hónapos diszkont kincstárjegyek hozamához kötött Bonus három éves változata 1,5, öt éves változata kezdetben szintén 1,5, majd három év után 2,5 százalékpontos kamatprémiumot fizet a kincstárjegyek felett. Ez a kamatprémium látszik a legnagyobb előnyének, jelenleg így 7,35, illetve 7,89 százalék a kamatuk. Ez azonban várhatóan csökkenni fog, mégpedig november 26-tól, illetve október 26-tól.

Ha most lenne a kamatmegállapításuk, akkor még mindig 7,0 százalékos lenne az új kamat (az utolsó négy kincstárjegy-aukció hozama + 1,5). Ám ezek az értékpapírok erősen ki vannak téve a jegybanki kamatcsökkentés hatásának. Ha tovább süllyednek a kamatok, mehet ez még lejjebb is – kérdés, milyen ütemben és meddig.

Ami elgondolkodtató, hogy néhány éve, a minikamatok időszakában a kincstárjegyek hozama volt nulla körül is. De meg lehet játszani azt is, hogy vásárolunk belőle, majd ha túl gyorsan, túl nagyot esnének a kincstárjegyhozamok, akkor eladjuk. Csak erre van jobb megoldás is.

A nagy visszatérő, a MÁP Plusz

A MÁP Plusz kamatát az idén egyszer erősen megemelték, ezzel az értékpapír pár év szünet után ismét versenyképessé vált. Majd két lépcsőben újra csökkentették, a jegybanki kamatcsökkentések nyomán. Így:

- A maximális kamatsáv kamata 7,25-ről 6,75 százalékra csökkent.

- A minimális kamatsáv (az első egy év kamata) 6,25-ről 5,75-re ment le.

- A kötvény tényleges hozama a teljes futamidő alatt (az EHM) 6,73 százalékról 6,24-re ment le.

Ám ez is magasabb, mint a mostanában mért éves infláció, vagy az intézményi befektetőknek szánt fix kamatozású állampapírok hozama. Ráadásul a papír évente egyszer, “a kamatjuttatási napokon” levonásmentesen visszaváltható. Így a kisbefektetők nem futják annak kockázatát, ha ismét nagyon felmennének a kamatok (hozamok) a magyar gazdaságban. Nulla a kockázat, tűrhető a hozam. A MÁP Pluszt a jelenlegi legjobb állampapírnak nevezte az Equilor Befektetési Zrt. is.

A MÁP plusz-ok visszaváltási árfolyama egyébként az Államkincstárban 99,5 százalék akkor is, ha nem kamatfizetéskor adjuk vissza. Ami meglehetősen kedvező, nem csökkenti nagyon nagy mértékben az elért hozamot. Tényleg folyószámla-szerűen működik, még viszonylag rövid távra is.

A Fix MÁP 6,75 százaléka

A három éves fix kamatozású Fix Máp még 6,75 százalékos kamattal kapható, ami magasabb, mint a MÁP Plusz hozama – de a futamideje rövidebb, és a visszaváltási árfolyama rosszabb (99 százalékos). Ha valaki nagyjából éppen három éves megtakarításban gondolkodik, akkor jó választás lehet. De ha nem, ha bizonytalanok vagyunk, idő előtti eladása árfolyamveszteséget (vagy -nyereséget) okozhat.

A jó befektetők előre gondolkodnak (és euróban?)

Az utóbbi időben olyan gazdaságélénkítő tervek láttak napvilágot, amelyeknek a hatása – a tankönyvek szerint – az infláció emelkedése, a forint gyengülése lehet. Tavasszal új jegybankelnököt is választanak majd, aki lehet, hogy a kormányzat gazdaságélénkítő terveinek odaadó híve lesz. Emiatt is alacsonyabb kamat, gyengébb forint és ezek miatt végső soron magasabb infláció várható.

Erre az esetre felkészülve is jó választás lehet a könnyen visszaváltható MÁP Plusz, de lehet, hogy még nyugodtabban alszik a kisbefektető, ha valamennyi eurója is van.

Készüljünk a forintgyengülésre?

Mert körülbelül másfél éve nem ment ugyan lényegében sehová a forint, de vannak arra utaló jelek, elemzői vélemények, hogy ez megváltozhat. Például:

- Nemsokára 410 lehet az euró (cikkünk).

- Gyenge szinten ragadt a forint, és két tényező is tovább gyengítheti (cikkünk).

- Lassan lefelé csoroghat innét a forint (cikkünk).

Persze van, hogy az ellenkezője történik annak, amit a piac vár, legalább átmenetileg. Vagy az adott esemény bekövetkezése előtt még nagy, félrevezető vargabetűk, kilengések vannak. De a forint “történelmi” távlatban nézve – attól kezdve, hogy az árfolyama szabadon lebeg – átlagosan több százalékkal értékelődött le. Számításaink alapján ezt írtuk 2023 végén:

Az utolsó öt évben 3,8, az utolsó tízben 2,6, az utolsó tizenötben 2,9, az utolsó húsz esztendőben pedig 2,1 százalékkal drágult az euró átlagosan és évente.

Mire jó az €MÁP?

Az eurós magyar lakossági állampapír, az EMÁP (vagy €MÁP) kamata jelenleg 3,488 százalék, de nagy valószínűséggel szintén csökkenni fog. Az alapjául szolgáló Euribor kamatláb ugyanis nagy mértékben követi az EKB irányadó kamatát, a bankok bankja pedig kamatcsökkentési ciklusba kezdett. A döcögő európai gazdaság és a mérséklődő infláció miatt még tovább csökkenhet az eurókamat, és ezzel a magyar kötvény hozama is. Fél év múlva könnyen lehet, hogy már évi három százalék alatt lesz.

De ha ehhez még remélünk évi 2-3 százalék árfolyamnyereséget is – a forint leértékelődéséből –, akkor talán elérjük a forintkamatok szintjét. (Legalábbis a diszkont kincstárjegyek jelenlegi évi 5,3 százalékát.) Még könnyebben bekövetkezhet ez, ha a forintkamat is megy lefelé. Valamint van egy egyfajta krízis elleni biztosításunk, hiszen a magyar gazdaságot ért sokkokra a forint rendszerint gyengüléssel szokott reagálni.

De másoknak lehet, hogy a MÁP Plusz vagy a Fix MÁP hatossal kezdődő hozamszámai jobban tetszenek majd.

Három stratégia

Mit tehet a kisbefektető ebben a bonyolult, egyre inkább kamatínséges időszakban? Három főbb választása biztosan van.

- Mindent MÁP Pluszba, esetleg Fix MÁP-ba vagy BMÁP-ba tenni, de résen lenni, és ha a következő hónapokban jobb ajánlat jön, visszaváltani és mást venni helyette.

- Portfóliót (több értékpapírból álló mixet) alakítani ki: például harmadrészt eurós kötvényt, harmadrészt BMÁP-ot, harmadrészt MÁP Pluszt venni. De ebben az esetben sem árt figyelni a fejleményeket, és ha nagyon jó ajánlat jön, átrendezni a portfóliót.

- Rábízni a befektetésekkel való bajlódást a szakemberekre, és befektetési jegyeket venni például egy-két kötvényalapban, esetleg vegyes vagy abszolút hozamú alapban. De feltétlenül tbsz-számlára, mert különben az állam bácsi által bevezetett durva adózási hátrányok nagy kárt okoznak a portfóliónkban.

Megismételhetik-e az alapok az aranykort?

A befektetési alapokba havonta százmilliárd forintos nagyságrendben áramlik a tőke mostanában, és hónapról hónapra új és új rekordot dönt a bennük kezelt összes vagyon. Azon belül is elsősorban az alacsony kockázatú kötvényalapokba megy rengeteg pénz, de félő, hogy ezek befektetői előbb vagy utóbb csalódni fognak.

Elsősorban azért vásárolják ugyanis sokan ezeket az alapokat, mert a múltbeli hozamuk nagyon magas volt. Az utóbbi másfél-két év nagyon szép hozamait azonban nem fogják tudni megismételni, ugyanis ennek nagy része annak köszönhető, hogy nagyot zuhantak az állampapírhozamok. Ha a hozamok csökkenése lassul, ami már bekövetkezett, sőt megáll, megfordul, akkor elmaradnak ezek a plusz hozamok is, és az alapok lehet, hogy nem fogják tudni túlteljesíteni a lakossági állampapírokat sem.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.