|

| (Fotó: 123rf.com) |

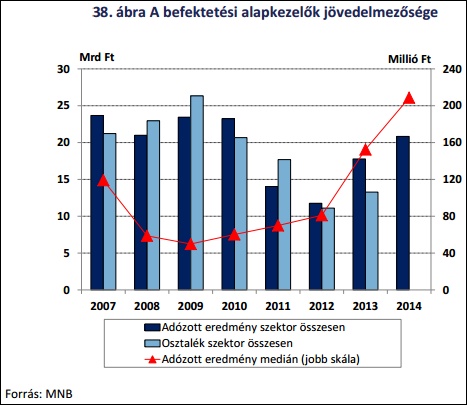

A befektetési alapokba áramló friss tőke 2014-ben tovább javította az alapkezelők nyereségét, így az adózott eredmény szektorszinten a 2013-as 17,8 milliárd forintról 20,8 milliárd forintra emelkedett – írja az MNB új kockázati jelentése. Ennek megfelelően a ROE (sajáttőke-arányos nyereség) a 2013-as 44,2%-ról 2014-re 50,4%-ra növekedett.

|

Tönkreteszik a kisebb brókercégeket? Az MNB gyakorlatilag felvállalta, hogy a kisebb brókercégek egy része le fogja húzni a rolót amiatt, hogy a brókerbotrányok költségeit velük is megfizettetik. A piaci társaságok harmada már tavaly is veszteséges volt. "Az év eleji brókercsődőkből eredő többletbefizetések, a hosszan elnyúló befizetések okán a veszteségtermelés erősödni fog, ezért komoly koncentráció várható majd a piacon" – írtuk tegnap. |

A szektor jövedelmezősége látszólag óriási nagy, de arra nem árt máris felhívni a figyelmet, hogy az alapkezelők többsége nem vizsgálható elkülönülten, egyedülálló cégként, csak valamely nagyobb pénzügyi csoport részeként. Elképzelhető például, hogy az egyik helyen az alapkezelési díjakból származó bevétel, nyereség magas, az alapkezelő társaság nagyon nyereséges, míg a forgalmazási költségek az anyabank mérlegét terhelik, eredményét csökkentik. (Például mert az ügyfelet terhelő forgalmi jutalékok viszont nagyon alacsonyak.) Másutt esetleg fordítva, bár Magyarországon az alacsony forgalmi jutalék a jellemző.

Csak a minik voltak veszteségesek

Az MNB-jelentésre visszatérve a szektorkoncentráció továbbra is magas, az öt legnagyobb alapkezelő adja a teljes adózott eredmény 68%-át. A 34 alapkezelőből négy volt veszteséges, azonban az általuk kezelt vagyon elenyésző, csak tízmilliárd forint.

Az alapkezelők díjbevételén belül a befektetési alapok vagyonkezeléséből származó díjbevétel súlya 85% volt, míg a befektetési alapok részesedése a teljes kezelt vagyonból 64%-ot tett ki 2014-ben, azaz továbbra is a befektetési alapok relatív díjterhelése a magasabb a többi kezelt vagyontípushoz képest. (Pénztárak, biztosítók, egyéni portfóliók – a szerk.)

Nem az agyonszabályozott pénztár a legolcsóbb

Érdekes, hogy a vagyonkezelés díjai nem a szabályozó által meghatározott költségkorláttal rendelkező önkéntes és magánnyugdíj-pénztáraknál, hanem a biztosítói portfóliók esetében a legalacsonyabbak. A biztosítóknál átlagosan 16 bázispont, míg az önkéntes nyugdíjpénztárnál 51 bázispont volt a díja. Ennek oka „az azonos pénzügyi csoporthoz tartozó biztosítók és alapkezelők közötti megállapodásokban (alacsonyabb díjak felszámítása) jelölhető meg” – magyarázza meg a jegybank.

Majdnem mindent kifizettek osztalékként

A szektor saját tőkéje 41,8 milliárd forint volt 2014 végén, a 2013. évi 40,3 milliárd. Az alapkezelői szektorra közel 100 százalékos osztalékkifizetési ráta jellemző. A 2007–2013-as időszak 134,9 milliárd forintos adózott eredményéből 133,2 milliárd forintot vettek ki a tulajdonosok osztalékként. (Fejősteheneknek nevezik azokat a vállalkozásokat, amelyek a megtermelt nyereség zömét rendszeresen kiosztják tulajdonosaiknak.)

Az alapkezelők által kezelt portfóliók közül legnagyobb értékben az önkéntes nyugdíjpénztárak vagyona nőtt. A 90 milliárd forintos növekedésből 80 milliárd a befektetési hozamokhoz köthető. A biztosítói portfólió tavaly 21 százalékkal csökkent, amit az ING Alapkezelő kivonulása okozott. (A volt ING Biztosító, ma NN Biztosító visszavette tartalékainak kezelését.)

Csökkenve nőtt az állampapírok értéke

A nyilvános befektetési alapok eszközei között tavaly a legnagyobb mértékben, 257 milliárd forinttal a befektetési jegyek állománya nőtt. Főleg az alapok alapjaiban, amelyek jelentős külföldi befektetés-állományt tartalmaznak. A második legnagyobb növekedést (215 milliárd, 15%) a bankbetétek mutatták, az állampapír-állomány viszont közel 12%-kal (150 milliárd forinttal) csökkent.

Emögött azonban csak technikai okok állnak, az MNB-kötvények 2014. augusztusi átalakítása MNB-betétté. Ha kiszűrjük ezt a technikai hatást, akkor az állampapír-állomány növekedése mintegy 210 milliárd forint volt.

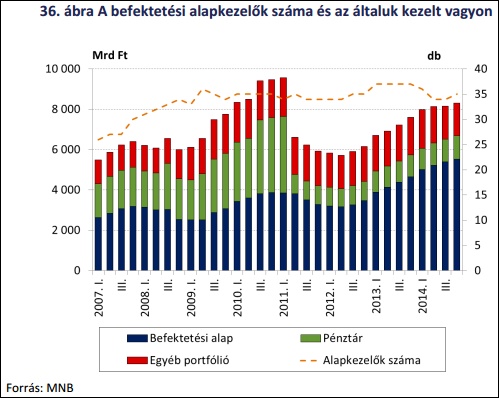

Több az alap, csúcson a vagyon

Ahogy az már a Bamosz havi jelentéseiből és a Privátbankár rendszeres számításaiból is kiderül, a csökkenő kamatkörnyezet mellett a befektetési alapok kezelt vagyonának növekedése folytatódott, azonban a nettó tőkebeáramlás 2014 negyedik negyedévében jelentősen csökkent. Azóta is, az idén is meglehetősen szerény.

Az év végén 34 alapkezelő 549 – 2013 végéhez képest kilenccel több – befektetési alapot működtetett. A kezelt vagyon 2014 végére elérte az 5526 milliárd forintot, ez történelmi maximum. A kezelt vagyon növekedési üteme azonban folyamatosan csökkent.

Kötvényalap, abszolút hozamú és vegyes az élen

2014-ben a nettó tőkebeáramlás 630 milliárd forintot tett ki, az alapok hozama 234 milliárd forinttal növelte a kezelt vagyont, ami gyakorlatilag megegyezik a 2013-as hozammal (232 milliárd forint). A 2014-es nettó tőkebeáramlás 352 milliárd forinttal alacsonyabb a 2013-as 983 milliárd forintnál.

Míg 2014-ben a likviditási és pénzpiaci alapokat összesen 200 milliárd forintos nettó tőkekivonás jellemezte, addig a rövid kötvényalapokba történő nettó tőkebeáramlás elérte a 339 milliárd forintot. Továbbra is jelentős tőkebeáramlás volt megfigyelhető az abszolút hozamú alapoknál (2013-ban 298 milliárd forint, 2014-ben 265 milliárd forint) és a kiegyensúlyozott vegyes alapoknál (2013-ban 123 milliárd forint, 2014-ben 155 milliárd forint).

Ismét feljelentette a horvát nyersolajszállító csővezeték üzemeltetőjét (JANAF) a Mol és a Slovnaft.

Ismét feljelentette a horvát nyersolajszállító csővezeték üzemeltetőjét (JANAF) a Mol és a Slovnaft.