Ismeretes, hogy Joe Biden elnök kénytelen volt lerövidíteni külföldi útját, holott Japánban a G7 országcsoport vezetői rendkívül fontos globális ügyeket tárgyaltak, az ukrán katonai védelmi képesség további erősítése melletti kiállásuk akár fordulatot is hozhat a háború menetében. Ám hiába globális hatalom az USA, a központi költségvetése és annak finanszírozása elsőrendűen fontos belpolitikai ügy. Az amerikai törvényhozásban a mostani szoros erőviszonyok mellett, amikor már a nem túl távoli elnökválasztás körül járnak a gondolatok, a globális ügyek hátrasorolódnak.

A világ tehát kénytelen azt találgatni, hogy mi lesz az amerikai államháztartással, az amerikai dollárral. Kapcsolódó kérdés, hogy ez a mostani affér és az amerikai belpolitikai viszonyok sok egyéb zavara előidézi-e az amerikai dollár tartalékvaluta-szerepének megrendülését.

Minden nap hoz valami új fejleményt az amerikai belpolitikában, és annak folyományaként az szövetségi költségvetés ügyeiben. Az viszont visszatérő, tartós kihatású kérdés, hogy az Egyesült Államok pénzügyi rendszere, benne a dollár, mint globális valuta mennyire tudja betölteni a nemzetközi pénzvilág stabilizálójának a szerepét, miközben az USA globális súlya a feltörekvő (emerging) térségek gyorsabb gazdasági növekedése folytán amúgy is lassan, de folyamatosan mérséklődik.

Az amerikai világgazdasági részarány süllyedése azonban lassú, sok évtizedes folyamat. Egy államcsőd, még ha technikai jellegű is, a nemzetközi pénzügyi kötelezettségek teljesítését nem érintené is, mégis olyan esemény lenne, amely felgyorsíthat lassú folyamatokat. Az is felmerült a politikai vitákban, hogy a háborúzó Oroszországra kirótt pénzügyi szankciókra válaszként az érintett Oroszország, valamint a hasonló szankcióknak potenciálisan kitett egyéb szereplők (legfőképpen Kína) eleve azon dolgoznak, hogy visszaszoruljon a dollár világgazdasági, világpénzügyi súlya. Alternatív világpénz(ek) felemelkedésének meghirdetéséhez ideális pillanat lenne az a zavar, amely beállna az amerikai szövetségi állam finanszírozásában, ha a republikánusok ragaszkodnak a követeléseikhez.

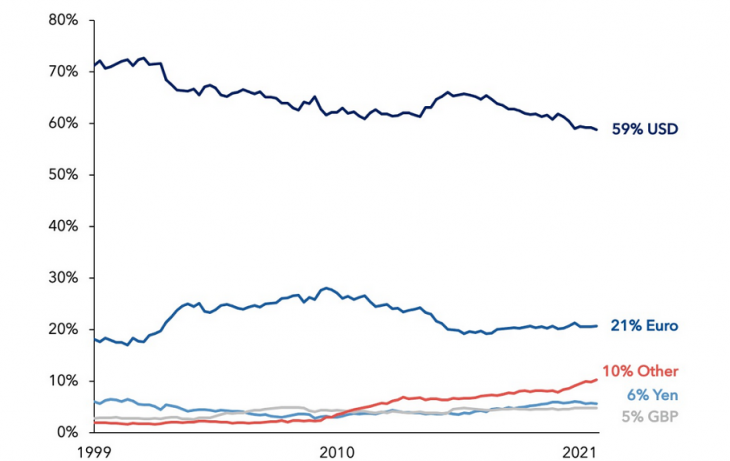

A központi bankok devizatartalékjainak összetételének változása 1999 és 2021 között (amerikai dollár, euró, egyebek, jen, font sterling)

Forrás: IMF

Már az a tény, hogy időről időre előjön a központi kormányzat engedélyezett adósságmértékének a kérdése, mégpedig nem teoretikusan, hanem olyan összefüggésben, hogy hány napra vagyunk az x naptól (azaz az állam fizetési zavaráról, akár az állami fizetésképtelenségtől) exponálja a dollár világgazdasági, világ-pénzügyi helyzetének legingatagabb vonatkozását: a dollár úgy világpénz, hogy egyben nemzeti valuta. Az Egyesült Államok törvényes fizetőeszköze és az amerikai politikai osztály nagy része úgy is tekint rá.

Lehetne másképpen? Igen, találni történelmi példát arra, hogy egy gazdasági-pénzügyi nagy ország vállalta az akkori világgazdaság tranzakciós valutájának működtetésével járó felelősséget. Egyben persze előnyt is élvezett, részben közvetlen jövedelmet a pénzkibocsátáson, és áttételesen a nemzetközi pénzügyi műveletek feletti kontroll révén. Ez volt az Egyesült Királyság, mielőtt globális gazdasági súlya nem szorult vissza olyan mértékben, hogy első lépésben meg kelljen osztani a szerepet a gyorsan felemelkedő Egyesült Államokkal. Majd a két világháború és azok gazdasági-pénzügyi következményei oda vezettek, hogy 1944-ben már az amerikai dollár került a nemzetközi pénzügyi rendszer középpontjába (Bretton Woods-i rendszer).

A második világháború végén a nagyobb szereplők közül egyedül az USA gazdasága maradt sértetlen, és így az amerikai ipari, külkereskedelmi, pénzügyi, meg természetesen a katonai súlyarány rendkívüli magasra futott fel. Az viszont csakis átmeneti pillanat volt a történelemben: a dominanciából az idő múlásával csak relatív világgazdasági vezető pozíció maradt. Az elmúlt negyven évi tartósan gyors növekedése révén Kína mára jórészt behozta Amerikát a világgazdasági súlyt tekintve. A pénzügyek területén azonban sokkal lassabb a pozícióváltás. Attól még korai tartani, hogy nem lesz elég nagy az amerikai gazdasági teljesítmény, a világkereskedelmen belüli amerikai részarány az amerikai dollár világpénz-szerepének fennmaradásához.

Itt a font sterling ügye: hosszú történelmi világpénz-korszaka második felében a brit gazdaság, demográfia, de még a valaha híres brit árukereskedelem sem tudta többet alátámasztani a globális szerepet – mégis csak lassan mérséklődött a font sterling relatív jelentősége. Annyira lassan, hogy már rég nem maradtak meg a valamikor Brit Birodalom gyarmati szerzeményei (India, Ausztrália, Kanada, Dél-Afrika) London politikai irányítása alatt, attól azonban a londoni City vitathatatlan központja maradt a kereskedelmi hitelezésnek, a biztosítási és viszontbiztosítási piacnak, a devizakereskedelemnek. A font strelinghez számos ország (közük több volt brit gyarmat) pénzneme hozzá volt kötve, és Londonban zajlottak a nagy valutaátváltási ügyletek, egészen a huszadik század közepéig.

Ezeket a történelmi trendeket azért érdemes feleleveníteni, mert látni kell: nem önmagában az amerikai gazdaság globális részarányának a mérséklődése a gond. Sokkal inkább a kormányzó párt és az ellenzék makacs szembeállása lett mostanra a legfőbb kockázati tényező. Joe Biden elnök és a republikánusok részéről Kevin McCarthy között máig nem született megállapodás. Holott tudható volt az államadósság természetét, mozgatóit ismerve, hogy ha már egyszer létezik törvényes maximum, azt időként felül kell vizsgálni.

Itt lép be a kemény szembenállás: a republikánus ellenzék magasra srófolta a feltételeit. A taktikai kérdéseken túl (hány évre szóljon a plafon-emelés, ha egyáltalán létrejön: kettőre, hatra, tíz évre?), az igazi kérdés: mire legyen pénz a költségvetésben, és milyen tételeket húzzanak ki, faragjanak meg? A republikánusok a hírek szerint szívesen költenének többet katonai kiadásokra, míg sokallják a jóléti kiadásokat, a demokraták pedig nem akarnak engedni a szociális kiadások visszafogásáról. A demokraták többet fordítanának az infrastruktúra fejlesztésére is, és egyebek között az adóhatóságra is, hogy az nagyobb anyagi háttérrel, hatékonyabban tudjon fellépni az adók behajtásáért – a republikánusok viszont abban a nagytőke-ellenességet látják, és semmiképp sem támogatják az állam adóztatási képességének növelését.

Nagyon más világképek ütköznek, felfokozott politikai izgalmak közepette. A Goldman Sachs számításai szerint a csődhelyzet június első felében áll be. De milyen is az? Az állampapírok kamatfizetése nem maradna el. Lehet eladni az aranytartalékból, lassítani esedékes kifizetéseket: hasonló helyzetben már volt Amerika 1985-ben.

A Republikánus Párt keménykedése a kiadások leszorítását, a pénzügyi egyensúly helyreállítását illetően elég álságos, mert például az 1985-ös nagy pénzügyi csatát pontosan az idézte elő, hogy a Reagan-kormány egyszerre növelte meg a katonai kiadásokat, és adott a gazdagoknak és a nagy cégeknek hatalmas adókedvezményeket – így aztán 5 év alatt megduplázódott az államadósság mértéke. De akkor a demokraták által uralt Szenátus egyáltalán nem törekedett egyensúlyban levő költségvetésre – ők is költöttek volna, csak másra.

Itt alig látszik különbség a korábbi és mai politikusi ösztönök között. Ami inkább riasztó: akkor azért lehetett gondolni, hogy a végén csak meglesz a megállapodás, mert az ellenzék nem akarja, nem akarhatja kiprovokálni az állam legalább részleges leállását. Most nem lehet biztos abban az ember, hogy a republikánusok radikális körei megállnak valamilyen vörös vonalnál.

Ha a pénzügyminisztérium vitatható legalitású intézkedésekkel ugyan, de fenntartja az állam működését, akkor bizonyosan a legfelsőbb bírósághoz kerül az ügy. Ott Trump időszakában bekerültek vannak többségben – bármi lehet.

Mi lenne a washingtoni forró június, július következménye a világra nézve? Deviza-árfolyam-ingadozások, kilengés az arany és a menekülővaluták árában, az Egyesült Államok hitelbesorolásának romlása – zaj és bizonytalanság a pénzvilágban. Az olyan erősen eladósodott országoknak, mint amilyen hazánk is, az ilyen ingadozások nem jönnek jól.

Belép a világ tranzakciós, megtakarítási, tartalékolási valutái közé a kínai fizetőseszköz? Vagy a világ nagy fejlődő országai előállnak ígéretük szerint egy új közös valutával? Aligha hihető.

Sokkal inkább az várható, hogy a figyelem az euró felé fordul. Az ugyanis azon kívül, hogy két évtizedes fennállása alatt igen jól tartotta az értékét, nem nemzeti valuta. Pontosabban 20 nemzeté közvetlenül, csakhogy a napi politikai befolyásukat megszűri a jogrend, amely az Európai Központi Bank (EKB) státuszát teljesen függetlenként szabja meg. Egyébként is túl sok eurózóna-tag áll az EKB mögött ahhoz, hogy bármelyik diktáljon a bankban.

Ha tippelni kell: a legvalószínűbb fejlemény az lesz, hogy az euró szerepe megnő, és talán ismét élénkül az üzleti érdeklődés a kisebb, de jó tőkepiaci besorolású fejlett országok, biztosnak számító menekülőpénzek iránt: visszafordul az érdeklődés a svájci frank, a jen, a kanadai, ausztrál dollár felé.

Az esetleges amerikai belpolitikai zavarok és fizetési bonyodalmak haszonélvezői között nem említettem a rubelt. Anyagi értelemben aligha segít az orosz gazdaságon Amerika meghasonlása, belső vitákban való elmerülése. Propaganda-hozama lehetne az ügynek.

Péntek hajnalban elfogadták a külföldi segélyprogramok és médiatámogatások összesen 9 milliárd dolláros csökkentéséről szóló törvényt.

Péntek hajnalban elfogadták a külföldi segélyprogramok és médiatámogatások összesen 9 milliárd dolláros csökkentéséről szóló törvényt.

Hogyan fektessünk be bizonytalan időkben? Óvatosan is lehet építkezni!

Hogyan fektessünk be bizonytalan időkben? Óvatosan is lehet építkezni!