Hamarosan eljön az a határidő, ameddig a kormány vállalta, hogy a külső kritikákat figyelembe vevő igazságügyi reformot hajt végre, nem titkoltan azzal a szándékkel, hogy megnyíljanak a kapuk az uniós kohéziós támogatások kifizetése és a rekonstrukciós forrásokhoz való hozzáférés előtt. A politikai elemzők között erős a kétely, hogy megvolt-e a kellő politikai akarat a jogi keretek és a jogalkalmazási gyakorlat tényleges megreformálására, és érdemiek-e a változások. A gazdasági elemzőket eddig is aggasztották az egyensúlytalanságok (infláció, ikerdeficit), ám a pénzügyi világban megmutatkozó legújabb zavarok még jogosabbá teszik a kérdést:

jönnek-e a felfüggesztett uniós pénzek? És mi várható, ha mégsem?

Az év gazdasági kilátásai megítélésének valóban kritikus fontosságú, ám a legkevésbé prognosztizálható eleme az uniós forrásokhoz való hozzájutás kérdése. Az elemzők, a hitelminősítők valamilyen munkahipotézist kénytelenek alkalmazni. Egyfelől látható, hogy a magyar jogállamisági viszonyokat ért súlyos kritikák mérséklésére a legutóbbi időkben futószalagon hoztak kormányzati intézkedéseket, másfelől viszont azok tartalmát, komolyságát nehéz megítélni. Azt is csak találgatni lehet, hogy az Európai Bizottság, mint az uniós szerződések őre, a bejelentett és részben már bevezetett nagyszámú változást mennyi idő alatt dolgozza fel, és főként hogyan értékeli azokat.

Az ügyek sokasága és bonyolultsága miatt a Bizottságra komoly szakmai, adminisztratív elemző hárul – annak pedig időigénye van. Majd el kell készítenie az ajánlást a tagállami vezetőkből álló Európai Tanács számára. Az ajánlás előjele (pozitív vagy negatív) illetve az ajánláshoz kapcsolt esetleges további szempontok, kondíciók dolgában végső soron politikai döntést hoz az EB, majd a bizottsági ajánlás alapján a Tanácsban ülő kormányfők is hasonlóképpen politikai alapon döntenek. A tagállamok álláspontjai tudhatóan különböznek; ez a körülmény pedig további bizonytalanságot visz a folyamat alakulásába.

Ráadásul az Európai Parlament is szoros figyelemmel kíséri a magyar (és a lengyel) ügyet. A Bizottságnak tehát tekintettel kell lennie az EP várható reakciójára, még ha esetleg hajlana is arra, hogy kritikus ügyekben „bemondásra” elfogadjon magyar kormányzati ígéreteket, amennyiben azok megítélésében az EP többsége várhatóan szkeptikusabb.

A vitatott jogi ügyek nagy száma miatt ezért jelenleg nem érdemes arra számítani, hogy gyors és minden kétséget elhessegető döntés születik hamarosan. A magyar kormányzati kommunikáció sem ad alapot a gyors lezárás prognosztizálására. A hivatalos tényezők megszólalásait az elmúlt időkben az jellemezte, hogy rendre újabb és újabb valószínű dátumot említettek, megelőlegezve az optimista végkifejletet – de nem bizonyultak jó prognosztának.

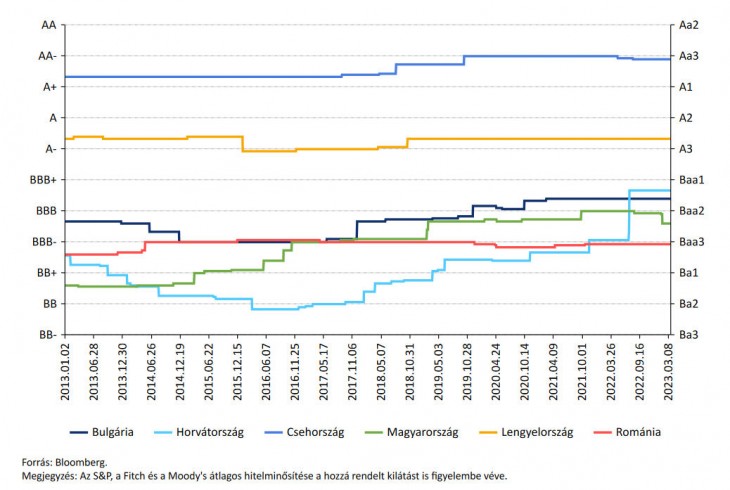

A politikai folyamat esetlegességei kivetülnek a magyar gazdasági kilátások megítélésére; ennek látható és mérhető jele az országkockázati besorolás.

A három fő hitelminősítő intézmény (S&P, Fitch, Moody’s) által adott besorolások a magyar szuverén kockázat esetében a BBB és a BBB- tartományba esnek; a tágan vett térséget tekintve csak a román besorolás (BBB-) található a magyar alatt. Eleve figyelemreméltó, hogy az évek múlásával az MNB a szokásos jelentéseiben a V3 mellé, sőt időnként helyett kerülnek be a horvát, román, bolgár adatok. Ez esetben is az a helyzet, hogy a cseh, a szlovák és a lengyel szuverén besorolás mind az A kategória valamelyik fokozatában található; ezzel szemben a magyar már 15 éve nincs ebben a fokozatban, sőt az „alsóház” átrendeződése folytán mostanra már elénk került a bolgár és a horvát is (az utóbbi a frissen elnyert euróövezeti tagság révén).

A hitelminősítők a szöveges értékelésben világosan kifejtették az idei év elején: a jelenlegi besorolásunk arra a feltételezésre épül, hogy az év második felében megérkeznek a visszatartott uniós források.

A folyamatos csúszás miatti forráskiesés már most károkat okoz, többfélét is. Az egyik a folyó fizetési mérleg mostani súlyos hiánya mellett egy finanszírozási tétel kimaradása; a kieső uniós pénzeket drágább forrásbevonással kell pótolni. Másodszor: a folyamatos bizonytalanság nem tesz jót az árfolyamnak: nem ok nélküli az a körülmény, hogy míg a magyar forint a 2021-es évet 350 körüli euró-árfolyammal zárta, azóta nagy változékonyság mellett sokat vesztett az értékéből. Eközben a lej, a zloty nem értékelődött le, a cseh korona inkább némileg erősebb lettaz euróhoz képest. Az utóbbi időben stabilizálódni látszik a forintvaluta, de emögött a térség messze legmagasabb irányadó kamata áll. Ez újabb gondok forrása, hiszen a magyar kamatszint megemelkedése rontja a konjunktúrát, továbbá drágítja az állam számára az adósságszolgálatot.

Igen valószínű, hogy ha a tárgyalások elakadnak, vagy akár csak a hitelminősítők számára már távoli, bizonytalan jövőbe tolódnak tovább, akkor megteszik a már kilátásba helyezett leminősítési lépést. Egyébként sem látszik immár tartalmi ok arra, hogy a román szint felett tartsák a magyar szuverén besorolást: déli szomszédunknak már működő RRF-programja van, amelyből jelentős források fognak beáramlani, mérsékelve a külső finanszírozási rést, erősítve az amúgy is lendületes román gazdasági növekedést.

Az esetleges visszaminősítéssel a magyar rating a befektetőknek ajánlott kategória aljára, közvetlenül a „bóvli” besorolás mellé kerülne – egy ilyen fordulat minden bizonnyal jelentősen gyengítené a forint árfolyamát. Azt pedig már aligha lehetne kamateszközökkel ellensúlyozni: így is mind nyilvánosabb politikai ellenállást vált ki a lengyel, román, cseh jegybanki kamatszint kétszeresére felhúzott magyar irányadó kamat.

Rossz külső hírek és hirtelen forint-értékvesztés esetén viszont megindulhat a pénzek kiáramlása. A külföldi forró pénzek (a 18 százalékos jegybanki eszközt kihasználó extrém rövid források) nyilvánvalóan bármikor elillanhatnak, de a hazai pénztulajdonosok közül is sokan dönthetnek a megtakarítások kivitele mellett. Különösen akkor, ha egy esetleges negatív uniós döntés nyomán még erősebb lesz a kormányzati és kormányközeli média nyugatellenessége, és kiszámíthatatlan irányba eszkalálódnak a politikai konfliktusok.

Ezek egyelőre hipotetikus ügyek, ezen a héten még viszonylagos csönd van körülöttünk. Jelenleg a magyar pénzügyi kockázat külső megítélése csak enyhén negatív: az államcsőd elleni biztosítás (CDS-felár) a magyar esetben 180 bázispont körüli, ez kétszerese a horvát, lengyel szintnek, ám valamivel kisebb a román CDS-felárnál (210 körüli). Ennek a terméknek a piaci árazása tehát most nem jelez komoly külső aggódást. A magyar bankokból származó elmondások szerint nincs jele érdemi tőkementésnek (voltak kisebb esetek korábban); inkább az tapasztalható, hogy megszaporodtak a magyarok külföldi ingatlanvételéhez kapcsolódó pénzmozgások - az ilyen jelenség mögött egyaránt állhat vagyonkimentés vagy kitelepülési szándék.

Ugyanakkor egy ideje világosan látható a magyar pénzügyi állapotok kiéleződése. A korábbi időszakhoz képest nagymértékben megemelkedtek a hazai és nemzetközi kamatok, azaz a magyar állam az eleve sem csekély és gyorsan növő államadósságot egyre drágábban tudja csak finanszírozni.

Ezzel már több ízben foglalkoztunk, legutóbb akkor, amikor az állam nevében az ÁKK (Államadósság Kezelő Központ) jelentős összegű kötvénykibocsátást hajtott végre (Bod Péter Ákos: a kamatköltségek akkora terhet jelenthetnek, hogy egyre kevesebb ígéretre marad pénz - 2023. január 12.). A magyar hatóságok sikerként emlegették az idei nemzetközi kötvénykibocsátásokat, a felajánlott tételek túljegyzését. A kellemetlen valóság azonban az, hogy így is komoly kamatfelárat kellett ajánlani a befektetők számára: az 1500 millió dolláros 5 éves futamidejű kötvény évi hozamszintje 6,3 százalék, a hasonló összegű 10 éves dollár államkötvényt 6,5 százalékos, az 1250 milliárd USD összegű 30 éves futamidejű papírt pedig 7 százalékos hozam mellett lehetett elhelyezni. Ez bizony már nagyon más kamatkörnyezet, mint amilyen a Covid-járvány kitörése idején fennállt.

A változások mértékét jól lehet látni, ha összehasonlítjuk a 2020-as esztendő nemzetközi kibocsátási adatait az utóbbi idők tranzakcióval az ÁKK statisztikái alapján.

A Covid-idő alatti mélyre süllyed szintről gyorsan emelkedtek a nemzetközi kamatok 2021-től. A hazai gyorsuló inflációra reagálva az MNB kamatai is megindultak felfele 2021 közepétől, aminek következtében drágulni kezdett az államháztartási hiány belföldi finanszírozása is. A kamatviszonyok előnytelenebbre fordulása a legrosszabbkor következett be, hiszen 2020 után 2021-ben és 2022-ben is igen nagy lett a magyar állam hiánya. A 2023-as év is aggasztóan indul.

Következésképpen az adósságszolgálati terhek jelenleg is romló tendenciát követnek. 2023 első két hónapjában 386 milliárd forintot tett ki a kamatkiadás, ez 267 milliárddal magasabb a tavaly február végi kiadásoknál. A költségvetésbe az idén mintegy 2500 milliárd forint van beállítva az államadósság finanszírozására – és mint minden ilyen számítás, arra épül, hogy a kilátásba helyezett EU-s pénzek egésze vagy többsége megjön, ha késve is. Amint láttuk, erre épül a hitelminősítői besorolásunk is.

A fentiek alapján az látszik, hogy

az EU-s forrásokról szóló tárgyalások egyértelmű elakadása, vagy csak a távolabbi jövőbe csúszása olyan esemény lenne, amely komoly finanszírozási gondokot okozhat már rövidtávon, és még drágábbá teszi a térségi mérce szerint túlzott méretű államadósságunk finanszírozását.

Normál viszonyok között elégséges a mostani devizatartalék, de komoly turbulenciák csillapítására nem alkalmas. Az év első két hónapjának adatai az államadósság újabb megcsúszásának veszélyeit idézik fel, holott a térség legnagyobb inflációja elvileg a kormány kezére játszhatna abban, hogy a fogyasztáshoz és a bérjövedelmekhez kötődő állami bevételek felfúvódásán keresztül segítsen az államháztartási deficitet mérsékelni. Hogy nem így kezdődött az év, az a reméltnél mélyebb recessziót valószínűsít.

Ilyen makrogazdasági környezetben azonban még sokkal nagyobb bajt okoz az uniós fejlesztési pénzek beérkezésének és a kedvezményes hitelek felvételének a távolba tolódása. Sok egyensúlytalansággal terhelt, törékeny pénzügyi helyzetű gazdaságot találna el egy ilyen kellemetlen, de sajnos nem csekély esélyű fejlemény. A következő hetekben sok eldől abból, hogy a 2022 végén kifejlődő recesszió valóban lassan felszívódik-e, vagy a politikai-finanszírozási klíma romlása nyomán rátelepszik az előttünk álló időszakra.

A Benchmark rovat cikkei itt olvashatók el.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.