Alig két hete a világ nagy része semmit sem tudott a GameStop Corp. létezéséről, az elmúlt napokban azonban volt alkalmunk megismerni a társaság nevét. A világ gazdasági és bulvársajtója tele van a cég nevével és a tőzsdei történetével. A legtöbb kommentátor befektetési forradalomról, egy új világról beszél, ahol a kisemberek és befektetők ereje összeadódva kiüti a nagy és profi játékosokat. Egyfajta revans-érzés és mánia söpör végig a piacon a kisbefektetők között – mintha 2008 történései miatt akarnának bosszút állni.

A magyar sajtóban is sok cikk jelent meg a témában, sokkal higgadtabb és elemzőbb stílusban. Cikkemben nem kívánom ezért részletesen bemutatni eme „short squeeze” történetét, ellenben szeretném néhány kérdéssel tisztázni, hogy milyen forradalomról érdemes itt beszélni – van-e itt egyáltalán bármilyen forradalom?

Benchmark. Ezen a néven a jövőben rendszeresen jelennek majd meg anyagok a Privátbankár.hu és az Mfor.hu oldalán. A jegyzetsorozatban neves szerzőket kértünk föl arra, hogy oldalainkon közöljenek hiteles, iránymutató, igazodási pontnak, viszonyítási alapnak - azaz benchmarknak - szánt írásokat aktuális közéleti, politikai, gazdasági témákban. Ezek valójában már nem is választhatók szét, hiszen minden, ami politika, az egyben gazdaság és közélet is a XXI. században.

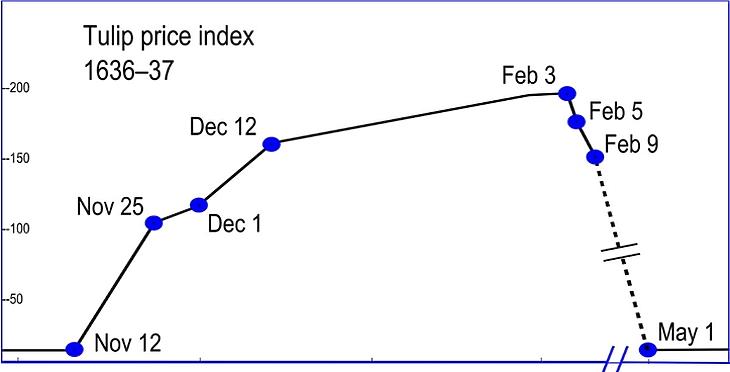

Elöljáróban annyit, hogy mióta a piac fogalma létezik, buborékok időről időre születnek. Ez az emberi döntéseknek és a pszichének az egyenes következménye. Beszélhetünk „long” és „short” buborékokról.

A piacok történetének első ismert nagy long buborékja a tulipánhagyma-mánia volt Hollandiában az 1636-37-es években. A csúcson 1 darab hagyma kb. 500 liter bor vagy egy akkor átlagos ház árával volt egyenértékű.

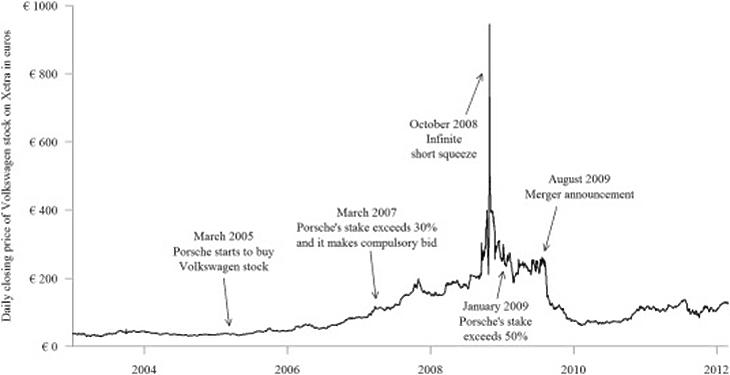

Az elmúlt idők egyik legnagyobb „short” buborékja a Volkswagen részvény története 2008-ban. Ma már nehéz elképzelni, de akkora gazdasági visszaesés és tőzsdei pánik volt 2008-2009-ben, hogy a Volkswagen AG esetében a csőd bekövetkeztét is lehetségesnek tartották az elemzők és a piaci szereplők. Miközben mindenhol estek a részvényárak, egy technikai bejelentés következtében (amely arról szólt, hogy a Porsche növelte részesedését a VW AG-ban) az akkora már jelentős short pozíciókat tartók kénytelen voltak a fundamentális várakozásaiktól elszakadva vételekbe kezdeni, ami egy olyan spirált indított be, ami akkor a világ egyik legnagyobb autógyártójának a részvényárát többszörösére emelte.

Ennek a short buboréknak a kipukkadását egy „trigger” okozta. A Porsche bejelentését követően a piaci szereplők megijedtek a „free float”, a piaci likviditást adó közkézhányad arányának drasztikus lecsökkenésétől. A Porsche már meglévő 30 százalékos részesedése mellé vásárolt 44 százalékot cash részvények és opciók formájában, ezzel 75 százalékos tulajdonosa lett a VW AG-nak. Az addig kb. 45 százalékos „free float” lecsökkent 1 százalékra. Mindez nem szólt volna ekkorát, ha nem egy egyirányba túlpozícionált piacra érkezik egy ellentétes irányba mutató jelentős hír. A részvény ára rövid idő alatt 5-6 szorosára emelkedett.

2008 második felében nagyon rossz hangulat uralkodott a tőzsdéken. A DAX indexben lévő részvények átlagos short-állománya 5 százalék körül volt. A VW-buborék robbanása előtt a VW-ben a kint lévő részvények 13 százalékára rúgott a short-állomány, ugyanakkor a Porsche felvásárlása miatt a piacon elérhető szabad részvény mennyiség 1 százalékra zsugorodott. Az eredményt látjuk az árfolyamgrafikonon…

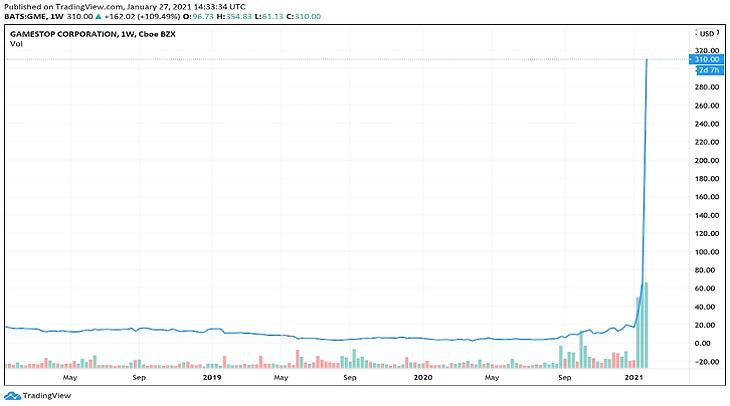

Szándékosan nem részletezem a Gamestop üzleti modelljét, működését, kilátásait - a short buborék kidurranásában nem igazán játszottak szerepet a fundamentumok. A GameStop részvény ára 2014 óta esik kisebb-nagyobb megszakításokkal – ráadásul ez a közel 7 év árfolyamesés egybeesik egy általános részvénypiaci ralival. A gyenge vállalati fundamentumok egy félelemérzet nélküli short-állomány felépülését segítették. Különösen érdekes, hogy ebben az időszakban a makrogazdasági adatok és az általános részvénypiaci hangulat javulásával egy időben a részvény ára trendszerűen csökkent folyamatosan.

Negatív korreláció épült fel a piac egészével, sőt a szektor többi cégével szemben is. Miközben a 2020-as évben hatalmas és általános részvényvolatilitás jellemezte a piacot, a GameStop 4-6 dollár között oldalazott már az év közepéig. 2015-ben még 40 dollár fölött volt átlagosan az árfolyam; nagy valószínűség szerint a GameStop-ban hosszú éveken át folyamatosan épült fel egy short-állomány. Ez volt a nyerő „trade”: akár csak önmagában shortolni a részvényt, akár valamivel szemben shortolni. (Ilyenkor a shortolásból bejövő pénzen egy másik részvényt vesz a befektető, így az összetett pozíciónak kisebb lehet a piaci kockázata, nagyobb lehet a nyereségcélja.)

Idén januárra a kintlévő teljes részvény állomány 114 százalékára rúgó short-állomány épült fel. A 114 százaléknak két okból van jelentősége. Egyrészt megmagyarázza, hogy a buborék durranásakor miért ilyen elemi erővel mozog a részvény ára a másik irányba, és miért ekkora mértékben (15-szörösére emelkedett a részvény ára pár nap leforgása alatt). Másrészt - és erről nem igazán esik szó a híradásokban - a hosszú évek félelem nélküli shortolása közben a cég által kibocsátott részvénymennyiség duplája került „long” kezekbe. Azaz ennyien meg is vették ezeket az elshortolt részvényeket úgy, hogy a piacon kint lévő valós részvények mennyisége ennek csak fele volt. (Még akkor is igaz ez, ha derivatívákon keresztül bonyolódtak a tranzakciók.)

Részletes adatok még nem állnak rendelkezésre, de feltételezhető, hogy néhány nagy, intézményi ügyfél már régóta figyelte ennek a short-állománynak a felépülését és a shortoló játékosok ellenében, már a long oldalon spekuláltak. Annál is inkább, mert short pozíciót csak úgy lehet nyitni, hogy valaki a long oldalon beáll vevőként a tranzakcióba. Szóval a másik oldalon hatalmas long állomány is felépült a részvényben, jóval azelőtt, hogy a forradalmi reddites vagy más közösségimédiás csoportok „rátaláltak” a részvényre.

Az alábbi ábrán egy 8 havi árfolyamalakulás látható:

Szépen látszik, hogy a nyári 4-5 dolláros szintről a papír elkezd emelkedni, és 2020 végére már 20 dollár fölé emelkedik az árfolyam, megtörve ezzel egy 6 éves eső trendet.

Jelentős vétel mutatkozott tehát a papírban már jóval azelőtt, hogy kisbefektetői körök, a közösségi médiában „megtalálták” a papírt.

A chartokat és a több milliárd dollár értékben jelen lévő long oldali befektetőket látva nekem erős a gyanúm, hogy nagy és okos intézményi játékosok is gyülekeztek a short squeeze-re, illetve már jóval azelőtt benne lehettek a piacban, hogy a dühös forradalmárok megérkeztek.

Mindezek fényében a kisbefektetői forradalom csak egy jól hangzó fedősztori, ami részben valóban igaz, de inkább csak fedezi a mozgás mögött álló intézményi játékosok történetét.

Nem akarom a közösségi média erejét relativizálni, csökkenteni, hiszen elemi erővel írják át mindennapjainkat. Mégis, szinte elképzelhetetlen nekem, hogy a kisbefektetői tömegek egy véletlennek köszönhetően találtak rá a papírra - pontosan akkor, amikor robbanásra kész volt a helyzet. Bízzunk abban, hogy a nyomozás fényt derít majd a teljes történetre.

Az, hogy ki kit vert meg saját pályáján, és ezen az egész történeten ki vagy kik nyertek igazán, csak sokára fog kiderülni. Az biztos ugyanakkor, hogy kisbefektetők tízezrei csatlakoztak egy pilótajáték-szerű részvény vevői köréhez olyan árakon, ami fundamentálisan és hosszú távon nem lesz tartható és borítékolhatóan sokat fognak rajta bukni.

Véleményem szerint annyiban valóban új és forradalmi helyzettel állunk szemben, hogy a brókeri, közvetítői intézményrendszeren kívül épült fel olyan információ, kampány és tömeg, ami részben hozzájárult ennek a buboréknak a kipukkadásához. Egy új csatorna jelent meg a befektetések közvetítésére (közösségi média), ráadásul ennek a csatornának nincs érdemi „gazdája”, akit perbe lehetne fogni piacbefolyásolásért. Nem lesz könnyű dolga a hatóságoknak, hiszen meg kell húzni a szólásszabadság és a piac befolyásolásra alkalmas információk terjedése között a választóvonalat.

Azt naiv feltételezésnek érzem, hogy néhány száz vagy ezer dolláros egyéni befektető tömege és dühe söpörte volna ki a „pénzéhes” és profi hedge fundokat.

Inkább azt tartom valószínűnek, hogy a tömegek erejét és a sajtóvisszhangot ügyesen használták ki/fel szintén intézményi és profi szereplők, akik már jóval azelőtt a short squeeze sztorin dolgoztak, hogy a kisbefektetők tömege megérkezett volna.

A történet itt nem ér, nem ért véget. Ha a GameStop részvényei jelentősen visszaesnek, kisbefektetők tömege fogja igazát és pénzét keresni, ami jelentős kérdéseket vet fel a néhány száz dolláros tőkével rendelkező ügyfeleknek kereskedési lehetőségeket és tőkeáttételt biztosító platformokkal szemben.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.

Ismét politikai foglyokat engedtek szabadon Venezuelában, a 379 ember szabadon engedését Caracas szombatra virradóra.