A magyar kisbefektetők nyilvánvalóan nagyon szeretik a kockázatmentes és bármikor pénzzé tehető, azaz likvid befektetéseket. Ez látszik különböző statisztikákból már évtizedek óta. Például egészen a közelmúltig, az infláció és a minimális kamatok ellenére, több bankbetétet tartottak, mint állampapírt.

Csak augusztusban jött el az az idő, amikor az állampapírok értéke végre meghaladta a bankbetétekét, de így is több mint 11 700 milliárd forintnyi bankbetét volt a birtokunkban. Ami nagy hiba.

Mert a készpénz erősen romlandó.

Részvények a magyar háztartásoknál alig vannak. Ezen kívül még sokan emlékezhetnek rá, hogy 15-20 évvel ezelőtt, de a 90-es években is a három hónapos lekötésű bankbetét volt a magyarok kedvenc befektetése. Abban az időben, amikor a bankok még magas kamatot fizettek. Ez is az egyik legkisebb kockázatú és leglikvidebb befektetési formának számított.

Állampapírok mellett kötvényalapok

Ugyanerre a kockázatkerülő és likviditáskedvelő magatartásra utalnak azok a statisztikák is, amelyek szerint a befektetési alapok közül idén leginkább a kötvényalapok tőkéje nőtt, azon belül is elsősorban a rövid kötvényalapoké. Amelyek szintén alacsonyabb kockázatú, könnyen és többnyire árfolyamveszteség nélkül visszaváltható befektetési termékek.

Csak szeptemberben 153 milliárd forintot vittek a hazai befektetők a rövid kötvényalapokba. (Miközben a hosszú kötvényalapokba csak ötmilliárdot, az úgynevezett szabad futamidejű kötvényalapokba pedig alig 15 milliárdot a Bamosz számai szerint.) Az alapok egyéves visszatekintő hozamai pedig éppen nagyon jók. Itt is az látszik tehát, hogy a magyar kisbefektetők egyszerre szeretnének magas hozamot és jó likviditást elérni, és nem szeretnek kockázatot, kötelezettségeket, lekötéseket vállalni. Bár a sokéves Prémium államkötvényekre sikerült őket rászoktatni, de ez sok év munkájába tellett, és sokan még ma sem vásárolnak belőlük.

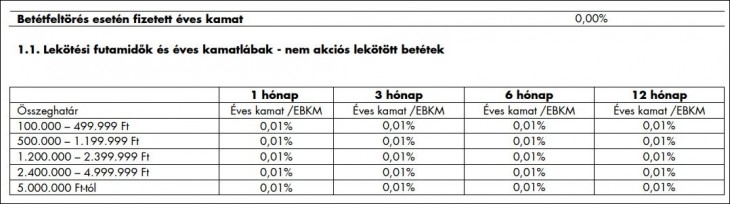

A magas infláció miatt azonban a bankbetét ma már semmiképpen sem ajánlott. Nézzük meg, milyen lehetőségei vannak annak, aki a nulla kamatozású folyószámlákat szeretné helyettesíteni magasabb kamatú, de hasonló eszközzel.

1. Befektetési jegyek

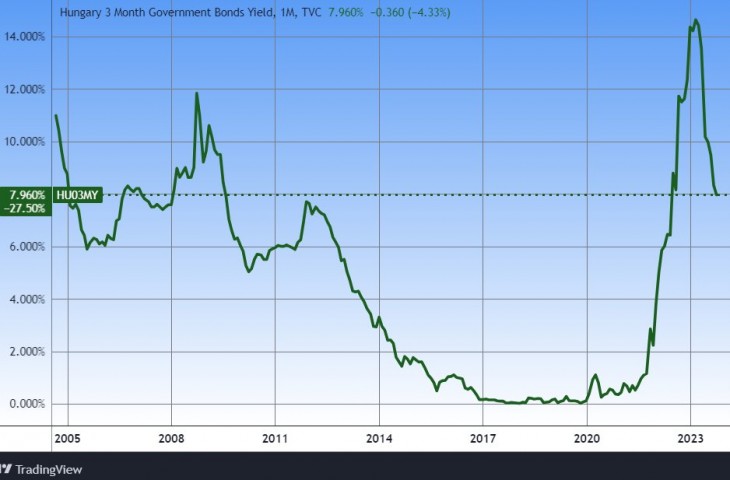

Az említett rövid kötvényalapok többsége főleg egy évnél rövidebb átlagos futamidejű magyar kötvényportfólióval rendelkezik. Ezeknek a várható hozamát úgy becsülhetjük meg, hogy megnézzük, a piacon milyen állampapírhozamok vannak. Október végén az egyéves kincstárjegyek évi nyolc, a három hónaposak évi 7,8 százaléknál tartanak az állampapírpiacon az úgynevezett referenciahozamok szerint.

Ebből azonban még lejönnek az alapok költségei is. Így valahová 6-8 százalék közé becsülhetjük a következő hónapok várható hozamát. (Kivéve, ha jelentősebb hozamemelkedés vagy -esés történik a kötvénypiacon, mert az rövid távú árfolyamnyereséget vagy -veszteséget tesz hozzá, vagy vesz el a hozamokból.)

A nyílt végű befektetési alapok előnye, hogy bármikor visszaválthatók. De azért nem árt odafigyelni arra, hogy ezt milyen jutalékok, díjak, egyéb költségek mellett lehet megtenni, mennyit kérnek el például a számlavezetésért, esetleges átutalásokért, átvezetésekért. Egyes alapoknál pedig, amelyek devizás eszközökbe is fektetnek, az euró/forint, esetleg a dollár/forint keresztárfolyam is jelentősen befolyásolhatja a teljesítményt. Ez okozhat a kockázatkerülő befektető számára nem kívánt áringadozásokat is.

2. Diszkont kincstárjegyek

A diszkont kincstárjegyek nem kifejezetten lakossági állampapírok, de vásárolhatják a magánszemélyek is. Például az államkincstár hálózatában, esetleg kereskedelmi bankoknál. Jelenleg, október végén évi 7,5 százalék körül szóródik a hozamuk a lakossági kínálatban. Biztonságuk, mint minden állampapíré, kiemelkedően magasnak számít.

Ha rövid, néhány hetes, 1-2 hónapos futamidejű sorozatot választunk, akkor eléggé minimális lesz annak az esélye, hogy lejárat előtti eladásnál veszteséget szenvedjünk el rajta. Itt ugyanis már ezrelékekről és tízezrelékekről van szó az árképzésben. Hosszabb, egy évhez közeli futamidők esetében is csak mintegy fél százalékpont a különbség a vételi és eladási árfolyam között. (Tehát ha most megvásároljuk és holnap már is el kell adnunk, akkor ennyit veszítenénk rajta.) De azért jobb, ha nagyjából ki tudjuk számolni, mennyi időre tudjuk nélkülözni a pénzünket.

3. Fix kamatozású lakossági állampapírok

Kifejezetten folyószámlaszerű konstrukció a sávosan emelkedő kamatú Magyar Állampapír Plusz, amely egy nagyon alacsony kamatkörnyezetben, 2019-től pár évig a lakosság talán legkedveltebb befektetése volt. Mivel azonban hozama még többéves tartás után sem éri el az évi öt százalékot, ma kevés értelme van megvásárolni.

Egyik előnye, hogy nem eladni, hanem visszaváltani kell lejárat előtt. Így pedig semmiképpen sem kapunk kevesebbet, mint amennyit eredetileg befektettünk. Akinek ez a fontos, annak talán, rövidebb időszakokra megfelelő lehet.

Hasonló a helyzet az úgynevezett egyéves állampapírokkal is (1MÁP, régen Kamatozó Kincstárjegynek hívták), amelyek aktuális kamata évi nyolc százalék. Erre már nem igaz, hogy a befektetett tőkét mindenképpen visszakapjuk, de nem is sokkal rosszabb a helyzet. A többségét 99 százalék körüli nettó árfolyamon vásárolják vissza, ehhez azonban még hozzájön a felhalmozott kamat is. Így az első mintegy másfél hónapban futja azt a kockázatot a befektető, hogy a vételárnál kevesebbet kap vissza idő előtti eladás esetén.

Az évi nyolc százalékos kamat valamivel magasabb, mint a diszkont kincstárjegyeké, jóval magasabb, mint a Magyar Állampapír Plusz-é, de jóval alacsonyabb, mint az inflációkövető Prémium államkötvényeké.

4. Prémium Magyar Állampapír

Bár azzal kezdtük, hogy a hosszú távra elköteleződni nem akaró, a magas likviditást előnyben részesítő befektetőkhöz szólunk, nem árt tudni, hogy a Prémium Magyar Állampapír (PMÁP) is jó alternatívája lehet a folyószámlának. A kötvény ugyanis a következő majdnem egy és negyed évben igen magas kamatot fizet. Január 20-ig 14,75 százalékot.

Amint nemrég az inflációs prognózisok alapján megbecsültük, ez január 20-tól évi 18 százalék környékére emelkedhet. Ez pedig nagyjából havi másfél százalékot jelent. A kötvény pedig bármikor újra eladható. Bár a visszaváltásnál az Államkincstárnál egy százalékot levonnak a kifizetésből, már pluszban vagyunk, ha alig egy hónapig meg tudjuk tartani.

A nagy kamatkülönbség miatt pedig akár néhány hónapra vagy egy-két évre is érdemes lehet ezeket vásárolni, annak ellenére, hogy mintegy tíz év az eredeti futamidejük. Elvileg növelheti az állam a levonást a visszaváltásnál, de drasztikus rontásra nem számítunk a feltételekben. Az ugyanis elriasztaná az újabb állampapírvásárlókat.

Érdemes tehát megfontolni ezek vásárlását akkor is, hogyha legalább egy hónapra, de bizonytalan időre tudjuk nélkülözni a pénzünket, mert jobban járhatunk, mint a többi likvid konstrukcióval.

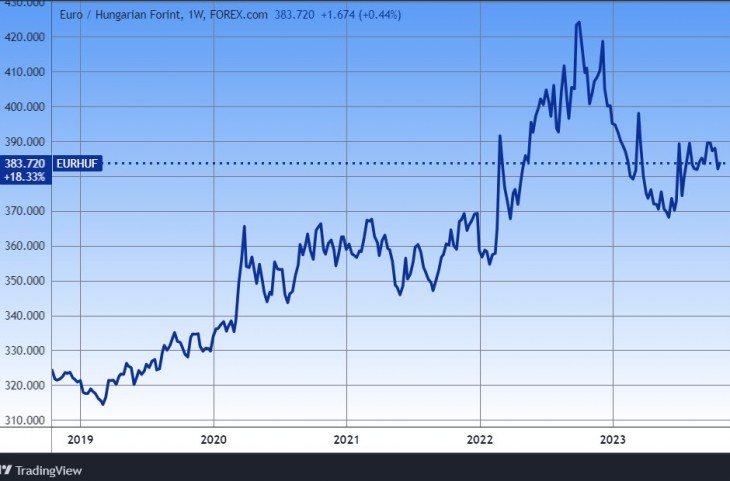

5. Euró? Dollár?

Ezek nem voltak túl vonzóak az utóbbi egy évben, hiszen a forint újra megerősödött. Sokan gondolják, hogy a forint folytatja majd a sokéves gyengülő trendet, és erre a múlt alapján bőven van is okuk. Ez a forintgyengülés azonban általában csak évi pár százalék volt, még ha egyes időszakokban voltak is hirtelen ugrások. Ha továbbra is a korábbi ütem marad jellemző, akkor még leértékelődő forint esetén sem éri majd meg devizában takarékoskodni a következő években. Szinte mindegyik felsorolt állampapír többet fog ennél hozni (talán a MÁP Plusz kivételével).

Csak nagyon drasztikus, hirtelen forintgyengülés esetén éri majd meg jobban deviza tartása, mint a magas kamatozású forintos állampapíroké. Minden gazdasági baj ellenére azonban az ország fizetési helyzete szilárd, és a világgazdaságban sem látszik nagy összeomlás. Így nem valószínű, hogy a pesszimista forgatókönyv valósulna meg a közeljövőben.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.