Nagyon szép számokat láthatunk a hazai kötvénybefektetési alapokról szóló kimutatásokban az utóbbi egy évre. Egyes hosszú kötvényalapok harminc százalék fölötti hozamot értek el 12 hónap alatt, de majdnem mindegyiknél két számjegyű az eredmény. Ha pedig csak a forintos alapokra szűkítjük le a kört, akkor legalább 15 százalékot tudtak hozni.

A rövid kötvényalapoknál kicsit szerényebbek a hozamok, de körülbelül az alapok fele itt is évi 15 és 20 százalék közötti teljesítményt mutathat fel. (Lásd táblázatainkat lejjebb.)

Drasztikusan visszaestek a hozamok

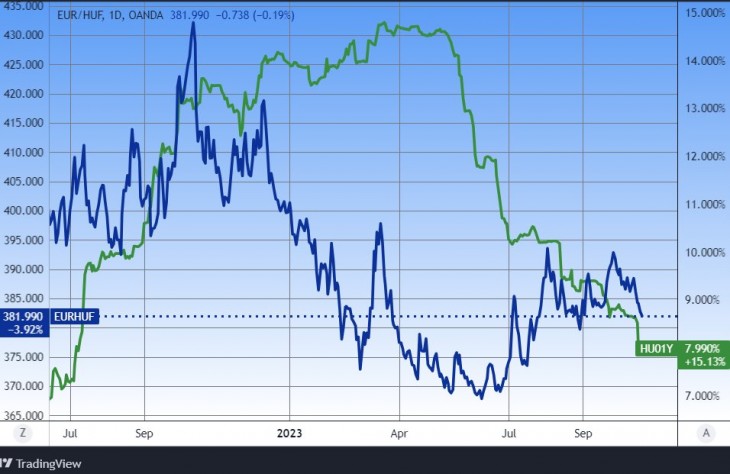

Mi mindennek az oka? Egyértelműen az, hogy az állampapírok hozamai Magyarországon egy év alatt drasztikusan visszaestek, egyes futamidőknél majdnem lefeleződtek. Legalábbis tavaly év végi csúcsaikhoz képest. Az egy év körüli futamidejű diszkont kincstárjegyek hozama például 14,5 százalékról esett le a mostani kevesebb mint nyolc százalékra. De a többi fix kamatozású állampapír-futamidőnél is drasztikus volt a csökkenés, 10-15 százalék közötti csúcsértékekről a mostani 7-8 százalékra.

Egy ilyen hozamesés pedig jelentősen felviszi az árfolyamokat, felértékeli a kötvényeket. Nagyobb rövid távú árfolyamnyereséget lehetett így elérni, ez történt a hazai kötvényalapoknál is. Különösen azoknál, amelyek hosszabb futamidejű, többéves kötvényeket tartottak, amelyek érzékenyebbek a hozamok változására.

Hosszú kötvény alapok |

||||

| (2023. október 17-ig, a Bamosz.hu adatbázisból) | ||||

| Alap neve | Deviza | 1 éves hozam | 3 éves hozam | 5 éves hozam |

| Raiffeisen Kötvény Alap A sorozat | HUF | 34,12 | -0,18 | 1,64 |

| Raiffeisen Kötvény Alap B sorozat | HUF | 34,12 | -0,18 | 1,64 |

| Erste XL Kötvény Alap D Sorozat | HUF | 32,47 | -3,84 | -0,24 |

| OTP Maxima A sorozat | HUF | 32,05 | -2,51 | 0,51 |

| Erste XL Kötvény | HUF | 31,11 | -4,7 | -0,8 |

| VIG Magyar Kötvény Befektetési Alap | HUF | 30,54 | -5,09 | -1,37 |

| HOLD Kötvény Alap | HUF | 30,37 | -3,63 | -0,21 |

| MPT Hosszú Kötvény Alap | HUF | 29,66 | -4,17 | -1,03 |

| Eurizon Kincsem Kötvény Részalap | HUF | 28,46 | -3,61 | -0,51 |

| Allianz Kötvény | HUF | 28,33 | -3,17 | -0,08 |

| K&H Kötvény | HUF | 27,98 | -3,17 | -0,13 |

| Generali Hazai Kötvény B | HUF | 27,09 | -2,82 | 0,16 |

| Generali Hazai Kötvény A | HUF | 26,45 | -3,3 | -0,34 |

| Budapest Kötvény A sorozat | HUF | 26,29 | -2,28 | 0,33 |

| MKB Állampapír | HUF | 25,17 | -5,12 | -1,12 |

| Amundi Magyar Kötvény A | HUF | 24,33 | -2,12 | 0,84 |

| Erste DPM Nemzetközi Kötvény Alapok Alapja | HUF | 17,58 | 1,83 | 3,01 |

| VIG Lengyel Kötvény Alap A sorozat | HUF | 15,87 | -2,78 | 1,52 |

| VIG Lengyel Kötvény Alap P sorozat | PLN | 15,83 | -5,42 | -1,43 |

| OTP Meta Globális Kötvény Alap A sorozat | USD | 9,72 | -2,54 | |

| Átlag | 26,38 | -2,94 | 0,13 | |

Három év, öt év: szomorú a helyzet

Röviden összefoglalva: az utóbbi egy évben 15-35 százalék közötti hozamot értek el a forintos hazai rövid és hosszú kötvényalapok, de ennek megismétlődése valószínűtlen. Egyszerűen nincs már tér hasonló mértékű hozamesésre, ami ezt lehetővé tette.

Három vagy öt évre visszatekintve pedig sajnos az látszik, hogy a 2022-es nagy kötvénypiaci összeomlás a mai napig súlyos hatással van az alapokra. Vagyis az akkor elszenvedett veszteségeket mostanáig sem sikerült teljesen kiheverniük. A hozamok átlaga vagy szerényen pozitív, vagy negatív, mindenesetre az utóbbi évek magas inflációjának a nyomába sem tud érni. (Az infláció miatt pár év alatt a forint elveszítette vásárlóerejének durván egyharmadát.)

Rövid kötvény alapok |

||||

| (2023. október 17-ig, a Bamosz.hu adatbázisból) | ||||

| Alap neve | Deviza | 1 éves hozam | 3 éves hozam | 5 éves hozam |

| Budapest Állampapír A sorozat | HUF | 20,61 | 5,32 | 3,74 |

| K&H Aranykosár | HUF | 20,07 | 4,19 | 3,3 |

| OTP Optima A sorozat | HUF | 19,81 | 5,62 | 4,03 |

| HOLD Rövid Futamidejű Kötvény Alap | HUF | 19,73 | 4,46 | 3,12 |

| Generali Rövid Kötvény Alap B | HUF | 19,65 | 4,86 | 3,27 |

| MBH Dollár Rövid Kötvény Alap HUF sorozat | HUF | 19,22 | ||

| Allianz Rövid Kötvény Alap | HUF | 19,09 | 3,33 | 2,65 |

| Generali Rövid Kötvény Alap A | HUF | 19,06 | 4,33 | 2,76 |

| Takarék Rövid Kötvény Alap | HUF | 17,44 | 3,52 | 2,26 |

| Amundi Óvatos Kötvény Alap C | HUF | 17,28 | 7,26 | 4,24 |

| Amundi Óvatos Kötvény Alap A | HUF | 16,92 | 6,94 | 3,92 |

| OTP Tőkegarantált Rövid Kötvény Alap | HUF | 16,88 | 6,32 | 3,74 |

| K&H állampapír alap | HUF | 16,66 | 6,2 | 3,85 |

| Budapest Bonitas Alap | HUF | 15,95 | 7,09 | 4,26 |

| Erste Kamatoptimum Nyíltvégű Alap | HUF | 15,44 | 4,57 | 3,5 |

| Erste Nyíltvégű Bázis Befektetési Alap | HUF | 15,17 | 6,75 | 4,03 |

| Raiffeisen Kamat Prémium | HUF | 15,15 | 6,17 | 3,85 |

| Eurizon Start 2 Részalap | HUF | 15,08 | 4,93 | 3,3 |

| Budapest Befektetési Kártya Alap | HUF | 14,69 | 6,43 | 3,86 |

| BFM Konzervativni Kötvény Alap | CZK | 8,96 | 0,08 | 1,02 |

| MBH Dollár Rövid Kötvény Alap A sorozat | USD | 8,91 | -0,55 | 0,7 |

| OTP Dollár Rövid Kötvény Alap A sorozat | USD | 7,12 | 1,6 | 1,57 |

| MBH Bonitas Dollár Kötvény Alap | USD | 5,03 | 0,57 | 0,98 |

| Erste Nyíltvégű Dollár Bázis Befektetési Alap | USD | 4,66 | 1,41 | 1,44 |

| OTP Euró Rövid Kötvény Alap A sorozat | EUR | 4,64 | 0,26 | -0,1 |

| Accorde Trezor USD Alap | USD | 4,58 | 0,44 | 1,03 |

| Raiffeisen Euró Prémium Rövid Kötvény Alap | EUR | 3,16 | 0,28 | 0,4 |

| Erste Nyíltvégű Euro Bázis Befektetési Alap | EUR | 2,89 | 0,57 | 0,17 |

| MBH Bonitas Euro Kötvény Alap | EUR | 2,87 | -0,75 | -0,43 |

| MBH Euró Rövid Kötvény Alap I Sorozat | EUR | 2,79 | -1,98 | -1,14 |

| MBH Euró Rövid Kötvény Alap EUR | EUR | 2,17 | -2,56 | -1,72 |

| MBH Euró Rövid Kötvény Alap HUF | HUF | -4,6 | -0,82 | 1,8 |

| Átlag: | 11,92 | 3,11 | 2,24 | |

“Mi megmondtuk”

A két számjegyű hozamok egyébként nem meglepőek. Eléggé nagy valószínűséggel számítani lehetett rá tavaly év végén, hogy ha esnek a hozamok, akkor fel fognak menni az állampapírok árai. Így a kötvényalapjaink is szép teljesítményt fognak elérni. “Mi megmondtuk”, írtunk erről többször is, lásd a kapcsolódó anyagokat:

- Kötvényalapba fektetett? Így járt

- Felvirrad végre a kötvényalapok, nyugdíjpénztárak napja?

- Miért veszítek még mindig a befektetési alapomon, nyugdíjpénztáramon, biztosításomon?

Eddig nem a deviza jött be

Az úgynevezett szabad futamidejű kötvényalapok egyébként vegyesebb teljesítményt értek el, és a valamilyen módon devizakitettséget tartalmazó konstrukciók hozama is szerényebb. Erre pedig az a magyarázat elsősorban, hogy az euró árfolyama ez idő alatt nagyon jelentőset esett, az euró/forint 430 közeléből 380 közelébe ment le egy év alatt, ez mintegy 12 százalék. Így azok az alapok, amelyek főleg devizában tartották a pénzüket, forintban számolva szerényebb teljesítményt tudtak csak elérni ebben az egyéves időszakban.

Az utóbbi egy évben tehát forintban volt érdemes takarékoskodni, forintos államkötvényekben. Ami azonban nem jelenti azt, hogy a jövőben is mindig ugyanez lesz a helyzet. A következő egy és negyed évre azonban valószínűleg forintos lakossági állampapírokkal lehet majd igazán jól járni, lásd:

Merre tovább, kötvényalapok?

De vajon mi lesz a kötvénybefektetési alapokkal a következő egy évben? Pontosan nem tudjuk, csak becsülni lehet. Csupa nagy-nagy kérdés, hogy

- meddig folytatódik majd az infláció csökkenése,

- hogyan alakul majd a forint árfolyama

- hogyan reagál a folyamatokra a Magyar Nemzeti Bank (MNB), meddig fogja a kamatokat tovább csökkenteni

- hogyan viselkednek majd a külföldi és belföldi nagybefektetők.

Az irányadó kamatról egyébként az MNB október 24-i kamatdöntő ülése után talán valamivel többet fogunk tudni. Ha a hozamcsökkenési trend jövőre is tovább tart, akkor várhatóan a kötvényalapok nagy része is viszonylag szép, talán két számjegyű hozamot fog elérni.

Semleges és pesszimista forgatókönyv

Ha semmi nem változna és maradnának a jelenlegi hozamszintek a fix kamatozású állampapíroknál, akkor valahová hat és nyolc százalék közé becsülhetjük a kötvényalapjaink következő 12 havi várható hozamát. Az állampapírok ugyanis jelenleg nagyjából 7,5-8 százalék körüli hozamot tudnak felmutatni, amiből azonban még költségek is lejönnek.

Ha viszont megállna a hozamcsökkenési trend, és ismét felfelé mennének a fix kamatozású állampapírok hozamai, akkor a kötvényalapok rövid távon árfolyamveszteséget szenvedhetnek el. (Legalábbis átmenetileg. Ha nem is adják el, akkor is le kell értékelniük az eszközeiket, ami a kimutatható hozamok csökkenéséhez vezet.)

Háborúk, válságok, meglepetések

A különböző háborúk, a recesszió réme, az energiaárak és más válságok miatt azonban semmi sem biztos. Csak remélhetjük, hogy nem lesznek akkora kilengések a kötvénypiacon, mint 2022-ben és 2023-ban. Amikor is először óriási veszteségeket szenvedtek el a befektetési alapok a hozamemelkedésen, majd 2023 első felében jókora nyereséget értek el a hozamok csökkenésén. Kopp, majd hopp.

Ezek történelmi léptékű, drasztikus, rekordméretű változások voltak. Ennél rendszerint kiegyensúlyozottabb, kevésbé volatilis, nyugalmasabb piaci környezet szokott kialakulni, évtizedeken keresztül.

A rövid kötvényalap az új folyószámla

Egyébként a Bamosz-adatok szerint óriási összegek, százmilliárdok mennek a kötvényalapokba Magyarországon, sokan folyószámla vagy bankbetét helyett is ezeket használják. Reméljük, nem éri őket nagy csalódás, nem jön hirtelen hozamemelkedés (kötvényárfolyam-esés).

További kötvénypiaci cikkeink itt olvashatók.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.