Forián Szabó Gergely, a Pioneer befektetési igazgatója szerint a volatilitás-indexek, többek között a VIX azt mutatják minden eszközosztálynál, hogy visszakerültünk a subprime-válság előtti szintekre. Tavaly nyár óta szinte zsinórban jöttek a megnyugtató információk, a legsúlyosabb félelmek pedig nem igazolódtak be, azóta, hogy az EKB-nek sikerült ígéretével megmentenie az összeomlástól az Euróövezetet.

A helikopter nem okozott inflációt

Tavaly őszig a Pioneer komolyan aggódott Kínával kapcsolatban, attól tartott, hogy kemény landolás lesz a vége, azóta azonban úgy tűnik, hogy jól menedzselik az ottani helyzetet. A világgazdaságban megindult a kilábalás, a W alakú válságról szóló forgatókönyvek nem igazolódtak be, a W második szára elmaradt. A „helikopterről való pénzszórás” pedig egyelőre nem okozott inflációt. A jegybankok egyelőre jól vizsgáztak. A pénzbőségből azért nem lett infláció, mert a pénz forgási sebessége lecsökkent, azaz a pénzmultiplikátorok erősen visszaestek.

Fordul az atlanti kocka

Az európai makroadatok gyengék voltak tavaly nyáron, jelenleg a német üzleti bizalmi várakozások némi javulást mutatnak. Az USA-ban a lakáspiaci mutatók is lassú normalizálódást jeleznek. A fejlett országok államadósság-rátái viszont történelmi csúcson vannak, ott a neheze még hátra van, a fejlődő országokban ugyanakkor keretek között maradt az eladósodottság.

Miközben Európa keményen igazítja ki a gazdaságát, addig az USA még nem, a költségvetés elsődleges egyenlege erősen negatív, holott a fenntartható adósságpályához pozitív értékekre lenne szükség. Várhatóan azonban fordulni fog a kocka, Európában lassan enyhülhet a megszorító politika, miközben az USA-ban most kell azt elkezdeni. Várhatóan egy évekig tartó folyamat lesz azonban, amíg az óceán túlpartján visszatérnek egy fenntartható állami költekezési pályára.

Kötvény, kötvény, kötvény

Az állampapír-hozamok a fejlett országokban történelmi alacsony szinten vannak. Forián Szabó úgy gondolja, hogy ez addig így is marad, amíg vagy komolyan meg nem kérdőjeleződik az USA vagy Németország visszafizető képessége, vagy az infláció alaposan meg nem ugrik.

A Kínából származó adatforrások, bár egyenként nem túl megbízhatóak, összességében arra utalnak, hogy ott megindult némi kilábalás. A legtöbb elemző azzal számol, hogy évi 6-8 százalékos középtávú növekedés várható az országban.

Ami a befektetők viselkedését illeti, a világban eddig a kötvények voltak a kedvencek. A kötvényalapokba folyamatos volt a tőkeáramlás, a részvényalapok stagnáltak, egészen a közelmúltig, amikor a részvényalapok iránt is kissé nőtt az érdeklődés. A kötvényalapok egyik nagy vonzereje, hogy a visszamenőleges hozamaik jók voltak. Másrészt egyes kötvénypiacokon, a fejlődő országokban magasak a hozamok.

Sokkal több a fantázia a részvényekben

Vajon túlértékeltek-e a részvénypiacok? A részvényárak nem szakadtak el a fundamentumoktól, a részvényenkénti profit meglehetősen szorosan együtt mozog az árfolyamokkal. Az osztalékhozamok pedig a világ fejlett részében sokkal magasabbak a helyi állampapír-hozamoknál. Így Forián Szabó most a részvényekben sokkal nagyobb fantáziát lát, mint a kötvényekben.

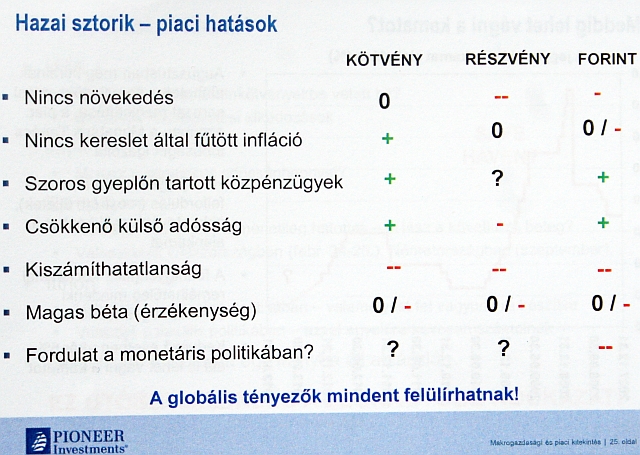

A kiszámíthatatlanságunk BUX-ba vágó téma

Ami Magyarországot illeti, a szoros gyeplőn tartott közpénzügyek – államadósság, küladósság – jelentős pozitívumot jelentenek a kötvénypiacainkra és a forintra nézve. A gazdaságpolitika kiszámíthatatlansága elvileg mindegyik piacra rányomja a bélyegét, de elsősorban a részvénypiacon látszik. A magas piac az egyik legmagasabb bétájú piac a régióban, ami azt jelenti, hogy mi vagyunk leginkább kitéve a nemzetközi piacoknak, ez is csökkenti az itthoni részvény-értékeltséget.

A jegybankelnök-váltás előtt a piac eléggé felkészült, a forint megbillent, majd korrigált, de még van egy ilyen típusú aggodalom. Forián Szabó nem gondolja, hogy nagy őrültségre készülnének a jegybanknál, a forint a jelenlegi gazdasági helyzetben nem gyengíthető számottevően, a gazdaság ezzel aligha lenne élénkíthető. A kamatcsökkentési sorozat egy józanabb jegybankkal tovább folytatható, a kamat kedvező esetben évi öt százalék alá is csökkenthető – mondják a Pioneernél.

Nem fordulunk vissza a hiánycsökentés útján?

Az igazgató szerint az idén az USA-ban elhúzódhatnak a költségvetési tárgyalások. Japánban egyelőre nem várható nagy változás, de ott is el kell gondolkodni, hogy mi lesz a hatalmas adóssághegyekkel. Európában több választás is lesz – Olaszország, Németország –, ez sok bizonytalanságot hordoz, akárcsak a törékeny spanyol belpolitikai helyzet.

Itthon nemcsak a monetáris politikában várható változás, a fiskális politikában is. Ha ki is kerülnénk a túlzottdeficit-eljárás alól, nagyon gyorsan vissza is lehet oda kerülni – mondja az igazgató. Másrészt a hazai gazdaságpolitika legfőbb erénye, hogy a hiányt sikerült kordában tartani, ezt fellazítani értelmetlen lenne.

Alkalmazkodnunk kell az alacsony kamathoz

A legnagyobb rizikót az igazgató abban látja, hogy a nagy többség szerint végre itt a kilábalási pálya, a kockázatkedvelő üzemmód általánossá vált, minden egy irányba mutat. Ha mindenki ugyanúgy látja, akkor lehet ebben változás, lehet az év során egy „kirázódás” a pozíciókból, mielőtt folytatódik a trendszerű javulás.

Óvakodj a korrekciótól

A nemzetközi porondon sem valószínű, hogy a kötvénypiacok lesznek a csúcson. Így az idei a részvénypiacok éve lehet, de kicsit túlságosan is erős volt az évindítás, sok piac már januárban két számjegyű hozamot ért el, így könnyen elképzelhető egy korrekció. Az óvatosabbaknak az USA jó választás lehet, ott van egyfajta védőháló a részvénypiacokon, a Fed ugyanis rendszerint keresztülviszi akaratát.

A visszafoglalt területek főként Zaporizzsja városától keletre koncentrálódnak.

A visszafoglalt területek főként Zaporizzsja városától keletre koncentrálódnak.