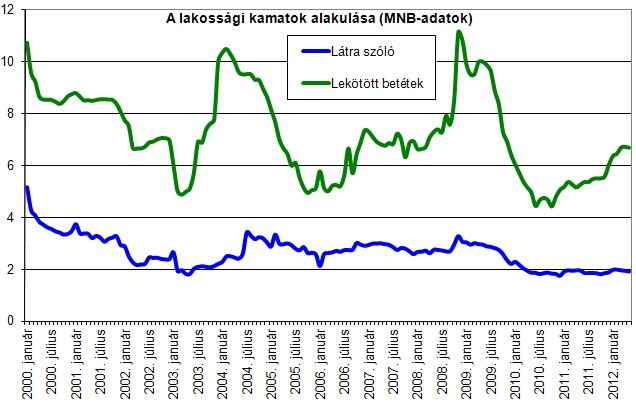

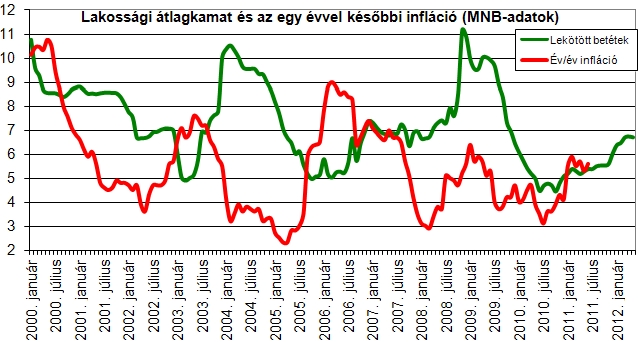

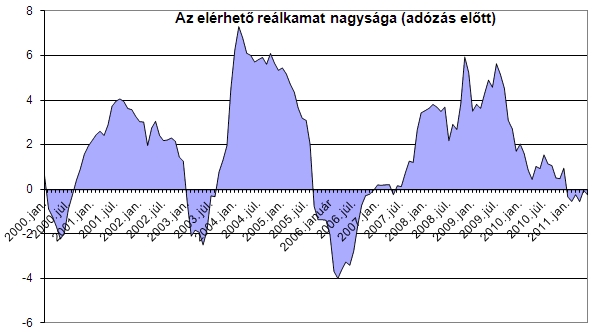

A legutóbbi, júniusi év/év inflációs adat 5,6 százalék volt, azaz tavaly június és idén június között ennyivel nőtt a KSH által összeállított fogyasztói kosár árszintje. Az MNB adatai szerint tavaly júniusban a lekötött lakossági betétek átlagos kamata 5,37 százalék volt (ezen belül az éven belülieké 5,39, a kevéssé elterjedt éven túliaké csak 4,77). Pontosan egy éves lekötésekről sajnos nincsen statisztika, de ha feltételezzük, hogy az is 5,37 százalék körül lehetett átlagosan, akkor bizony az utóbbi egy évben a bankokban 0,23 százalékos negatív reálkamat volt Magyarországon.

A TBSZ menthet meg az elinflálástól

Ez is csak akkor lenne igaz, ha a betétesek tartós befektetési szerződéssel rendelkeznek és az ahhoz tartozó TBSZ-számlán tartják megtakarításukat legalább öt naptári évig, mert ekkor adómentes a kamatuk. Ha viszont a 16 százalékos kamatadót is ki kell fizetni – ami az esettek többségében valószínű -, akkor már csak 4,51 százalék volt az átlagos nominális kamat, ami már 1,09 százalékos negatív reálkamatot jelent.

A betétesek pénzének mintegy 1,1 százalékát elinflálták és eladóztatták az utóbbi egy évben, ennyivel csökkent a banki megtakarításaik értéke. A különbségek persze nagyok, a folyószámlák kamata például csak mintegy harmada, 1,9 százalék volt, a legjobb, 7-8-9 százalékos kamatú akciós lekötött betétekkel pedig egészen biztosan be lehetett honi az inflációt.

Ha eső nem lesz, lesz, ha lesz, nem lesz

No de mi a helyzet most? Az átlagos kamatszint a legutóbbi adatok szerint májusban már 6,9 százalék volt, ami adózás után is 5,8 százalék. Az idei, és egyben hosszú ideje (2009 márciusa) óta a legmagasabb inflációs érték februárban 5,9 százalék volt, ezt már felül tudnánk múlni a májusi kamatokkal. De a múlt és a jövő nem keverhető össze: mivel nem tudjuk, mennyi lesz a következő egy év pénzromlása, azt sem tudjuk, hogy mekkora reálkamattal számolhatunk.

Elemzések, amelyek szerint az infláció idei megugrását főleg az adóemelések, illetve a relatíve gyenge forint okozták. Sok elemzés, köztük a hivatalból kötelezően optimista kormányé és az MNB-é csökkenő inflációval számol jövőre, az MNB például éves átlagban mindössze 3,5 százalékkal. Rengeteg azonban az ismeretlen tényező, az IMF-tárgyalások kimenetele, az Eurozóna sorsa, a forint árfolyama, a recesszió vagy gazdasági növekedés mértéke, valamint esetleges megszorítások, adóemelések és gazdaságösztönző intézkedések. (Ráadásul a miniszterelnök szerint a gazdasági miniszternek még van pár ötlete a fiókjában.)

Pont infláció ellen írták fel az inflációkövető kötvényt

Az infláció pontos becslése tehát máskor is nagyon nehéz, most szinte lehetetlen. Az biztos, hogy amint láttuk, egy hét százalék körüli lekötés, ha az infláció legalább nem nő, már adózottan is kivédi az inflációt. A jelenlegi évi 8,0-8,5 százalék körüli akciós kamatok már némi pozitív reálkamatot is hoznának ebben az esetben, csakúgy, mint az Államkincstárnál a Kamatozó Kincstárjegyek évi nyolc százaléka.

Az ellen az eset ellen, ha még feljebb kúszna az infláció, sokféleképpen lehet védekezni, korábban 12 pontban gyűjtöttük össze a lehetőségeket (rövid lekötések, devizavásárlás, változó kamatozású kötvények stb.). A legbiztonságosabbnak és leghatékonyabbnak azonban az inflációkövető államkötvények tűnnek, amelyek egészen biztosan megfizetik az inflációt és még a felette érvényes 3-4 százalékpontos kamatprémiumot is, csak némi késéssel.

Közülük a jelenleg legmagasabb kamatozásúak 9,5 százalékot fizetnek legközelebb (2015/K, 2017/I). A 2014/I pedig azért figyelemre méltó, mert most még ugyan csak 6,5 százaék a kamata, ez augusztus 18-tól 8,6 százalékra fog emelkedni (júniusi infláció + 3 százalékpont), és futamideje mindössze két év.

Megkezdődött a Tanács informális ülése.

Megkezdődött a Tanács informális ülése.