A szövőszéktől a robotokig - és az open banking-ig

Mindenek előtt elnézést kérek az olvasótól, hogy már a bevezetőben is az „open banking” fogalmat angolul írtam, de a nyelvében is eléggé globalizálódó világ nehezen tudja a folyamatosan megjelenő új fogalmakat nemzeti nyelvre lefordítani. Így van ez más nyelvekkel, még a franciával és a némettel is. A magyar nyelvű szakirodalomban ugyanakkor még nem szoktuk meg a „számlainformációkat összesítő szolgáltatás” és a „megbízásos online átutalás” fogalmát, ezeket még magyar nyelvű cikkekben is összesítő fogalomként TPP-nek, azaz „third party payment provider”-nek nevezik a szerzők.

Visszatérve az „open banking” fogalmához ebben a cikkben kicsit el szeretnék térni a napi jellegű cikkek megközelítésétől és a Privábankár.hu Fintech Innovation 2017 konferenciáján elhangzott előadások alapján is szeretném az open banking fogalmát, magát a jelenséget és annak gyakorlati megvalósulását is tágabb összefüggésbe helyezni.

Az emberiség történelme sok ezer évre tekint vissza, de iparról csak mintegy két és fél évszázada beszélhetünk. Ez az időszak nagyon rövid, ugyanakkor már ma is a negyedik ipari forradalomról beszélünk és ez alatt a 250 év alatt eljutottunk a szövőgépektől a robotokig. Eljutottunk odáig, hogy az információ, amely az emberiség egész története alatt hatalmat jelentett, nem kevesek privilégiuma, hanem például a Facebookon keresztül milliárdok olyan információhoz juthatnak, amely korábban elképzelhetetlen volt. De ilyen a Wikipédia, a jól-rosszul szerkesztett tudományos tárház és az összes többi rendszer is. Ma már ha egy vállalkozásnak, intézménynek, magát fontosnak gondoló személynek nincs honlapja, akkor nem is létezik.

Végül is a Facebook is és a többiek „csak” alkalmazások, azok bevezetését a műszaki-technikai fejlődés tette lehetővé. Ugyanakkor ez a műszaki-technikai fejlődés nem csak a modern számítástechnikai alkalmazások bevezetését tette lehetővé, hanem, és talán ez a legfontosabb, kinyitotta a világot, kinyitotta a gazdaságot, kinyitotta a tudományok tárházát, hozzáférési lehetőséget biztosított a bitekké, adatokká módosult tudáshoz.

Kivonhatta volna magát a bankrendszer ennek a fejlődésnek a hatásai alól? Amilyen konzervatív a klasszikus bankrendszer, ideig-óráig talán, de összességében természetesen nem! Sokan többféleképpen jellemzik ezt a jelenséget, Reinhard Hoell, a McKinsey munkatársa a konferencián „disintermediation”-nek, azaz a (pénz)közvetítési szolgáltatás megszűnésének nevezte a jelenséget, de napjaink folyamata egyértelműen a banki-, pénzügyi szolgáltatások kinyílása, azaz az „open banking” megjelenése.

De mit is kell kinyitni ahhoz, hogy open banking születhessen?

Ha valakinek alkalma nyílik arra, hogy betekintsen, hogyan is működtek a bankok mondjuk 150 évvel ez előtt, akkor megtekintheti a vastag falú páncéltermek mellett a vastag, kalligrafikus kézírással íródott főkönyvet is, hiszen az írógépek nem voltak alkalmasak az üzleti iratok, kimutatások készítésére. A huszadik században persze, főleg a Remington gyár termékeinek fejlődése miatt elterjedtek az írógépek, de a bankok maradtak zárt, titokzatos intézmények.

Már a szerző korosztálya is emlékszik a Hollerith alapú nyilvántartásra, hiszen a Magyar Nemzeti Bank is ezt a rendszert alkalmazta. A nyilvántartás, a számítási képesség olyannyira fontos volt, hogy a berendezések gyártóját, az IBM budapesti cégét még az államosítás sem érintette, hiszen a kommunista államnak is szüksége volt az általuk birtokolt képességre. A képesség ellenére a bankok ugyanolyan zárt világban éltek tovább sokáig, a pénzforgalmi átutalásoknak pedig még az 1970-es években is fontos eszköze volt a távirat.

Magyarországon az elektronikus átutalásra való igény a bankrendszer 1987-ben történt kétszintűsítése után merült fel, gyakorlatban pedig a GIRO Elszámolásforgalmi Központ Rt. rendszerének 1994. november 18-i indulásával lett a korszerű átutalási rendszer bevezetve.

A számítástechnika, és ezen belül a banki rendszerek folyamatos fejlődése tette lehetővé később azt, hogy az ügyfelek az interneten kezdhessék intézni ügyeiket, de ez elsősorban a pénzforgalmi műveletek lebonyolítására és az információszerzésre koncentrálódott.

Már a mobiltelefonok megjelenése is komoly lehetőségeket tartogatott, de Európában az SMS alapú mobiltelefonos fizetési rendszerek inkább csak korlátozott területeken, például a parkolás kifizetése területén terjedtek el, bár például Afrikában a M-Pesa rendszer több országban is kiválóan működik.

Az okostelefonok ugyanakkor forradalmat ígértek a bankolás területén, ez végül nem történt meg. Használatuk elterjedt ugyan, de azt a helyet foglalták el, ami a műszaki tartalmuk alapján megilleti őket, azaz a meglevő netbanki rendszerekkel párhuzamosan elkezdtek működni, gyakorlatilag azonos funkcionalitással, a mobilbanki rendszerek. Az elektronizáció új lépéseivel a bank közelebb került ugyan, de még nem nyílott ki!

Mi kellett tehát ahhoz, hogy a bankok kinyitásának az igénye is felmerüljön?

Egy olyan filozófiai váltás, aminek a fő letéteményesei a nagy internetes cégek, a Facebook, a Google, az Amazon, később az Alibaba és társaik.

Ők ugyanis a sok költségmentes szolgáltatás elektronikus, internetes nyújtása során olyan mennyiségű és minőségű adathoz jutnak, ami alapján jól fizető szolgáltatásokat tudnak az üzleti szférának nyújtani. Ez persze alapvetően a reklám az ő esetükben, de a gazdaság ma már gyakorlatilag minden nagyobb szereplője felismerte, hogy a negyedik ipari forradalom során az adatok birtoklása a legértékesebb dolog és ma már nemcsak termeléssel, hanem az adatok okos felhasználásával lehet az elérhető profitot növelni.

Márpedig a banki tevékenység során irdatlan mennyiségű adat keletkezik, ugyanakkor igen nagy költség is tapad a banki szolgáltatások felhasználásához. Hogyan lehet ezeket a költségeket csökkenteni?

Lehet, hogy maguk a bankok is elkezdtek ezen gondolkozni, de látható módon az úgynevezett fintech szféra az, amelyik a pénzforgalmi szolgáltatások árainak csökkentéséből kíván üzletet csinálni. Ehhez nem elég a technológia jelenléte, ehhez az is kell, hogy az alacsonyabb költséget ígérő szolgáltatók be tudjanak épülni a rendszerbe, amihez viszont a bankok „kinyitása” kell.

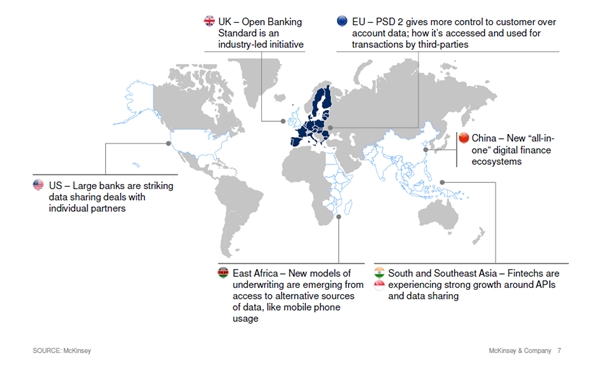

Ez a folyamat mindenhol elindult, és ezt legjobban a konferencián bemutatott ábra segítségével tudjuk illusztrálni:

A cikkben leírt folyamatból és az ábrából következik tehát, hogy a PSD2 egy olyan jogszabály, amely a banki-, pénzügyi életben megindult folyamatokat foglalja jogi keretbe, és amely meghatározza azt, hogy a továbbiakban milyen viselkedési és intézményi keretekben vehetnek igénybe az ügyfelek pénzügyi szolgáltatásokat.

A PSD1 2007-ben elindította a bankrendszer „kinyitását” azzal, hogy bevezette a „pénzforgalmi szolgáltató” intézményét. A PSD2 ennél tovább megy, bevezeti a „megbízásos online átutalási szolgáltatás” (Payment initiation service – PIS) és a „számlainformációk összesítése” (Account information service – AIS) fogalmát illetve az ezt a tevékenységet végző szolgáltatók fogalmát. Ezzel szabályozott módon kinyitja a banki szolgáltatások végzésében való közreműködés lehetőségét egy új szolgáltató kör részére azzal a teljesen nyílt és világos céllal, hogy a verseny növelésével az ügyfelek részére a banki költségek csökkenjenek!

Mit ad tehát a technológiai fejődés? A költségek csökkenésének lehetőségét!

Mit tesz a jogalkotó, esetünkben az EU és a tagállamok? Megadja azt a jogi környezetet, hogy a technológiai fejlődés valóban érvényesülhessen!

Magyarországon egyszerre jön a PSD2 és az azonnali fizetés

Nem szükséges tehát most már semmi más, csak az, hogy vagy jöjjenek a fintech cégek, vagy maguk a bankok ismerjék fel az új lehetőségeket. A múlt hónapban a magyar fintech cégek kimaradtak a cikkből, lévén, hogy nemzetközi jelentőségük elhanyagolható. Azóta végeztünk egy kisebb kutatást és látható, hogy ma a magyar piacon tíz olyan cég található, amelyek tevékenysége értékelhető a bankok szempontjából is. Ezek között vannak információ-racionalizáló cégek, e-pénz kibocsájtó, különféle applikációkkal és a bitcoinnal foglalkozó cégek, amelyek tevékenysége egyenlőre nem meghatározó a banki piacon, ugyanakkor megvan bennük az a lehetőség, hogy versenyre keljenek az ügyfelekért folytatott harcban a bankokkal.

Természetesen a magyar bankok sem ülnek ölbe tett kézzel: az OTP korábbi fintech cégét, a Simple-t integrálta a szolgáltatásaiba, az MKB külön részleget állított fel a fintech tevékenység kezelésére, de ezek csak kiragadott példák, hiszen már a jogszabályi megfelelés is nagy feladat elé állítja a magyar bankokat.

Úgy gondolom ugyanakkor – nem biztos persze, hogy ezzel a véleménnyel minden magyar bank egyetért -, hogy Magyarországon nagyon szerencsés az, hogy a banki nyitást, azaz a PSD2 bevezetését és az azonnali fizetés bevezetését egy időben kell végrehajtani.

Az azonnali fizetési rendszer bevezetésének a lehetősége szintén egyértelműen a műszaki-technológiai fejlődés következménye, hiszen ahhoz, hogy másodpercenként 2 500 fizetési tranzakciót tudjon egy rendszer lebonyolítani öt másodperces tranzakció idővel, igen komoly hardver és szoftver is szükséges.

Az a rendszer ugyanakkor, ami Magyarországon kötelező jelleggel 2019. július 1-ig kiépül, lehetőséget ad arra, hogy az országnak egy nyitott bankrendszere legyen, amely a beépített API-kon keresztül lehetőséget ad minden arra felkészült szolgáltatónak, hogy várhatóan a jelenleginél alacsonyabb áron pénzügyi szolgáltatásokat nyújtson úgy, hogy közben az egyes fizetések öt másodpercen belül a kedvezményezett számlájára kerülnek.

Úgy gondolom, hogy ezekkel a lépésekkel a magyar bankrendszer valóban a legjobbak között maradhat a világon!

Készítette: Czímer József

Az azonnali fizetési rendszer hazai bevezetéséről sorozatunk eddig megjelent cikkei:

Túszejtés vagy pénzmosás?

Túszejtés vagy pénzmosás?