Amióta csak létezik pénz, valószínűleg azóta folyik annak kölcsönadása is. A pénz kölcsönzéséért pedig díjat szoktak kérni, amit általában kamatnak hívnak. Vagy befektetik a tőkét valamilyen üzletbe, amiért nyereséget, hozamot várnak el. A világon már százmilliós nagyságrendben van azok száma, akik a kriptovalutákat is pénznek tekintik. Így érthető módon itt is sok éve megjelent a pénzkölcsönzés és a hozam fogalma.

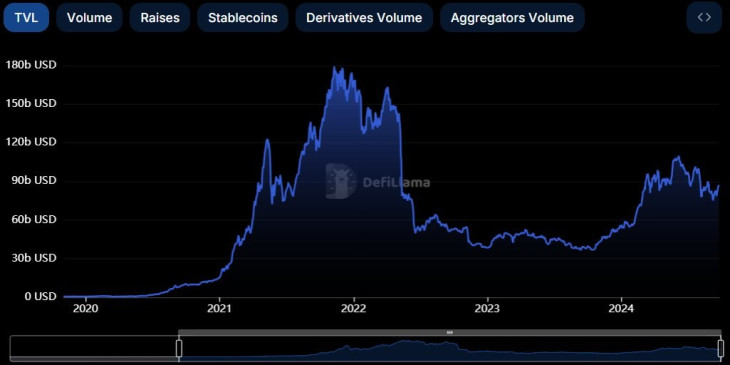

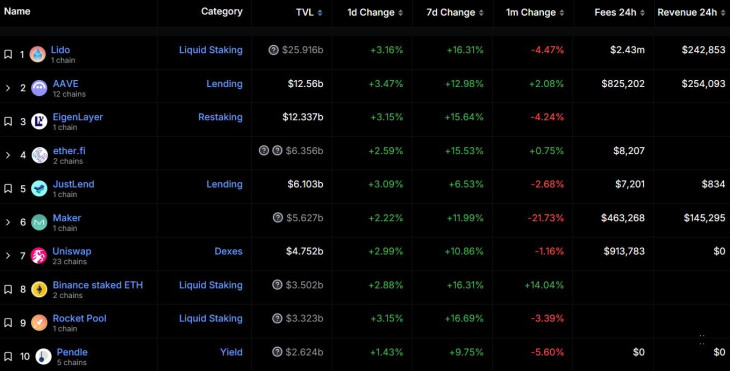

A kriptovaluta-szektor pénzügyi műveleteit és ennek szereplőit, azaz az ottani pénzügyi szektort összefoglaló néven a DeFi (“decentralized finance”, decentralizált pénzügyek) névvel szokták illetni. Most ennek öt olyan formájával foglalkozunk, amelyek bevételt jelenthetnek a felhasználók, kisbefektetők számára is.

Az elnökök és a kriptók

A dolognak különleges aktualitást ad az, hogy mostanra már mindkét amerikai elnökjelölt, Donald Trump és Kamala Harris támogatásáról biztosította a kriptovaluta-piac szereplőit. Valószínűleg azért, mert az Egyesült Államokban magas, 15-20 százalék is lehet a kriptovaluta-tulajdonosok aránya, így komoly szavazói csoporttá léptek elő. Emiatt pedig jó esély van arra, hogy az amerikai hatóságok eddigi, inkább ellenséges vagy elutasító álláspontjukat az elnökválasztás után megváltoztatják, bármelyik jelölt is lesz a győztes.

További aktualitást ad a dolognak, hogy a Trump-család, Donald Trump és fia, Eric nemcsak egyszerűen támogatják a szektort, hanem maguk is élénken részt kívánnak venni benne. Donald Trump már több millió dollárt szedett össze NFT-k, azaz blokkláncon forgó digitális képek, emlékek eladásából. Fia pedig az élére állt egy új kriptovaluta-projektnek, amelynek neve World Liberty Financial.

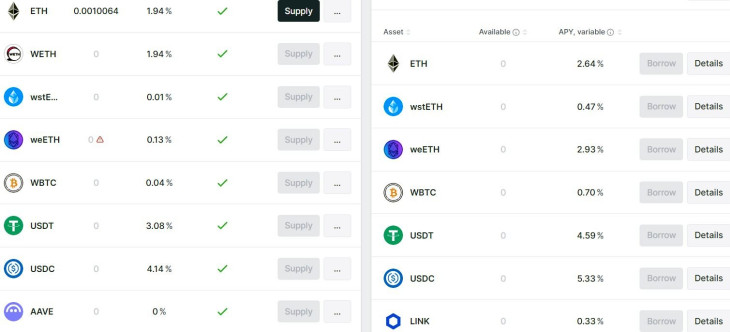

A hírek szerint ez is egy DeFi-vállalkozás, az Aave pénzkölcsönző szolgáltatás egyik változata lesz, annak megoldásait használja, együttműködésben az eredeti platformmal. (Az Aave egyébként a DeFi-szektor második legnagyobb szereplője, 12-13 milliárd dolláros összes lekötött tőkével /TVL/.)

De mivel foglalkozik, milyen elemekből áll a DeFi-szektor?

1. Decentralizált pénzkölcsönzők

A blokkláncon működő decentralizált hitelintézetek (lenders/borrowers), pénzkölcsönző alkalmazások tulajdonképpen egyfajta bankok. Alapelvük teljesen egyszerű: van, aki beteszi oda a felesleges pénzét, kölcsönbe adja kamatra, és valaki más, akinek szüksége van rá, felveszi hitelként. A betéti kamat nyilván alacsonyabb, mint a hitelkamat, a kettő különbsége pedig a “ház” haszna. (Ilyenek: Aave, Justlend, Compound Finance, Layerbank, Zerolend stb.)

Látszólag pofonegyszerű és unalmas dolog, de valójában mégsem. Ezzel ugyanis leggyakrabban spekulációs célzatú tőkeáttételes pozíciókat szoktak létrehozni. Letétbe helyeznek például ethert és felvesznek rá dollárhitelt, amiből még vesznek ethert, hogy többet nyerjenek annak áremelkedésén.

Egymásba is lehet skatulyázni, ágyazni ezeket a pozíciókat, amivel nagyon kockázatos, de megfelelő irányba mozduló árfolyamok esetén nagyon gyümölcsöző pozíciókat lehet kiépíteni. Például a felvett dollár- (pontosabban amerikai dollárhoz kötött stabilérme-) hitelből megint vásárolnak ethert, azt ismét beteszik, amire újra hitelt vesznek fel, és a többi.

Ha azonban rossz irányba mozdulnak el az árfolyamok, akkor kártyavárként dőlhet össze az egész, mert a túlságosan alacsonyra süllyedt értékű fedezetet kíméletlenül kényszerlikvidálják. Azaz eladják a letétet a hitel törlesztéséhez, súlyos levonásokat alkalmazva eközben az adós felé.

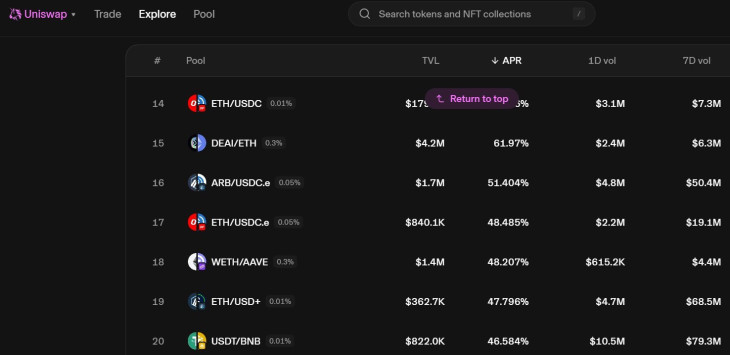

2. Decentralizált tőzsdék

A decentralizált tőzsdék (DEX-ek, decentralized exchanges) egyszerre töltik be a blokkláncon a brókercégek és a tőzsdék szerepét. Olyan blokklánc-szolgáltatások, ahol a felhasználó a különböző kriptovalutáit szabadon átválthatja más kriptovalutákra. Ezért cserébe pedig, ahogyan a hagyományos pénzügyi rendszerben is, az ügylet bonyolítója jutalékot kap (ami jellemzően 1-2 ezreléktől 1-2 százalékig szokott terjedni).

Ennek a jutaléknak azonban általában csak egy kis része az úgynevezett protokollé, a rendszert működtető blokklánc-vállalkozásé. A többit az “árjegyzésnél” felhasznált tőke tulajdonosai, úgynevezett likviditás-kölcsönzők (likvidity provider, LP) kapják. Bárki, a kisbefektetők is elhelyezhetik különböző kriptoeszközeiket, például (becsomagolt) bitcoinjukat, ether-jüket (éterüket), dollárhoz kötött stabilérméiket stb. különböző likviditás-tartályokban (liquidity pool, szintén LP-vel rövidítik). Ebből a tőkéből folyik azután az átváltás.

A tőkét biztosító felhasználók jutaléka néha kevés, néha nagyon is sok lehet. Az ezzel elérhető hozam nagysága rendkívül változó, az adott érmék kockázati szintjeitől, az adott kriptovalutapár forgalmától és különböző beállításoktól is függ. Éves szinten pár százaléktól éves szinten több tucat vagy – egyes esetekben, rövidebb távon – több száz százalékig is terjedhet. A nagyon magas értékeket persze egészséges bizalmatlansággal kell kezelni, mert nem biztos, hogy sokáig fenntarthatók, és lehet, hogy extrém kockázatok járulnak hozzájuk.

Legkésőbb a 2020-as “DeFi Summer”, nyári DeFi-őrület óta egy külön spekulációs forma ezen likviditási tartályok használata, az ezekben való pénzelhelyezés és persze az ezzel kapcsolatos kockázatok kezelése. (Például “deltasemleges stratégiákkal” /delta neutral strategies/.) A DEX-ek világának etalonja az Uniswap nevű kriptovaluta-váltó, amelynek számos követője és klónja van, mégis sok éve, hogy meg tudta őrizni vezető szerepét. Más DEX-ek például a Sushiswap, a 1inch, az Odos, a Jumper (amely egyben híd is) vagy a Traderjoe az Avax-láncon, a Jupiter a Solana-láncon, és még több száz másik létezhet.

3. Hidak

A hidak (bridge-ek) azért kellenek, mert manapság már blokkláncból is annyi van, mint égen a csillag, de legalább pár száz. Ezek egy része Ethereum-kompatibilis, vagy egyenesen az ethert használja elsődleges (natív) érméjeként. Egyik blokkláncról a másikra pedig a hidakkal lehet értékeket küldeni (bár különböző korlátozásokkal és kockázatokkal).

A hidak a decentralizált tőzsdékhez hasonlóan általában szerény, néhány ezrelékes díjat számolnak fel az értékek továbbításáért cserébe, amit részben itt is likviditást biztosító befektetők, részben pedig a szervező protokoll kap meg. Mert a bridge-ekhez is kell likviditás, forgótőke, amire természetesen kamatot, hozamot fizetnek.

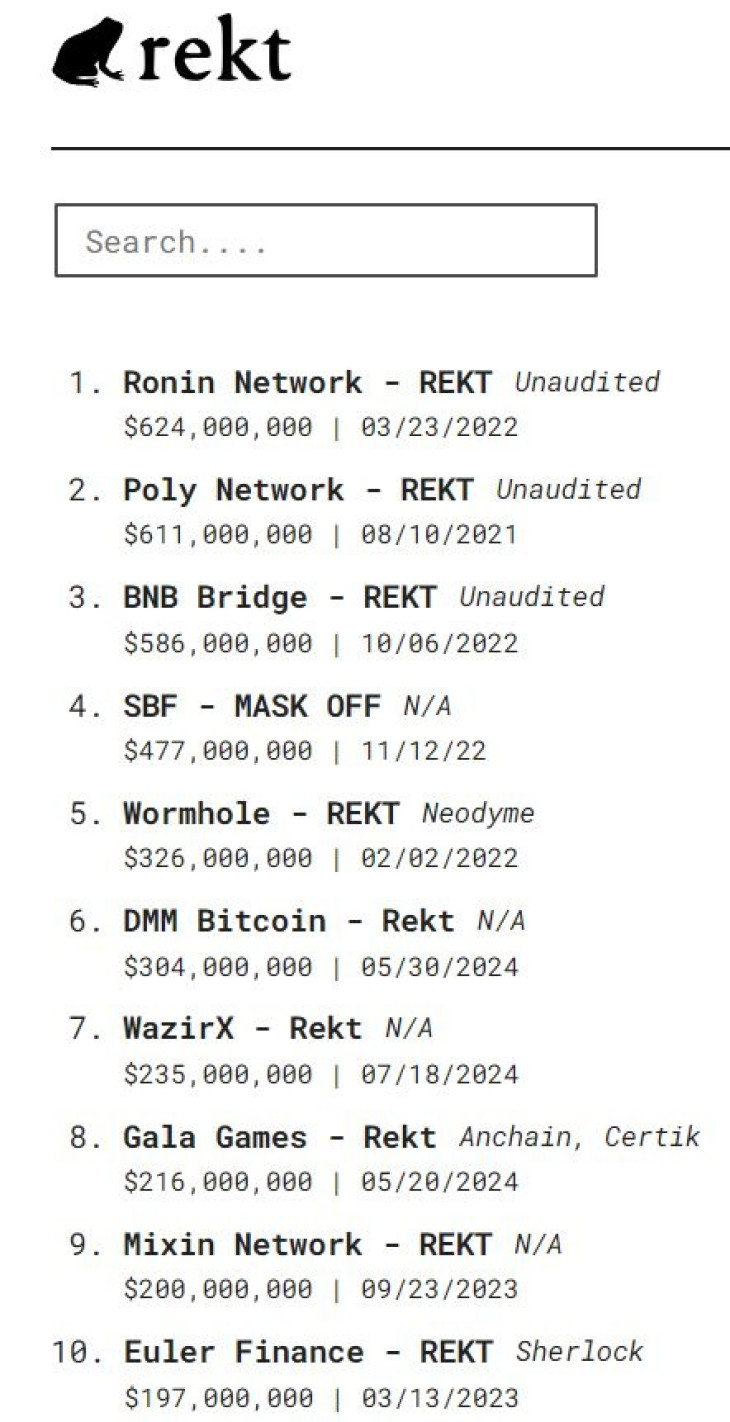

A hidak kockázataira jellemző, hogy a kriptovilág eddigi legnagyobb hackertámadásai is hidaknál következtek be, és bővel elérték egyenként is a százmillió dolláros nagyságrendet. (A listavezető Ronin is egy híd, lásd az ábrát.) De DEX-ek és más DeFi-alkalmazások is vannak bőven a listákon.

A legismertebb hidak közé tartoznak manapság az Ethereum-kompatibilis blokkláncokon a Layer Zero keretrendszer (Stargate bridge), a Wormhole keretrendszer (Portalbridge), az Across, a Celer, a LiFi (Jumper), a Socket (Bungee), az Orbiter, az Owlto, a Hyperlane stb. Népszerűsége miatt ma már a Solana-blokkláncot is egyre több híddal el lehet érni.

A Jumper és más szolgáltatások ma már vegyítik a blokkláncokon belüli váltást (amit a DEX-ek csinálnak) a bridge-eléssel. Vagyis mindkettő területen egyszerre működnek, úgynevezett aggregátorok. A DeFi-szolgáltatások egyre inkább a “multichain” irányba mennek. (Például lehetséges az étert egyetlen lépésben átküldeni egy másik blokkláncra, és közben át is váltani másik, például USDT érmére.)

4. Lekötő platformok

Az érmék lekötésére, zárolására szolgáló platformok (staking, restaking) használatának kisbefektetői szempontból két fő értelme van.

- Le kell kötni – “stake”-elni kell – egyes kriptóérméket, ha valaki szavazni akar a mögöttes kriptovaluta-projekt kérdéseiről. (Hasonlóan ahhoz, amikor zárolják a részvényeket, ha a tulajdonos a társaság közgyűlésén szavazni kíván.)

- Számos, így lekötött érmére rendszeres, kamatszerű jövedelmet fizetnek. Ilyen az Ethereum-blokklánc ether érméje is.

A pénzügyi és programozói zsenik azután kitalálták, hogy a stake-elt érméket becsomagolják egy okosszerződésbe, ami által mégis forgathatóvá válik. (Hasonlóan ahhoz, mintha részvények helyett a zárolt részvényekre szóló letéti igazolásokat adnák-vennék.) Még egy lépéssel tovább menve ezek a letétiigazolás-szerű, forgalomképes termékek is kölcsönadhatók, és így DeFi-konstrukciókban fialtathatók.

Például:

- ETH: ether-érme,

- stETH: stake-elt ether,

- wstETH: “wrapped, staked ETH” – lekötött, de becsomagolt, így mégis forgalomképes ether.

- USDC/wrsETH LP: Egy olyan DEX likviditási pool, amelyben becsomagolt ether és dollárhoz kötött USDC stabilérme van.

- rETH, weETH, wrstETH, ezETH stb. stb. - különböző protokollok által be- és átcsomagolt, "kamatozó" ether-érmék.

A nagy piaci értékű, jelenleg 318 milliárd dollár kapitalizációjú ether különböző lekötött és újralekötött, átcsomagolt verzióinak létrehozására és kezelésére ma már egész iparág települt rá. (Ilyenek projektek a Lido, az Eigenlayer, a Kelp DAO, a Renzo, a StakeStone stb.) A lekötött ether hozama egyébként önmagában 3-4 százalék körül van, ami viszonylag stabil és kiszámítható, az újonnan kibocsátott érmékből (“inflációból”) származik.

5. Származékos tőzsdék

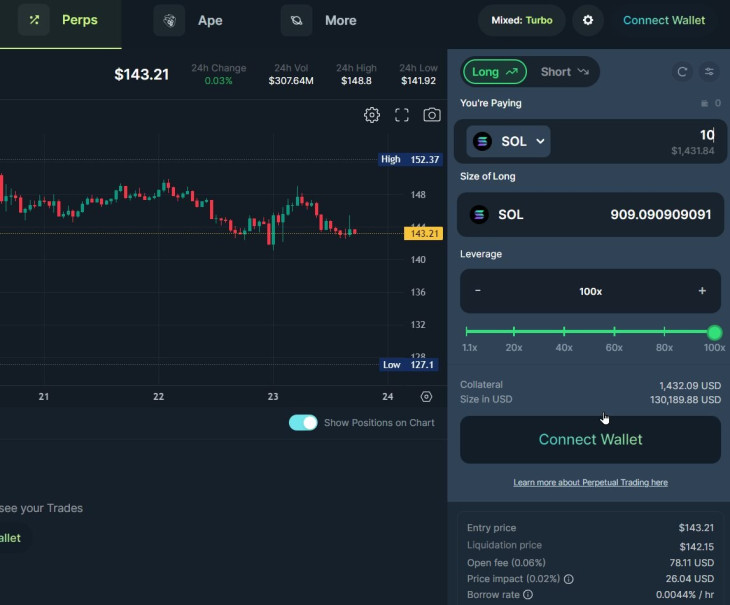

A kriptovaluták világában az úgynevezett perps (“perpetual futures”), folyamatos, azaz lejárat nélküli határidős eszköz használata terjedt el. Nagyon hasonlít a hagyományos pénzügyi világban használt futures, azaz határidős termékekhez, csak nincsen lejárata. Ugyanúgy letétbe kell helyezni valamilyen értéket ahhoz, hogy ilyen üzletet tudjunk kötni (“collateral”), és ugyanúgy értékesítik, kényszer-értékesítik, kényszerzárják a pozíciónkat abban a pillanatban, ha a fedezet nem elegendő a pozíciónk veszteségeinek kifzetéséhez.

A tőkeáttétel a minimálistól a több százszorosig is terjedhet, ami persze iszonyatos kockázatokkal jár együtt. Ezen kívül, mivel a határidős ügyleteknél gyakorlatilag kölcsönveszünk bizonyos eszközöket, (hogy a meglévő tőkénknél nagyobb eladási vagy vételi pozíciókat vállaljunk fel), ezen kölcsönvett eszközökre kamatokat kell fizetni. Ennek a finanszírozási kamatnak a nagysága szintén befolyásolja a pozíció megtérülését.

Ezt a tőkét itt is más befektetők adják kölcsön, hasonlókan a DEX-ek likviditás-tartályaihoz, ami szintén jó üzlet tud lenni. Éves szinten két számjegyű hozamok jellemzőek a jelenlegi, viszonylag élénk piacon. Másrészt pedig a pénzügyi világban köztudott, hogy a származékos ügyleteken a kisbefektetők 70-80-90 százaléka hosszabb távon csak veszíteni szokott. Ezt pedig az ügylet másik oldalán állók nyerik meg.

Hogy kik állnak az üzlet másik oldalán, az változó. A hagyományos pénzügyi világban például gyakran brókercégek, hedge fund-ok és más intézményi árjegyzők. A kriptóvilágban azonban a kisbefektető is lehet pénzkölcsönző a származékos platformokon, így ő is állhat a nyertes oldalon, és elérhet jelentős hozamokat.

Ilyen például a Solana blokkláncon a Jupiter nevű decentralizált tőzsde származékos szekciójának JLP nevezetű érméje, amely mögött egy kriptovalutákból álló kosár van, és oda folynak be annak kamatai. Némileg hasonlóan egy befektetési alaphoz és annak befektetési jegyeihez. (Ilyesfajta érmés tőkegyűjtési megoldást alkalmaznak más származékos tőzsdék is, például a GMX a GLP tokennel.) Ismertebb “perps” platformok a dYdX, a Hyperliquid, a GMX, de ebből is több tucatnyi létezik.

Megőrültek ezek? Patkányméreg a köbön

Ha kockázatos származékos üzletekről van szó, sok pénzügyi szakembernek fennakad a szeme, és világvégét jósol. Joggal, hiszen legkésőbb a Lehman-válság óta – amelynek kirobbanásáért ezek is nagyban felelősek voltak – tudhatjuk, mennyire kockázatos ez a befektetési forma. Ha meg a szuperkockázatos származékos üzleteket vegyítjük a hiperkockázatos kriptovalutákkal, mi lesz abból?

Ha Warren Buffett a kriptovalutákat úgy nevezte, hogy “patkányméreg a négyzeten”, akkor erre vajon mit mondana? Cián a köbön? Vagy a negyedik hatványon?

A kriptószektor Lehman-momentuma?

Az iparág szintjén, a származékos üzletek miatt közeleg vajon a kriptószektor Lehman-momentuma? Bizonyos szempontból megvolt ez a momentum már a 2022-es emlékezetes csődhullám idején, amikor a medvepiacon sorra dőltek be különböző kriptótőzsdék és más kriptós pénzügyi szolgáltatások. (A hullám 2022 tavaszán a Terra-rendszer összeomlásával kezdődött, majd novemberben az FTX csődjével kapott újabb hatalmas lökést.) Ettől még persze bármikor jöhet másik beomlás.

Fotó: Kriptodevizák és hazárd (Pixabay.com)

Egy másik szempontból nézve azonban, megvan ez a momentum minden közepes nagyságú kriptopiaci esésnél. Rendszeresen érkeznek olyan hírek, amikor például a bitcoin esik 5-10 százalékot egy-két nap alatt, hogy több száz millió vagy esetleg 1-2 milliárd dollárnyi származékos pozíciót is kényszerlikvidáltak rövid idő alatt. Mégis mindig újra kezdik, mert nemcsak a bukások, hanem a jobb időszakokban bekövetkező nyereségek is hasonlóan hatalmasak.

Hazárd a blokkláncon kisbefektetői szemmel

A Lehman-válságban, vagy a kilencvenes évek végének orosz válságában, vagy a svájci frank emlékezetes elengedése után voltak, akik elveszítettek házat, kocsit, nyaralót, sőt még ezután is adóssághegyet kaptak a nyakukba. Például mert olyan gyorsan estek az árfolyamok, hogy még időben kiszállni sem lehetett, és a felhalmozott tőkeáttételes veszteséget utána a brókercég vagy bank behajtotta rajtuk. Mint minden más tartozást.

Talán meglepő, de a kriptovaluta-üzletágban a blokkláncon a származékos üzleteken legalább nem lehet többet veszíteni, mint amit befektetünk. A szolgáltatók ugyanis azt sem tudják, melyik kontinensen lakik az ügyfél valójában, hála a névtelenségnek (VPN-ek, proxyk és “permissionless” – engedélyt nem igénylő – blokklánc-megoldások). (Ez a blokklánc-szolgáltatásokra vonatkozik, a centralizált kriptotőzsdékre vagy CEX-ekre – Binance, ByBit, OKX, Coinbase stb. – nem.)

Emiatt hitelt a blokkláncon csak megfelelő kriptófedezetre adnak, és nincsen semmiféle egyéni elbírálás. Származékos üzletet is meghatározott értékű kriptovaluta-letét mellett lehet nyitni. Az algoritmus, a számítógépes program intéz mindent, az üzlet megkötését és kényszerzárását egyaránt. Miután a piac 24 órán keresztül, a hét hét napján nyitva van, ritka – de nem lehetetlen –, hogy ne lehetne a piaci árú, pánik- vagy kényszermegbízásokat végrehajtani.

DeFi a Bitcoin-láncon?

A DeFi elsődleges “hazája” az Ethereum-blokklánc és az ezzel kompatibilis, illetve a rá épülő (második rétegű) blokkláncok. De megemlítendő, hogy – bár nem arra tervezték – a Bitcoin-blokkláncra alapozva is számos DeFi-megoldást fejlesztenek ma a programozók. Lehet, hogy a DeFi-világ a Bitcoint is meghódítja majd. (Ilyenek például: Rootstock, DeFiChain, BOB /Build on Bitcoin/, Bsquared Network /B²/, SatoshiVM stb.)

Érdemes még megemlíteni, hogy a DeFi-hez sorolják a blokkláncon létező biztosítási szektort is. Ennek két tipikus példája repülőgépek járatkésési biztosítása, és egyes DeFi-alkalmazások okosszerződéseinek hibáiból eredő károk (például Etherisc, Opencover). Ez is tőkeigényes üzletág, és itt is kaphat bevételt, aki mer befektetni.

Nehéz a portfólió nyilvántartása

A DeFi-s okosszerződések, lekötött tőkék a legtöbb Ethereum-kompatibilis pénztárcában nem is látszanak, csak a szabadon álló kriptoérmék. Ha valaki sokféle DeFi-okosszerződést kötött, ilyen konstrukciókat tart, akkor nem lesz könnyű ezeket áttekintenie. (Sőt, meg sem találják az örökösei a vagyonát, ha nem tudják, mely számlákon és milyen módszerekkel keressék.)

Saját nyilvántartást vezetni nagyon bonyolult lehet, de vannak erre jó megoldások, szoftverek. Ilyen például a DeBank vagy a Zerion rendszerek (Ethereum-kompatibilis blokkláncokra), vagy a Step Finance a Solana blokkláncon.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.