Bár tegnap még szép, 2-3 százalékos emelkedést hoztak össze a vezető amerikai indexek, ma Európában szerény pluszból szerény mínuszba fordultak a mutatók. A német, francia, brit indexek 0,1-0,3 százalékos mínuszban járnak, az amerikai határidős mutatók pedig 0,3-0,7 százalékkal vannak lejjebb.

A hangulatot rontotta Jerome Powell Fed-elnök beszéde, aki a további kamatemelések mellett foglalt állást, mégpedig mindaddig, amíg az inflációt nem sikerül érdemben csökkenteni. A piac ezt szigorú, héja hangvételű nyilatkozatnak értékelte. Ezen kívül egész héten a recesszió vagy legalábbis a gazdasági növekedés lassulásának esélyeit latolgatták a piacokon. A brit infláció pedig 40 éves csúcsra ért 9,0 százalékkal.

A varsói és a budapesti parketten azonban jobb a helyzet, az előbbi indexe 1,0, az utóbbi 0,8 százalékkal ment fel. Az OTP azonban 0,2, 0 Mol 0,3 százalékkal süllyed, a Richter húzza az indexet 1,8 százalékos erősödésével. A Telekom a tegnapi aukció után 1,3 százalékkal esik.

Csökkentették az OTP célárát

A forint ma alig változik tegnap estéhez képest, kissé erősödött, így 385 körül van az euró.

A Morgan Stanley csökkentette az OTP célárát az Equilor Befektetési Zrt. szerint. Az amerikai befektetési bank elemzői a korábbi 13 600 forintos célárukat 13 300 forintra vették vissza. Az ajánlásukon azonban nem változtattak, az továbbra is felülsúlyozás maradt.

Megvolt a Telekom-aukció, esik az ár

A Magyar Telekom bejelentette, hogy a keddi részvény-visszavásárlási aukción a korábban bejelentett maximális 14,6 milliárd forint értékben fogadott el eladási ajánlatokat. Így 34 242 485 darab törzsrészvényt vett 426 forint/darab átlagáron. Az elfogadott

legmagasabb ár 434 forint volt, itt “arányos allokációra került sor”. Ezzel a cég tulajdonában lévő saját részvények száma 80 020 024 darabra nőtt.

Az aukció után visszaállították a részvény kereskedését, de a papír fél százalékos mínuszban, 410 forinton végzett, és ma már csak 405. Pedig a részvény év elején a 440 forintot is megközelítette, igaz, nemrég volt 380 is. Az osztalékpapírnak aligha tett jót a magasra szökő hazai állampapír-hozam és a kisrészvényesekkel folytatott közgyűlési vita, a gyorsjelentése viszont jól sikerült. Lásd még:

Összeomlik-e a magyar lakáspiac?

A részvények hozama messze elmarad az előző évektől, az emelkedő kamatkörnyezetben pedig egyre többen írnak az ingatlanpiac várható gyengélkedéséről is – írja a KBC Equitas. Ebben az elméletben szerintük több bökkenő is van, többek között:

- Mivel magas az inflációs környezet, ezért a parlagon lévő pénz keresi a helyét, az ingatlanpiac pedig ebből a szempontból továbbra is alternatíva.

- Gyakran elhangzik, hogy a kamatemelkedés miatt a hitelek törlesztőrészleteinek növekedése komoly fékezőerővel bír majd. Csakhogy a potenciálisan milliós-tízmilliós ingatlanár-növekedés lehetősége és a pár tízezer forintos törlesztő-növekedés kockázata egymással nehezen összehasonlítható.

- A kamatkörnyezet az infláció figyelembevételével még most is kellően támogató (azaz negatívak a reálkamatok). Az adósságok erősen inflálódnak.

- Az utóbbi évek nagy lakásáremelkedése után a többség még ma is erre számít. A kisebb stagnálások/visszaesések során ezért komoly kereslet jelenhet meg, megtámasztva az árakat.

Letörnék az energiaárakat

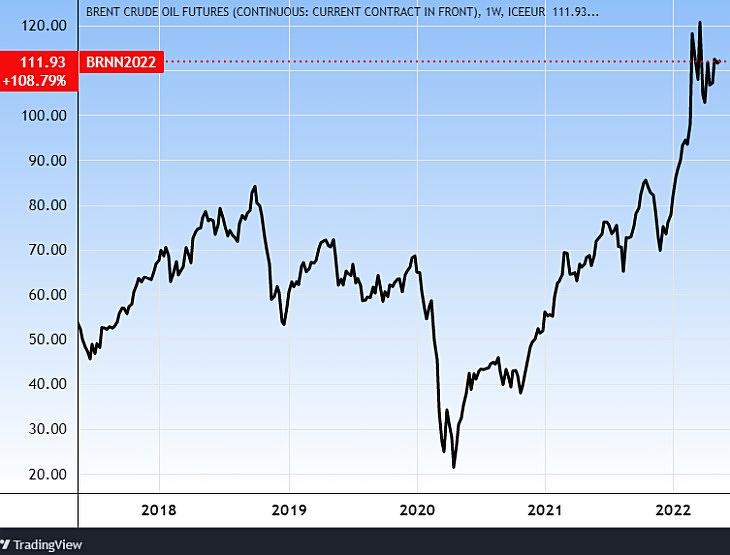

Az olaj ma ismét egy-másfél százalékos pluszban van, 111,50 a WTI és 113,50 a Brent. A földgáz kétnapos meredek áremelkedése viszont megállt. A venezuelai olajexport-korlátozások könnyítését tervezi az USA, ami Európában is több olajat jelenthet.

Olcsóbb szennyezési jogok törhetik le az energiaárakat az Erste Befektetési Zrt. szerint. Az EU ugyanis új széndioxid-kibocsátási kvótákat bocsáthat ki a piac stabilizálása érdekében. Ennek hatására a szennyezési jogok árának csökkenése várható, így Európában olcsóbbá válhat a fosszilis erőművek energiatermelése, ami támogatná az infláció elleni küzdelmet.

Tulajdonképpen már eldőlt a Twitter sorsa?

Elon Musk Tesla-vezér és a Twitter tanácsadói változatlanul hisznek a felvásárlás létrejöttében – írja az Equilor Befektetési Zrt. Bár Elon Musk nemrég kétségeket ébresztett az ügylettel kapcsolatban, egyre világosabbá válnak a részletek. Kedden egy 139 oldalas anyagot tettek közzé, ami Musk és a Twitter tanácsadói csapatainak együttműködésével jött létre.

Musk személyesen is aláírta, úgy, hogy a dokumentum tartalmazza a bejelentett, 54,2 dolláros részvényenkénti felvásárlási árat is. A finanszírozásban részt vevő bankok is biztosak benne, hogy a megállapodás szerint létre fog jönni a tranzakció.

A hatmilliárd dolláros hedge fund-bukás

A német Allianz biztosítói csoport egyik egysége bűnösnek vallotta magát csalásban, és beleegyezett, hogy 5,8 milliárd dollárt fizet, miután félrevezette a befektetőket a fedezeti alapok egy csoportja által jelentett kockázatról – írja a Bloomberg hírlevele. A szóban forgó alapok (hedge fund) globális piaci ingadozások miatt összeomlottak.

A kedden bejelentett megállapodással véget ért egy kínos epizód a német biztosítási óriás számára, amely beleegyezett, hogy az Értékpapír- és Tőzsdefelügyelettel kötött megállapodás részeként az Allianz Global Investors US nagy részét eladja. Eközben az összeomlott Structured Alpha fedezeti alapcsoport befektetési igazgatója börtönbe kerülhet.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Túszejtés vagy pénzmosás?

Túszejtés vagy pénzmosás?