Embert próbáló év volt a tavalyi, próbára tette a vagyonkezelő szakembereket. Fontos piacbefolyásoló események voltak, mint az orosz-ukrán háború, a “kriptótél” beköszönte, kínai hadgyakorlat Tajvannál, kötelezettség-szegési eljárás Magyarország ellen stb. – mondta Komm Tibor, az Eurizon Asset Management Hungary Zrt. elnök-vezérigazgatója. Az évet folyamatos hullámzás jellemezte, de rég láttunk olyan évet, amikor ennyire tartós medvepiac következett volna be. A 2020-as zuhanásból például nagyon hamar magához tértek a piacok.

Infláció és háború

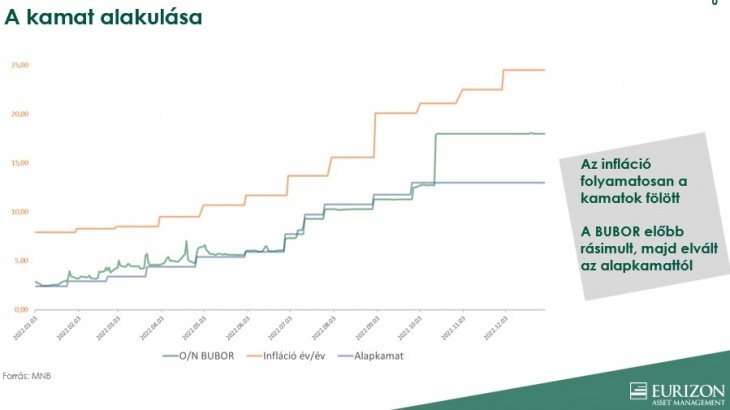

A két legfontosabb hatóerő azonban a háború és az infláció volt. Az inflációs várakozások változására reagált a leginkább a tőkepiac, miközben feszes volt a munkaerőpiac az USA-ban és Európában is. A munkaerőpiac ereje miatt látszott, hogy nem lesz egyhamar vége a kamatemelési ciklusnak, ami különösen nyomasztotta a részvénypiacokat.

Magyarországon a háborús konfliktus gyakorolt nagyobb hatást, de az infláció matt a kamatok is drasztikusan megemelkedtek. A forint szempontjából a 18 százalékos irányadó kamat elegendőnek látszik, októberi bevezetése óta a forint már nem gyengült tovább. Az euró rég nem látott alacsony áron forgott ma (386 forint körül).

Aki szemfüles, nem folyószámlát használ

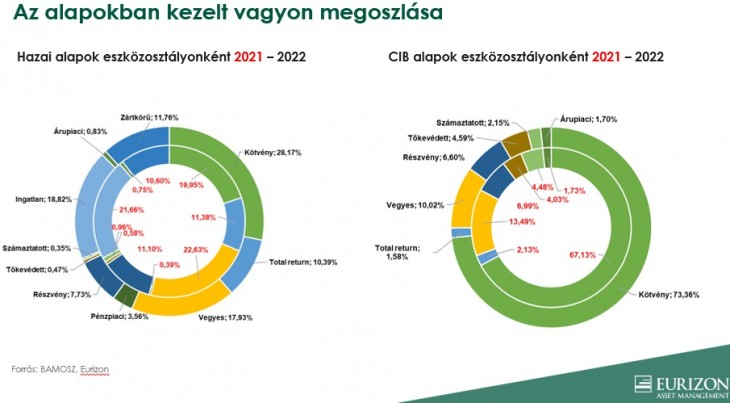

Az Eurizon által kezelt vagyon növekedése tavaly 8,4 százalék volt, piaci részesedése ezzel valamelyest csökkent, 6,11 százalékra. Ezzel a hatodik helyen áll az alapkezelők sorában.

A szemfüles ügyfelek a folyószámlákról a rövid kötvényalapokba terelték át a megtakarításaikat.

Megindult az átáramlás a lakossági állampapírokból a befektetési alapok felé a harmadik negyedévi statisztikai adatok szerint. Mint például a már nem valami jó hozamú “szuperállampapírból” – mondta Komm. Folyamatos a beáramlás a hazai befektetési alapokba. De kíváncsiak, hogy a magyar lakosság nettó megtakarításai idén is emelkedni fognak-e.

A kötvényalapokat és a tőkevédett alapokat keresik

A kötvényalapok voltak tavaly a tőkebeáramlás nyertesei, főleg miután a korábban szinte elfelejtett pénzpiaci alapokból is rövid kötvényalapok lettek. Most újra pozitív hozamot tudnak hozni ezek az alapok, ami látszik a tőkebeáramláson is.

A tőkevédett származtatott alapok is újra vonzó befektetési termékké váltak, és 2022-ben egyedül az Eurizon bocsátott ki ilyeneket újonnan. Ilyen magas hozamkörnyezetben könnyebb az ügyfelek számára olyan feltételeket kínálni, amivel a részvénypiac hozamból is részesedést tudnak elérni – mondta Komm.

Vevők a minimumhozamra

A CIB 30 Tőkevédett alap ősszel 30 százalékos minimumkupont (minimális hozamot) is kínált a részvényektől függő pluszhozam mellett. Emiatt nagy népszerűségnek örvendett az ügyfelek körében. Most hasonló sorozatok kibocsátását tervezik. (A CIB 30 Tőkevédett minimális EHM-je 9,03, a maximális 14,29 százalék volt – a szerk.)

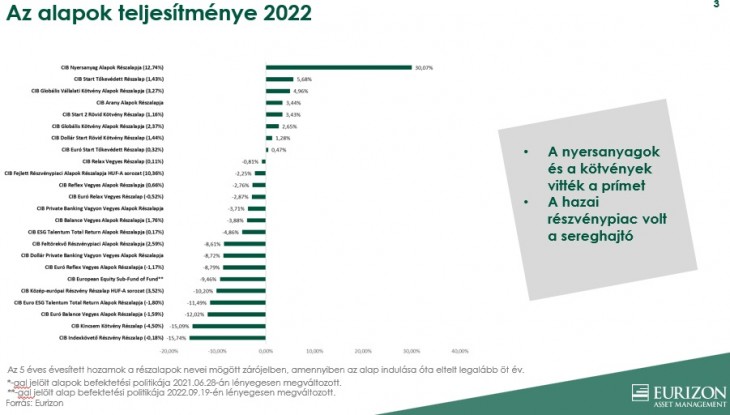

Az alapok hozama egyébként nagyobb részt negatív volt a tavalyi viharos évben. Jellemzően a dollárban elszámolt és az árupaci sorozatok értek el számottevő pozitív teljesítményt.

Hol van már a TINA?

A 2020-2021-es fellendülés nagy sztorija, a TINA ideje lejárt, már csak emlék volt 2022-ben, mosolyogva gondolunk vissza rá. (TINA=there is no alternative, azaz nincs más alternatíva /mint a részvénybefektetés/.) Ez volt az a kellemes időszak, amikor a negatív kötvénypiaci reálhozam húzta a kockázatos befektetéseke. Most pont ellentétes előjellel történnek a dolgok – mondta el Hajdu Egon befektetési igazgató.

A TINA idején a tőkepiacokon emelkedtek az árak, nem a boltokban. Nem látszott más alternatíva a negatív reálkamat miatt, mint a részvények. Ma már kimondható, hogy buborék fújódott.

Lefagyott arcunkról a mosoly

Ehhez képest 2022-ben mindenkinek lefagyott arcáról a mosoly. Hirtelen megjelent az infláció a reálgazdaságban, és 40 éve nem látott csúcsok dőltek meg, miközben a tőkepiac gödörbe ért.

Még inkább rontotta a piaci hangulatot, hogy nem lehetett tudni, mikor lesz a kamatemelési ciklus vége. Most a várakozások öt százalék körüli amerikai kamatcsúcsot várnak. Amíg ezt nem tudta a piac, addig még nagyobb volt a bizonytalanság, a volatilitás a kötvénypiacon. Az utóbbi időben azonban sokat javult a piacok hangulata, leginkább a legutóbbi kedvező inflációs adatok óta.

Mi várható 2023-ban?

A buborékok már kipukkadtak 2022-ben, elérkeztünk oda, hogy a fundamentumok számítanak. A fejlett gazdaságok túllehetnek az inflációs csúcson, az inflációt tápláló tényezők visszaszorulóban, a pénzromlás így csökkenhet. (Ilyen tényezők például az energia- és üzemanyagárak, az ellátási láncok zavarai, a szállítási költségek.) Kínában ráadásul negatív a termelői árindex, azaz a magas inflációjú fejlett világ deflációt importál a kínai termékeken keresztül.

Ami viszont rossz hír, hogy a munkaerőpiac továbbra is feszes, a bérek növekedése még mindig jelentős. Minden pozitív inflációs várakozás ellenére a Fed és az EKB is megléphet idén még pár kamatemelést, és az idén még valószínűleg nem fognak kamatot csökkenteni – mondta Hajdu.

A TINÁ-tól a TARÁ-ig

Az előretekintő reálkamat továbbra is pozitív, így ha a negatív reálkamatok idejét TINA-nak hívtuk, akkor a mostani a TARA lehetne. Azaz “there are reasonable alternatives”, vagyis vannak más ésszerű befektetési alternatívák is.

A TARA a pozitív kötvénypiaci reálhozamok eredménye, és első ránézésre nem sok jót ígér a részvények számára. Ám a nagy kérdés, hogy a gazdaságok fognak-e növekedni, lesz-e recesszió, a jegybankok hogyan mozgatják majd a piacokat.

Mi abba a táborba tartozunk, amely a lágy landolást (soft landing) tartja a legvalószínűbb szcenáriónak – mondta Hajdu.

A recesszió a legnagyobb veszély

Ha azonban valóban recessziót mutatnak majd a számok, az jelentős részvénypiaci esést okozhat, amint az a múltban is számos alkalommal megtörtént.

A recesszió tűnik a legnagyobb kihívásnak az idén, de különböző régiókban különböző a kockázata. A Fed legutóbbi 11 darab szigorítási ciklusából nyolc után recesszió következett be. A munkaerőpiac viszont még a jelét sem mutatja annak, hogy recesszió jönne az USA-ban.

Az EU-ban az olajár, a gázár csökkenése is nagyban hozzájárul, hogy a gazdasági kilátások sokat javultak. Ebben van szerencsefaktor is, mint az időjárás, de tudatos cselekvés is kellett hozzá. (A cseppfolyósföldgáz-terminálok gyors üzembe helyezése – a szerk.). Látványosan javulnak Európában a hangulati indexek is.

Kell a siker a kínai vezetésnek

Kína miatt is sokat javult a hangulat, amely a siralmasnak számító 2022 után 2023-ban sokat növekedhet. A kínai vezetésnek szüksége van a gazdasági sikerekre, például az életkörülmények javítására. A gazdasági növekedés fontos célja lesz a kínai vezetésnek.

A fogyasztás hosszú távon az egész feltörekvő térségben a fejlődés motorja lehet.

Érdemes részvényeket vásárolni?

A buborék már leeresztett, az értékeltségek már jók, érdemes lehet részvénybefektetésekben gondolkodni – mondja Hajdu Egon. De óvatosan és jól megválogatva, mert egyes régiók, mint az USA viszont még mindig túlértékeltek a sok éves átlaghoz képest. Az IT-szektor is drága, a value (értékalapú) szektorok és az ehhez hasonló régiók viszont rendszerint jó értékeltséggel rendelkeznek.

Az EPS-várakozások mindenütt pozitívak, annak ellenére, hogy a piaci szakemberek többsége recessziót áraz. (EPS: Egy részvényre jutó eredmény.) A makro- és a mikroszint között tehát furcsa ellentmondás van. Az USA-ban különösen, ez az ország minden szempontból kissé túlértékeltnek látszik.

Az USA-t választanánk részvénybefektetésre a legkevésbé – hangzott el.

Még dühöng a peszimizmus

A részvénypiacok 2023-ban jelentős ellenszéllel néznek majd szembe, csökkenő, de magas kamatok, gyenge növekedés, pozitív reálhozam várható. Így is érdekes lehet a részvénypiacon aktívnak maradni, miközben a kötvénypiactól is jó teljesítményt várnak.

A befektetők hangulata, amely erősen tudja mozgatni az árfolyamokat, nagyon pesszimista (bearish). Az invesztorok alulpozícionáltak, a negatív forgatókönyveknek adnak nagyobb esélyt. Így könnyen jöhetnek gyors hangulatváltozások és ralik az idén. Sok azonban a kockázat is, amelyek többsége negatív irányba mutat.

Meg lehet-e verni az államkötvényeket?

Mi fogja tudni megverni az állampapírokat? A Prémium államkötvények kamata most magas, de a rövid futamidejű állampapíroké is. Ha a soft landing valósul meg, akkor a részvénypiaci befektetések segítségével egy vegyes alap hozama versenyre kelhet az állampapírokéval – mondta el Komm Tibor.

Az egyhetes MNB-kötvény húzza a többit

Az egyhetes MNB-kötvények 18 százalékos hozama jelenleg verhetetlen. Már régen nem bocsátott ki az MNB ilyet, de az Eurizonnál arra jutottak, hogy ezeket nem lehet állampapíroknak besorolni. Normál banki kötvénynek sorolját be, amely jó hozamú likviditási termék, amelyből tíz százalékot tehetnek egy alapba. Kérdés, meddig marad ilyen magasan ez a hozam.

A kötvény magával húzza a többi rövid futamidejű kötvényt is a piacon, például a diszkont kincstárjegyeket. Összeérnek a hozamok – hangzott el. Van olyan szint, ahol jobban érdemes megvenni a három hónapos diszkont kincstárjegyeket.

Átnevezik a CIB-alapokat

Komm Tibor nem gondolja, hogy az inflációt az év végére egy számjegyűre sikerülne csökkenteni, de nem is zárja ki. A magas kamatok például nyilván fogyasztás-visszafogó hatást váltanak ki, aminek lehetnek ilyen következményei.

- Lassan két éve váltottunk nevet, most az általuk kezelt termékekben is megjelenik a cég új elnevezése. Eddig CIB-alapokat kezeltünk, ezentúl Eurizon névre fognak hallgatni a termékeik. Az első félévben ez a folyamat várhatóan lezajlik, de az alapok működésében nem jelent változást – mondta Komm Tibor elnök-vezérigazgató.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Szerinte az ukrán elnök közel van ahhoz, hogy beismerje: politikai célból nem indítja újra a Barátság kőolajvezetéket.

Szerinte az ukrán elnök közel van ahhoz, hogy beismerje: politikai célból nem indítja újra a Barátság kőolajvezetéket.