– Nemrég jelentették be, hogy a Concorde Alapkezelő felkerült a Norvég Állami Nyugdíjalap kezelőinek a listájára. (Erről itt tudósítottunk.) Ez már konkrét vagyonkezelési megbízást is jelent vagy csak egy várakozólista, ahonnét majd valamikor talán előre lehet lépni a tettek mezejére?

Szabó László: Konkrét vagyonkezelési megbízást jelent, egy konkrét portfólió felett gyakoroljuk a vagyonkezelési jogosítványokat.

– Mekkora ez a portfólió?

Sz. L.: Szívesen mondanék egy számot, de ez szigorú üzleti titok. Annyit mondhatok, mint amennyit a 2009-es sajtótájékoztatón, amikor kérdezték, meddig tart a fellendülés, a medvepiaci rali. Elmondtam, hogy kis medve után kicsi, nagy medve után nagy piszok marad, azaz nagy fellendülés következik. Ez is hasonló dolog. (A medve a hosszan tartó tőzsdei áresések jelképe. A norvég alap vagyona 850 milliárd dollár körül mozog – a szerk.)

– Nyilván ez megkönnyíti más nemzetközi vagyonkezelési megbízások elnyerését is, mégis milyenekét, milyen megbízókkal állnak még tárgyalásban? A Máltán nemrég létrehozott alapokban van már valódi ügyféltőke vagy csak az alapítók vagyona van benne?

Sz. L.: A máltai alapoknak majd csak 4-5 év múlva lesz olyan track recordjuk (visszamenőleges teljesítményük), amely alapján szóba jöhetnek komolyabb befektetők. De egyébként tárgyalásban vagyunk különböző külföldi szereplőkkel, akiktől megbízásokat kaphatunk.

– A magyarországi vagyonkezelési teljesítménnyel foglalkoznak a külföldiek?

Sz. L.: Az, hogy a magyarországi vagyonkezelési piacon mit csinálsz, nem érdekli őket. Nagyon pici ez a piac, nagyon unikális. Az, hogy a nemzetközi tőkepiacokon piacokon hogyan keresel pénzt, , már igen. A mi abszolút hozamú alapjaink teljesítménye nagyrészt globális, nemzetközi befektetési döntések és folyamatok eredménye, ezt könnyen be tudjuk nekik mutatni és jól meg is értik, mit miért csinálunk.

Sz. L.: Nem, ezt számításba tudják venni. Ma már a kamatkülönbözet is olyan pici a forint és a külföldi devizák között, hogy ez nem sokat számít.

– Van valamilyen világrangsor, objektív mérce a befektetési alapok világában, ahol jegyzik a Concorde Alapkezelőt is?

Sz. L.: A legtöbb szereplő, megbízó saját értékelési módszereket alkalmaz. A befektetési alapok teljesítménye könnyen számszerűsíthető, értékelhető, elemezhető. A nagyobb szereplők persze megengedhetik maguknak az is, hogy saját kérdéseket tegyenek fel, konkrét információkat kapjanak a vagyonkezelő gondolkodásmódjáról.

– A GIPS nemzetközi szabványt használják teljesítmény-mérésre?

Sz. L.: A GIPS leírja azokat a nemzetközi sztenderdeket, amelyeken alapulnak ezek az értékelési módszerek. A többi összehasonlítás is a GIPS-t használja, lehet, hogy nem minden részletében, de a józan észnek megfelelően főbb vonalaiban. A vagyonkezelési teljesítmények mérése mindig GIPS-konform.

– Vissza a medvékhez, most egy medvepiaci rali csúcsa körül vagyunk vagy egy igazi hossz közepén?

Sz. L.: Attól függ, sok eszközosztályt követek abszolút hozamú vagyonkezelőként, nem csak egyet.

– A részvénypiacokon?

Sz. L.: A nemzetközi részvénypiacokon őrült nagy buborékról nem lehet beszélni. Nem olcsók a piacok, de nem is borzasztóan drágák. Egy ilyen kamatszint mellett ezek az árazások, ha nem is vonzók, de méltányolhatók.

Az árupiacokon megint nem érzek buborékot, de a devizapiacokon sem, ahol néhány fejlődő piaci deviza árfolyama, amely nagy sztár volt, kipukkadt. Ha valahol nagy túlértékeltséget kellene megneveznem, azok a kötvénypiacok, nyilván a jegybankok speciális kamatpolitikája miatt. Tehát ha buborékot, lufit keres az ember, akkor leginkább a kötvények óvodai csoportjába menjen, mert ott fújnak ilyeneket.

– A részvény- és kötvénypiaci fellendülést egyaránt szokták azzal magyarázni, hogy egyes jegybankok, az amerikai, a japán nyomják a pénzt, öntik a gazdaságba. Van ugyan szó ennek visszafogásáról, a taperingről, de az még mindig csak csökkentés, nem leállás. Addig fognak menni tovább az árfolyamok, amíg megy a pénznyomtatás is? Ha még három évig megy legalább havi pár tízmilliárd dollár az amerikai gazdaságba, akkor még három évig marad hossz?

Sz. L.: Szerintem a tapering az év végéig befejeződik. Az amerikai gazdaság fejlődik, a munkaerőpiac egyre feszesebbé válik, a FED a munkaerőpiacra vonatkozó feltételt is kivette a feltételek közül, mert hamarabb bekövetkezett az a szint, amelynél az egészet le akarták fújni. Év végéig befejeződik a jegybanki eszközvásárlás és a kamatok normalizációja is egy-két év múlva bekövetkezik.

– Nem lehet, hogy most Európa kezd valami hasonlóba, például a túl alacsony infláció vagy a túl gyenge euró miatt?

Sz. L.: Úgy látom, hogy az EU kereskedelmi mérlege soha nem volt olyan jó, mint most, tehát az euró árfolyam az exportot nem akasztja meg.. Az árfolyam stabil, az egy évvel ezelőttihez képest talán két százalékot erősödött, ez annyira nem nagy dolog. A vállalatok tudnak exportálni gond nélkül, az exportszektor nem szenved.---- Megvédik-e nekünk a forintot? ----

– Mi kellene ahhoz, hogy Magyarországon alapvetően változzon meg a jelenlegi alacsony kamatszint? Csak valami váratlan esemény, egy fekete hattyú válthatja ki vagy szerves folyamatok eredményeként is emelkedhet jelentős mértékben?

Sz. L.: A váratlan eseményeket sohasem zárhatjuk ki, az, hogy nagy ritkán megölnek a budapesti éjszakában valakit , nem akadályoz meg bennünket abban, hogy elmenjünk szórakozni. Ha beüt valamilyen ménkű, akkor arra a jegybanknak majd persze reagálnia kell, de ennek nem lehet már most alárendelni a monetáris politikát.

– Valamilyen szerves folyamat, például inflációs nyomás, a gazdaság túlpörgésének veszélye?

Sz. L.: Most nem úgy néz ki; a jelenlegi kamat inflatorikus szempontból nem probléma, nagy pörgés nincs. Azt is el tudom egyébként képzelni, hogy a jegybankelnök negatív reálkamattal is jól érezné magát. Sőt, igazából azzal érezné jól magát.

– Lehet, hogy már negatív a reálkamat?

Sz. L.: Lehetséges, hogy lassan belecsúszunk a negatív reálkamatba, de ez a jegybankot szerintem egyáltalán nem zavarja. Ahogy sehol a világon nem zavarja a jegybankokat, sőt ez volt a céljuk.

– Különböző jelek mutatnak arra, hogy az idei költségvetés nem lesz tartható. Mennyire veszélyes ez?

Sz. L.: Nem vagyok egy makroszakember, de úgy látom, bárcsak korábban ilyen költségvetési évek lettek volna. Sok mindenért lehet kritizálni a kormányt, de fiskális szempontból nagyon kemény volt, kicsit leegyszerűsítve: sokaktól elvette a lóvét. Minden retorika ellenére kemény megszorításokat hajtott végre, rengeteg társadalmi rétegtől vett el pénzt a költségvetési egyenleg tartása érdekében. Az elmúlt húsz év költségvetési politikáihoz képest ez az év választási évként egészen elviselhető.

– A költségvetés tehát stabil, inflációs veszély nincs, de lesz-e növekedés?

Sz. L.: Az alacsony kamatok számítanak, az alacsony bázis is számít, a világgazdaság is magára találhat. Ugyanakkor a piaci szereplők oldaláról jelentkező bizalmatlanság a nagy kérdés, amely szemmel látható és érzékelhető. Hogy ezeknek az eredője mi lesz, azt nem tudom, szerintem kis pozitív növekedés várható. De nagyon nagyot nem is vár senki.

– A forinttól mit várunk, várunk-e tőle nagyobb mozgásokat, jelentős erősödést vagy gyengülést?

Sz. L.: Egy devizapiacon szerintem minden elképzelhető, így találgatni nincs értelme. Inkább azt érdemes végiggondolni, hogy mi az, amit a kormányzat optimálisnak tart, még ha nem is tudják száz százalékig kontrollálni a devizapiaci folyamatokat.

Azt gondolom, hogy a kormány a 300 forintnál drágább eurót optimálisnak tartja, sőt még egy kis további forintgyengülés sem veri ki nála a biztosítékot. Így olyan intézkedéseket, amelyek erősítenék a forintot, nem várok. Ettől függetlenül erősödhet a forint, de a kormány szerintem nem fog semmit tenni ennek érdekében.

Sz. L.: Igen, ezt már sokan csinálják is. Egyébként hosszabb távon én is gyengébb forintot várok, de rövid távon erősödhet is. Már annyira mindenki temeti a forintot, hogy ahogy a piacokon lenni szokott, az ellenkezője könnyen bekövetkezhet. (Az interjú 310 forint körüli árfolyamnál készült – a szerk.)

– Ha marad a jelenlegi alacsony kamat, akkor nyilván maradhat a mostani tőkebeáramlás a befektetési alapokba is. Milyen típusú alapokba? Azokba, amelyekbe eddig vagy lesz változás?

Sz. L.: Ebben az alacsony hozamkörnyezetben sejthető, hogy a pénzpiaci és a rövid kötvényalapok nem tudnak csodákat tenni. A nagy kérdés, hogyan reagálnak erre a befektetők, visszamennek-e bankbetétbe vagy pedig elkezdenek egy kicsit diverzifikálni, nagyobb kockázatot vállalva. Szerintem ennek a kettőnek az egyvelege lesz jellemző.

– Miért mennének betétbe?

Sz. L.: Mert nehéz lesz jól teljesíteniük az alapoknak ilyen kamatkörnyezetben, és mert sokan többre számítottak. Ők várhatóan csalódásnak élik majd meg ezt. Más esetleg azt mondja majd, nem olyan rossz dolog ez az alaposdi, nem kell ettől félni és elkezd egy kicsit diverzifikálni. A kettő kombinációját várom.

– Az állampapírok elszívó hatása nő majd a lakosságnak kínált magas változó kamatok miatt?

Sz. L.: Igen, nőni fog, ugyanakkor nem hiszem, hogy ez a kettős kamatrendszer sokáig fenn tud majd maradni. Mármint a lényegesen eltérő kamatszint az intézmények és a lakosság számára nyújtott kamatok között.

– Elképzelhető, hogy valamilyen mostanában nem túl népszerű alapfajta előretör? Ingatlanalapok, részvényalapok talán?

Sz. L.: Érdekes az a fajta alapok alapja, amelyet mi kezdtünk el az abszolút hozamú alapjainkat koncentráló Hold Alappal, két-három éve. Népszerű kategória lett, nem véletlenül, ez egy diverzifikált fajta, az abszolút hozamú alapok menedzselt kockázatát is tovább teríti. Az abszolút hozamú alapok népszerűek, ennek révén egyre több van belőlük, többen bontogatják a szárnyaikat.

A részvényalapok terén is elképzelhető némi visszarendeződés, hiszen ezek a korábbi, a kilencvenes évekbeli reálértéküknek mindössze öt százalékát teszik csak ki manapság.---- Nem estünk át a ló túlsó oldalára ----

– Nem viszik majd túlzásba, ha rákapnak? A befektetők néha átesnek a ló túlsó oldalára, rossz döntéseket hoznak…

Sz. L.: Nem, néha nagyon is racionálisak. Például az abszolút hozamú alapok közül sem mindegyiket keresik, csak azokat, amelyeknél a jó hozam alacsony szórással párosult. Akik nagy teljesítményt értek el, de őrült nagy árfolyammozgásokkal, azok kevesebb pénzt vonzottak. Akik pedig nem teljesítettek jól, azok teljesen lemaradtak a tőkevonzásban.

– A befektetők figyelik valahol a hozamszórás-adatokat? Vagy csak ösztönösen érzik, hogy az alapjaik árfolyama mennyire ingadozik?

Sz. L.: Az alapokba áramló pénz mögött nagyon nagy mértékben a privátbankok állnak, szofisztikált privátbankárok, akik valamennyire vezetik az ügyfelek kezét. Számos ilyen privátbankárral találkozom rendszeresen, és ők nagyon jól ismerik az alapokat, nagyon jó kérdéseket tesznek fel. A tőkebeáramlás nagy része nekik köszönhető az alapokban.

– És az ingatlanalapok?

Sz. L.: Az alacsony kamatszint az ingatlanokat is felértékeli, bár nekünk nincs ingatlanalapunk és vélhetően nem is lesz. Azontúl, hogy nem értünk hozzá, transzparencia problémák is rendszeresen felbukkannak. Nem könnyű dolog alapvetően illikvid, nehezen árazható eszközökből likvid, valós napi nettó eszközértékkel bíró terméket csinálni.

– Valamilyen jó sztori az utóbbi időben a részvénypiacokon?

Sz. L.: Én az utóbbi időben eléggé takarékra állítottam a saját befektetéseimet. A piacot nem tartom annyira drágának, hogy shortoljam, nem tartom annyira olcsónak, hogy nagyon megvegyem. Várom, hogy kialakuljon olyan szituáció, amely akár az egyik, akár a másik oldalon jó belépési szint lehet.

– Akkor sok a likvid eszköz az alapban?

– Milyen érzés díjakat nyerni, az Év Alapkezelőjének lenni?

Sz. L.: Hazudnék, ha azt mondanám, hogy nem jó. Jó lelkiismerettel vettük át év elején az Euromoney kitüntetéseit vagy pár napja a Privátbankártól is az elnyert díjakat, mert minősítésük egybeesik az ügyfelek véleményével. A Norvég Nyugdíjalap (Közép-Európában egyedüliként) belénk helyezte a bizalmát és a hazai alap vásárlók is kitüntetnek bennünket megtakarításaikkal.

A különböző befektetésialap-kategóriák közül a részvények, a hosszú kötvények és az abszolút hozamú alapok területén van az alapkezőknek nagy mozgástérük. Mind a három kategóriában a Concorde Alapkezelő menedzselte a díjnyertes alapot. Nagyon jó érzés, hogy eredményeink nem korlátozódnak egyetlen eszközosztályra. Kialakult egy jó kis csapat, komoly külföldi megbízók tekintenek bennünket partnernek.

– Hogy lehet, hogy a fiatal tehetségek nem mennek el egy sokkal nagyobb alapkezelőhöz vezető pozícióba?

Sz. L.: A Concorde Alapkezelőnél ha egy ifjú kolléga a stratégiai döntéshozó tulajdonosokhoz akar fordulni ötleteivel vagy problémáival akkor 10-15 métert kell leküzdenie, fedett helyen, sík terepen. Ez általában sikerülni szokott. Versenytársaink többségénél nem tudom megmondani, kit is kellene megszólítania, ha a szolgálati út megengedné...

Az, hogy itt a menedzsment a fő tulajdonos, jelentős mozgásteret ad. A kompenzáció alapja az egyéni teljesítmény. Aki jól teljesít, az rendesen meg van fizetve, csak a teljesítmény számít, csak az szab határt. Másutt esetleg nem kereshetne többet a saját főnökénél, osztályvezetőjénél, vagy nem kapna bónuszt, mert egy másik vállalati terület jelentős veszteségeket szenvedett.

Ez persze nem atomfizika, de sok szereplőnél mégsem így működik. Ez a dolog anyagi része. Az intellektuális oldal legalább ennyire fontos. Ha egy csapatban a tehetséges, motivált emberek száma eléri a kritikus tömeget, ott tapasztalatom szerint élvezetes dolgozni. Azokkal ez emberekkel pedig, akik szórakozni járnak be a munkahelyükre, nagyon nehéz versenyezni.

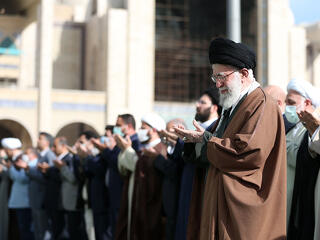

Ali Hámenei utódjáról állítólag már döntés született.

Ali Hámenei utódjáról állítólag már döntés született.