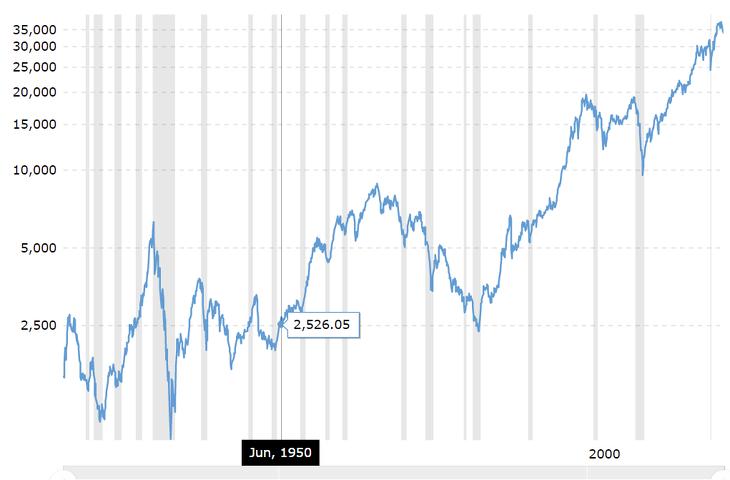

Képzeld el, mi lenne, ha egy napsütéses tavaszi napon azzal hívnának fel, hogy 13 ezer dollárt örököltél egy távoli rokonodtól. Nem, nem kérnék el a pin-kódodat, és arra se próbálnának rávenni, hogy utalj át egy libériai bankszámlára 500 dollárt, hogy fedezze a transzferköltségeit. A történet minden részlete igaz lenne, később pedig az is kiderülne, hogy a titkos jótevő még 1950-ben félretett ezer dollárt amerikai állampapírokba, ami mára több mint 13-szor annyit ér. Nyilván örülni fogsz az összegnek, pedig akár dühös is lehetnél: ha ugyanis a kezdeti ezrest a drága rokon egy jól diverzifikált részvényportfólióba fektette volna inkább, akkor most cirka 1 millió dollárral lennél gazdagabb.

Tény, hogy a 13 ezer dollár is szép kis summa a semmiből, de azért a nyolcvanszoros hozamkülönbség mellett nem lehet csak úgy szó nélkül elmenni. Szerencsére sok közgazdász nem is ment, próbáltak magyarázatot találni a jelenségre. De az eredmény talán még inkább sokkoló: a múltbeli adatok alapján kijelenthetjük, hogy nem csupán a hozam volt magasabb a részvények esetében, de reálértéken még a szórásuk, azaz a kockázatuk Is kisebb volt 20 év távlatában az állampapírokkal szemben. Lefordítva ez azt jelenti, hogy egy kockázatkerülő embernek ilyen távlatban inkább részvényportfóliót kellett volna tartania, mivel kisebb volt a hozam kilengése – jobb, ha ezt a felismerést megtartod magadnak, de a nagyszüleidnek a világ minden kincséért se mondd el, ha jót akarsz nekik.

Ez a felismerés a lehető legtávolabb áll attól, amit az emberek többsége gondolna. Mégis, hogy lehetséges ez? A kulcs az infláció. Az állampapírok általában fix hozamot biztosítanak, nem pedig a pénzromlás üteméhez kötöttek. Egy váratlan gazdasági sokk vagy egy háború utáni elszálló infláció olyan játszi könnyedséggel emészti fel a hozamot a kötvényeknél, ahogy az eldobott csikk lobbanta lángra a kiszáradt tarlót. Ezzel szemben a részvények árai kezdetben szintén bezuhannak, de később jó eséllyel kapaszkodhatnak vissza az eredeti reálértékük szintjére. Ha ennyire jó befektetés részvényeket tartani akkor, hogy lehet az, hogy a magyar lakosság befektetéseiben a részvénysúly alig 3-4 százalék?

Az egyik legfontosabb ok, hogy – a relatív alacsony bérek miatt – a magyar családok „büszkélkedhetnek” az egyik legszerényebb megtakarítási képességgel az unión belül. A vagyonuk legnagyobb része ráadásul ingatlanban áll, így nem is igazán téma, hogy mibe fektessenek, mert nem nagyon van mit. Más a helyzet a privátbanki ügyfelekkel: döntő többségük elsőgenerációs vállalkozó, a Budapesti Értéktőzsde pedig – összevetve az amerikai vagy nyugat-európai tőkepiacokkal – még kisgyerekcipőben jár. Így aztán nem tudott kialakulni egy generációkon átívelő szemlélet a portfóliókban, ahol a részvények apáról fiúra szállnak. A magyar leggazdagabbak esetében további fontos indok a túlzott kockázatkerülés is, amiért ódzkodnak a részvényektől.

Az sem szerencsés momentum, hogy a tőzsde lényegében a kaszinó szinonimájaként forog a köztudatban. Pedig – ahogy a fenti példából is látható – a legjobb megtakarítási forma hosszú távra. HOSSZÚ TÁVRA, mivel a fenti következtetés kizárólag hosszú távra érvényes. Ha csak néhány évre szeretnél csak befektetni, akkor jóval nagyobb kockázattal számolhatsz, mint a kötvények esetén. Távlati céloknál – jellemzően nyugdíjmegtakarításnál – azonban ne félj a részvényektől: a jóval nagyobb várható hozam mellett még a kockázat is kisebb lesz. És tényleg ne mesélj erről a nagyszüleidnek – de a barátaidnak és a gyerekeidnek mindenképp…

(A szerző az iPrivate Banking Zrt. befektetési igazgatója)

Az OTP-árfolyam több mint 1000 forinttal csökkent.

Az OTP-árfolyam több mint 1000 forinttal csökkent.