Jelenleg, azaz hétfő estig az inflációkövető Prémium Állampapírok (PMÁP), a kisbefektetők által leginkább keresett államkötvények az öt éves sorozatnál 14,75 százalékot fizetnek, a nyolc éves verzió esetében pedig 15,50-öt. (A 2028/L, illetve a 2031/I.)

A múlt héten bejelentették, hogy augusztus 1-től “új konstrukciójú” kötvényeket bocsátanak ki 14,75 százalékos induló kamattal és tíz éves futamidővel, 2033/I jelzéssel. Az öt éves papír pedig megszűnik.

Mi változik?

A kötvény azonban lényegében nem új, működése megegyezik a régivel, csak pár lényeges paramétert megváltoztattak.

- A futamidőt, amely megnő "tíz" (valójában 9,5) évre.

- A kötvények ugyanúgy az éves átlagos inflációt fizetik, mint eddig, csak az efelett adott kamatprémium csökken, 1,00-ről 0,25 százalékpontra.

Fél százalékponttal alacsonyabb a kamat

Úgy is összefoglalhatjuk, hogy a

- kamat = tavalyi éves átlagos infláció + kamatprémium

képlet így néz ki:

- A régi, kb. nyolc éves kötvény: 14,50 + 1,00 = 15,50 százalék induló kamat.

- Az új, 9,5 éves kötvény: 14,50 + 0,25 = 14,75 százalék induló kamat.

A 2033/I első kamatperiódusa 2024. január 20-ig tart majd, utána lép be a 2023-as éves átlagos infláció a képletbe, amelynek nagyságát még nem ismerjük, de erre még visszatérünk.

Az eladhatóság sem változik

Lényeges körülmény minden értékpapírnál, hogy hogyan lehet eladni. Ez nem változik, két, a hivatalos közleményekből idézett mondatban összefoglalható:

- “A Prémium Magyar Állampapírt a Kibocsátó lejárat előtt nem váltja vissza.”

- “A Forgalmazók napi vételi árfolyamot jegyeznek a Prémium Magyar Állampapírra.”

Tehát nem váltják vissza, de visszavásárolják, pontosabban visszavásárolnak belőle.

A visszaváltási árat nem ismerjük

Itt két kérdés merülhet fel, de ez a többi lakossági állampapírnál is így van. Mennyit vesznek meg a forgalmazók, és milyen árfolyamon. Mindkettő változhat.

- A gyakorlatban nem jellemző, de előfordulhat, hogy például valakinek van százmillió forintnyi vegyes állampapírja, de az éppen aktuáls szabály alapján csak ötven milliónyit vesznek meg tőle naponta vagy mondjuk hetente.

- Jelenleg a PMÁP-ok eladásánál az Államkincstárban egy százalékos, más forgalmazóknál esetleg valamivel nagyobb díjat számolnak fel. De semmi sem garantálja, hogy a levonás az eladáskor is ennyi lesz, és nem nő.

A múltban volt ugyanez a díj két százalék is. De annyi sejthető, nem igazán érdeke az államnak nagyon erősen rontani a feltételeken, mert az elijeszthetné az újabb vevőket.

Érdemes-e még vásárolni?

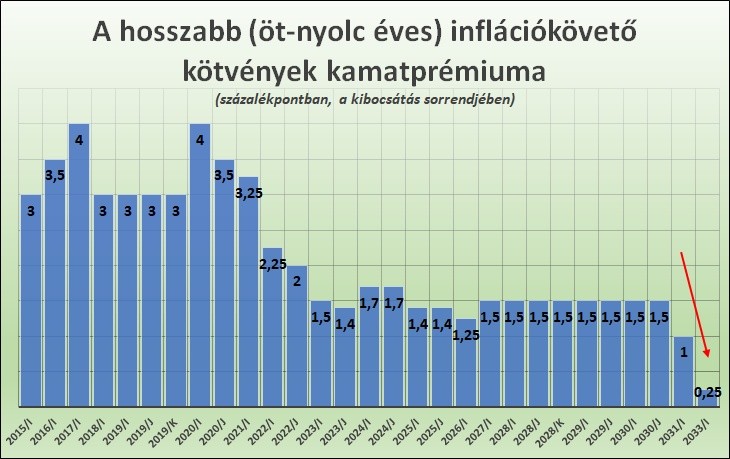

Aki régebb óta foglalkozik államkötvényekkel, tudja, hogy az említett kamatprémium az utóbbi években folyamatosan csökkent a jelenlegi, majdnem nullát jelentő szintre. Ez leolvasható a grafikonról is. (Az eurós lakossági kötvények kamatprémiumát egyébként már márciusban megszüntették.)

Így is megéri vajon? Követni fogja ez még az inflációt? – kérdezgetik egymástól az emberek netes fórumokon. Az attól függ. Amint azt már korábban is írtuk, a Prémium kötvények, mivel utólag, késéssel igazodnak az inflációhoz, csökkenő infláció mellett jók. Ekkor már alacsonyabb a pénzromlás üteme, de még a régi, magasabb érték alapján jár a kamat. Most éppen ez a helyzet, ez jó.

Most érdemes PMÁP-ot tartani

Idén decemberben, év/év alapon már várhatóan alacsonyabb lesz az infláció, a kormányzati fogadkozások szerint évi tíz százalék alatt. Sőt a múlt héten már egy hét százalékos becslést is bedobtak.

De a független elemzők sem kétlik, hogy valahová tíz százalék környékére eshet vissza. Eközben pedig idén az év nagy részében a különböző PMÁP-sorozatok évi 14-16 százalék közötti kamatot fizetnek. Ami miatt a papírokon elérhető reálkamat nagyon nagy valószínűséggel pozitív lesz (durván 4-8 százalék között).

Még van másfél jó évünk?

Jövőre pedig még jobb lehet a helyzet. Az említett éves átlagos infláció ugyanis, ami tavaly “csak” 14,50 százalék volt, 2023-ban még magasabb lehet. Az idei első félévi csúnya inflációs számok miatt az egész éves érték 17-19 százalék is lehet, tehát a PMÁP-ok kamata még nőni is fog a jelenlegihez képest. Még a mostani, megkurtított 2033/I-től is szép kamatot lehet várni, még ha valamivel alacsonyabbat is, mint az elődeitől.

Bár másutt azt olvashatjuk, hogy “a PMÁP még rosszabb lett”, inkább azt mondanánk, hogy kevésbé jó, mint eddig. Mert amint láttuk, 2023 és 2024 nagyon jó év lehet a PMÁP-befektetők számára.

(Igaz, ez még mindig nem fogja őket teljes mértékben kárpótolni azért a nagyjából húsz százalékos reálkamat-bukásért, amit 2022-ben elszenvedtek. Amikor 24,5 százalékos éves (decemberi év/év) infláció mellett csak öt-hat százalék körül kamatozott a pénzük.)

Mi lesz hosszabb távon?

A nagy kérdőjel 2025 januárjától lebeg a kötvény felett. A 2024-es inflációt szinte képtelenségnek látszik előre jelezni. Ha tovább csökken az áremelkedés mértéke, akkor még 2025-ben is lehet reálkamat a papírokon.

Ha viszont az infláció csak egy kicsit is újra emelkedni fog – ami eléggé gyakori eset Magyarországon –, akkor a kötvény reálhozama hamar negatívvá válhat. Ilyen helyzetben érdemes lehet visszaváltani és valami másba fektetni a pénzt. De csak akkor, ha lesz jobb helyette.

Hogy akkor mit kínál majd az állam vagy más piaci szereplő, azt most még nem tudhatjuk, az is lehet, hogy épp nem lesz ennél jobb ajánlat. De nem árt résen lenni, és figyelni a független elemzőkre.

Ne fizessenek (annyit) a gazdagok

Nem a kötvény konstrukciójához tartozik, de az is változás, hogy “adott forgalmazó egy befektető részére” a “forgalomba hozatali időszak alatt” legfeljebb 25 millió forintnyi mennyiséget értékesíthet. Eddig ez a határ százmillió, még korábban pedig még magasabb volt.

Az átlagembert ez a határ eddig általában csak akkor érintette, ha valamilyen nagyobb ingatlan eladásából származó megtakarítása volt vagy valami igazán nagy dologra gyűjti a pénzt. De ma már egy nyugdíjra félretett tőkének is el kellene érnie a 25 milliós határt, és egy kisebb városi lakás értéke is többnyire eléri ezt. Az azonban nem tilos, hogy valaki több banknál is nyisson számlát.

A változások összefoglalva:

- A hosszabb kötvényfajta futamideje 8-ról mintegy 9,5 évre nő.

- A rövidebb kötvények megszűnnek (bár ezek helyett is sokszor hosszabbat volt érdemes venni).

- A kamatprémium csökken, 0,25 százalékpontra, majdnem nullára.

- Egy bank százmillió helyett csak 25 millió forintért szolgál ki egy ügyfelet ebből a kötvényből. (De más banknál vagy más állampapírt lehet mellé venni.)

Miért csinálták ezt?

A változások indoklását nehéz komolyan venni, inkább a reklámszlogenek világát idézi. A legfontosabb ok alighanem az, hogy a jelenleg nagyon magas kamatozású kötvények extrém drága finanszírozást jelentenek az államnak. Amint írtuk, a PMÁP-kötvény nagyon kedvező a kisbefektetőknek az idén és jövőre, amből következik, hogy nagy teher az államnak, vagyis az adófizetőknek.

Az első félévben végrehajtott adósságkezelési műveletek eredményeként a 2023. évre vonatkozó elsődleges kibocsátási terv 64 százalékban teljesült – írták július elején.

Vagyis eléggé túlteljesítették az időarányos állampapír-kibocsátási tervet. Így vélhetően most kevésbé égető a kisbefektetők pénzének bevonása. Ha nagy a kereslet, árat emelnek, mint minden józan kereskedő.

Hiányozni fog a rövidebb kötvény?

Bizonyára nem könnyű megtalálni az optimális pontot, ahol a kötvények is elegendő kereslettel találkoznak, és az állam sem rokkan bele a kamatterhekbe.

Az indoklásban többek között az furcsa, mely szerint a kibocsátó “Lakossági Állampapír Stratégiájában szerepel a lakossági befektetői kör tényleges igényeire épülő termékkör fejlesztése”. Ha a tényleges befektetői igényeket tartanák szem elől, akkor nyilván nem rontották volna a feltételeket és nem csökkentették volna egy papírra az eddigi két kötvényből álló PMÁP-kínálatot. (Tavasszal még az MNB kamatcsökkentésével indokoltak.)

A magyar lakossági befektetők befektetési időhorizontja hagyományosan rövid, sokan vesznek diszkont kincstárjegyeket is. Nekik biztosan nem jó a 8-10 éves lakossági papír, az egy éves meg kevesebbet fizet.

A Prémiumnál jelenleg nincs jobb, és veszik is, bár sokan valószínűleg csak azért, mert erre van a legmagasabb kamatszám írva. Amikor a Bónusz kamata magasabb volt, az is szépen fogyott. (Ma már csak 11,92 százalék.)

Összefoglalás: másfél évig jó lehet

Az új kötvények tehát már lényegében nem adnak prémiumot az inflációhoz képest, a 0,25 százalékpont szinte már afféle mérési hiba nagyságú. Amíg az infláció csökken, addig így is kedvező lesz a PMÁP, még jól fognak vele járni a befektetők. De ha ismét emelkedni kezd, a papírokkal rosszul is lehet járni.

Az idén és jövőre a PMÁP várhatóan nagyon jó lesz, a továbbiakra nem vennénk mérget. Ha a körülmények változnak, az infláció ismét felfelé indul, érdemessé válhat visszaváltani, ami jelenleg egy százalékos levonással lehetséges. (Volt már példa két százalékra is, nagyobbra még nem, de azt sem zárhatjuk ki.)

De biztosan lesznek olyanok, akik nem merik bevállalni a tíz éves elköteleződést, félnek, hogy nem tudnak majd lejárat előtt megszabadulni tőle.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Minden második hazai kkv-hitel mögött ott vannak.

Minden második hazai kkv-hitel mögött ott vannak.