Ismét izgalmas időket élünk az állampapírok és más megtakarítások piacán, a forint is fontos szintet tört át. De a piaci mozgások és más részletek helyett kezdjük a végén, a lényegnél, hogy aki siet, ne kelljen sokat keresnie.

Melyik állampapírba tenne kétmilliót három évre?

Hasonló kérdéseket nagyon gyakran feltesznek ismerőseink, olvasóink. Alapvetően két választásunk van, a változó és a fix kamatozású állampapírok között. Elvileg a fix kamatozású sem lenne rossz ötlet a jelenlegi magas kamatok mellett, mert ha a kamatok lejjebb mennek, akkor is tovább kapod a magasabb kamatot (hozamot). Vagy árfolyamnyereséget lehet rajtuk elérni.

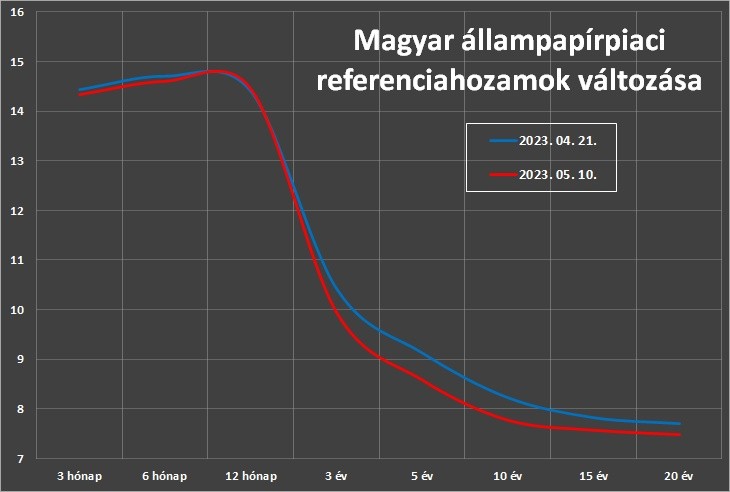

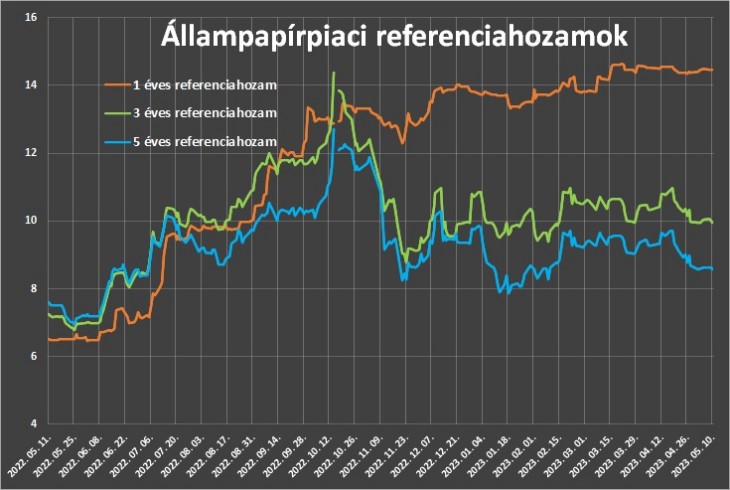

Ám a három éves (eredetileg nem a lakosságnak kibocsátott, de bárki által vehető) kötvények jelenleg csak alig tíz százalékos hozammal kaphatók. (Például a 2026/F.) Nemrég az MNB egy inkább csak jelképes, jelzésértékű kamatcsökkentést hajtott végre, ami inkább a hosszabb futamidejű kötvények hozamát vitte le. Az egy évnél rövidebb diszkont kincstárjegyek hozama meghaladja ugyan a 14 százalékot is éves szinten, de nem tudni, milyen hozam mellett lesz majd lehetséges ezek újra befektetése.

Egyes fix kamatozású kötvények, kincstárjegyek hozamai (válogatás) |

|||||

| (éves szinten, százalékban) | |||||

| Értéknap: | 2023. 05. 11. | 2023. 03. 28. | |||

| Értékpapír | Lejárat | Hozam | EHM* | Előző hozam | Változás |

| Diszkont kincstárjegy | 2023. 08. 23. | 14,01 | 14,20 | 13,95 | 0,06 |

| Diszkont kincstárjegy | 2023. 09. 20. | 14,25 | 14,45 | 14,77 | -0,52 |

| Diszkont kincstárjegy | 2023. 11. 29. | 14,35 | 14,55 | - | - |

| Diszkont kincstárjegy | 2024. 02. 21. | 14,20 | 14,40 | 14,13 | 0,07 |

| Diszkont kincstárjegy | 2024. 04. 30. | 14,20 | 14,40 | - | - |

| 2025/C államkötvény | 2025. 11. 16. | 10,42 | 10,41 | 9,95 | 0,47 |

| 2026/E államkötvény | 2026. 04. 22. | 9,94 | 9,93 | 9,86 | 0,08 |

| 2026/F államkötvény | 2026. 08. 26. | 9,53 | 9,52 | 9,59 | -0,06 |

| 2026/H államkötvény | 2026. 10. 21. | 9,65 | 9,64 | 9,65 | 0,00 |

| 2028/B államkötvény | 2028. 03. 23. | 8,31 | 8,30 | 8,71 | -0,40 |

| 2029/A államkötvény | 2029. 05. 23. | 8,27 | 8,26 | 8,17 | 0,10 |

| *Egységesített hozammutató. | |||||

Fix helyett is vehetünk változót?

Így érdemes pillantást vetni a változó kamatozású kötvényekre is. A pont három éves BMÁP (Bónusz Magyar Állampapír, most a 2026/O) éppen megfelelőnek tűnik a példában használt három évre, jelenleg 15,90 százalékos kamattal. De ez a kamat sűrűn, három havonta igazodik a diszkont kincstárjegyekhez. Így amint a kincstárjegyeknél is említettük, nem tudni, milyen lesz a hozamunk néhány hónap vagy fél, egy év múlva.

A legjobb megoldásnak három évre is a PMÁP (Prémium Magyar Állampapír) látszik, amelynek visszaváltási jutaléka (amit levonnak) az Államkincstárban egy százalékpont. Korábban volt kettő százalék is, és sajnos nem fix, de nagyobb megugrás ebben nem túl valószínű. Kamata pedig hét évre (2030/J) jelenleg 16,0, négy évre (2027/K) 15,25 százalék, ami ráadásul jövő tavaszig nem változik. Utána pedig – miután a forint inflációja eléggé magasan ragadt – 2024 elejétől egy évig nagy valószínűséggel még magasabb is lesz, mint most.

Változó kamatozású kötvények csúcskamatai (válogatás) |

|||||

| (éves szinten, százalékban) | |||||

| Értékpapír | Deviza | Lejárat | Aktuális kamat | Következő kamat?* | Kamatozás |

| Bónusz (BMÁP) | HUF | Kb. 3,5 év | 15,9 | 15,6 körül | diszkont kj. aukciós hozam +1% |

| Prémium (PMÁP) | HUF | Kb. 4 vagy 7 év | 15,25-16,0 | 18-20 körül | forintinfláció + 0,75 v. 1,5% |

| Babakötvény (BABA) | HUF | 2041. 02. 01. | 17,5 | 21 | forintinfláció + 3% |

| Euró (EMÁP) | EUR | kb. 3,5 év | 2,944 | 3,3 körül | 3 hónapos Euribor + 0% |

| *Becslés. A jelenlegihez hasonló körülmények feltételezésével, vagy elemzői prognózisok figyelembe vételével. | |||||

(Ez az inflációkövető magyar kötvénytípus egyébként, ahogy már írtuk, csökkenő infláció mellett különösen kedvező. De stagnáló vagy enyhén emelkedő infláció mellett is adhat pozitív reálkamatot, vagyis pénzünk megőrizheti értékét.)

Négy éves vagy hét éves PMÁP?

A hét évre szóló 16,0 és a négy évre szóló 15,25 százalékos kamat különbsége, 0,75 százalékpont három év alatt már 2,25. Így az említett egy százalékpontos levonás mellett három évre is jobban megéri a hét éves kötvény megvásárlása, majd visszaváltása akkor, amikor majd pénzre van szükségünk.

Ez azért is jó, mert jöhetnek kellemes meglepetések. Tegyük fel, lakásfelújításra teszünk félre, amit három év múlva tervezünk. De valamiért csúszik, és csak négy év múlva kerítünk rá sort. Ha pont három éves kötvényt vettünk volna, akkor lejáratkor kereshetnénk újabb befektetést. Ha viszont hét éveset tartunk (magasabb kamattal), akkor rugalmas lesz a futamidőnk. (A kamatok éves újra befektetgetését sajnos így sem ússzuk meg.)

Arról, hogy a devizamegtakarításokkal miért érdemes óvatosnak lenni, itt írtunk:

Makacsul magas, alig csökkenő infláció

Ami a piaci eseményeket illeti, a hazai inflációs mutató, amelyet szerdán tettek közzé, végre nem negatív meglepetéseket okoz, mint korábban sorozatosan, de így is csak eléggé lassan ereszkedik lefelé. Éves szinten 24,0 százalékos volt az áremelkedés itthon áprilisban, épphogy valamivel kisebb a 24,1 százalékos elemzői konszenzusnál. Elemzői kommentárokat olvashat a következő cikkben:

A K&H Bank elemzője, Németh Dávid szerint éves átlagban 18,5 százalék körül alakulhat az infláció idén, és valamivel korábban az Erste Bank is ezt az értéket becsülte előre. A korábbi, inkább év eleji becslések még inkább 17,0 százalék körül szóródtak. Ha sikerül is az év végére évi tíz százalék alá csökkenteni a pénzromlás mértékét, ahogy a kormány korábban többször előirányozta, az éves átlag magas maradhat.

Mennyi lesz így a PMÁP kamata?

Mit jelentene ez a kisbefektetőknek? Ha 18,5 százalék lesz az idén az éves átlagos infláció, akkor 20,0 százalékos kamat jöhet a hét éves és 19,25 százalékos a négy éves PMÁP-okra. Ami nagyon jól hangzik, de ennek valódi értéke majd a jövőbeli inflációtól is függ.

Ez a kamat ugyanis majd 2024 elejétől jár (akkortól “ketyegnek” ennyivel a kötvények), amikor már jó esetben csak évi tíz százalék körüli lesz az infláció. Így 2024-ben a PMÁP-tulajdonosok és más megtakarítók visszanyerhetik annak egy részét, amit a 2022-es horrorinfláció idején pénzük vásárlóerejéből elbuktak. (Pár százalékpontot pedig már 2023-ban is.)

Nagyon durván úgy kalkulálhatunk, hogy szerencsés esetben 2024-ben húsz százalék körüli kamatot kapunk majd tíz százalék körüli infláció mellett. (Ha ebben a gyorsan változó világban még lehet egyáltalán ilyesmit becsülni.)

Ne hagyja parlagon a pénzét!

Utoljára 24 évvel ezelőtt, 1999 júliusában szembesülhettünk 14 százalék feletti éves diszkontkincstárjegy-hozamokkal, a magas hozamkörnyezet mára a mindennapok természetes része lett – írta nemrég a Holdblog.

Különösen nagy gondatlanság nem figyelni a céges és magánszámlák lekötetlen, nem befektetett egyenlegeire.

A jelenlegi közel 8000 milliárd forintnyi lakossági bankbetéten közel ezer milliárd forintot fog elbukni a lakosság idén, ha nem foglalkozik likvid megtakarításaival. A megtakarítók túlnyomó többsége 2022-ben már jelentős és véglegesnek tűnő reálértékvesztést könyvelt el befektetésein a magas infláció miatt.

Egyre több szakmai forrás módosítja korábbi becsléseit és előrejelzéseit fölfelé, közelítve a 20 százalékhoz, ami döbbenetesen magas érték – teszik hozzá.

Kötvénypiaci sorozatunk előző részei:

Baljós árnyak a magyar állampapírok felett?

A régi dilemma – euróban vagy forintban érdemes?

Magyar állampapírba fektetni nem kell félnetek jó lesz

Állampapírpiaci alapismeretek:

Apu, tulajdonképpen mi az az állampapír?

Apu, akkor most biztonságban vannak az állampapírjaim, részvényeim?

Állampapír-kisokos – te szívesen adakozol a kormánynak, vagy inkább kapnál tőle?

(A lakossági állampapírok aktuális kamatát itt lehet megnézni, a többié pedig itt kérdezhető le. Az Államkincstár kötvényvásárlási és eladási árai pedig itt vannak.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Hatalmas cégekről van szó: az MKIF Üzemeltető például 2024-ben 36,6 milliárd forintos forgalommal zárt.

Hatalmas cégekről van szó: az MKIF Üzemeltető például 2024-ben 36,6 milliárd forintos forgalommal zárt.