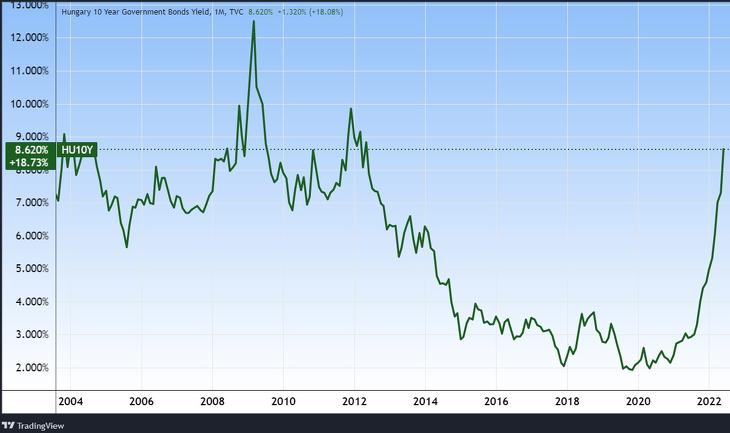

Nemcsak a forint vagy az OTP van gödörben, a magyar tíz éves állampapírok referenciahozama is 2012 júniusa óta, azaz tíz éve nem látott magasságokba ért. Az elsősorban intézményi befektetőknek szóló kötvények hozama már tavaly is felfelé kúszott, miután az MNB megkezdte kamatemelési ciklusát, de igazán nagy lendületet a folyamat februárban kapott, az orosz invázió után.

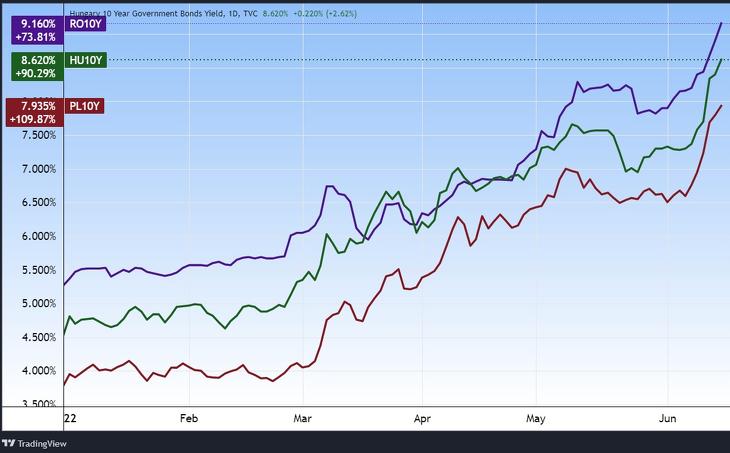

A mai irányadó hozam 8,62 százalék volt tegnap itthon, miközben a román papírok vásárlásával 9,16, a lengyelekével 7,91 százalékos hozamot lehet elérni. (A szerdai magyar adat kicsit jobb, 8,47 százalék.) Az együttmozgás térségünkben nagyobbnak látszik a kötvényeknél, mint a devizák esetében, ahol a forint elég alaposan alulteljesítővé vált az utóbbi hetekben.

Ennyire tartós lesz az infláció?

Amint délelőtt írtuk, az Európai Bizottsággal tárgyalások folynak a helyreállítási alapok felszabadításáról, várhatóan pénteken fejeződnek be, ami komolyan befolyásolhatja a forint árfolyamát. Ugyanez az állampapíroknál is hozhat hozamváltozásokat.

A legutóbbi, 10,7 százalékos infláció és 12,2 százalékos (az indirekt adóktól szűrt) maginfláció mellett persze ez a hozam sem meglepő. Legalábbis ha a piac arra számít, hogy a pénzromlás magas szinten fog beragadni. Az igazi kérdés persze az infláció jövőbeli szintje, nem a múlt, amire tíz éves becsléseket nagyon nehéz tenni.

Lehet spekulálni a normalizálódásra

Ha viszont az infláció a tíz éves futamidő nagy részét jelentősen a mostani szint alatt tölti majd, vagyis visszasüllyed egy normálisabb szintre, akkor ezeken a kötvényeken komoly reálhozamot lehet majd elérni. Vagy pedig egy rövidebb távú kiugró árfolyamnyereséget. De mehetnek innét tovább is a hozamok, főleg, ha az infláció hosszabb időre a két számjegyű tartományban ragad. (Ekkor a kötvények tulajdonosai jobban is járhattak volna, mint most.)

De a kötvényhozamok és sok más eszköz sok más kockázatot is elkezdett beárazni, mint az orosz-ukrán háború elhúzódása, egy recesszió, a magyar költségvetés problémái, az EU-s források elapadása, hogy csak a legfontosabbakat említsük.

A külföldtől érdemesebb hitelt felvennünk

A magas hozamok hosszabb távon nagy mértékben növelik majd a hazai költségvetés terheit, rontják mozgásterét, így rossz esetben maguk is okozhatnak recessziót. Illetve újabb takarékossági, adó- vagy megszorítás-csomagokat tehetnek szükségessé.

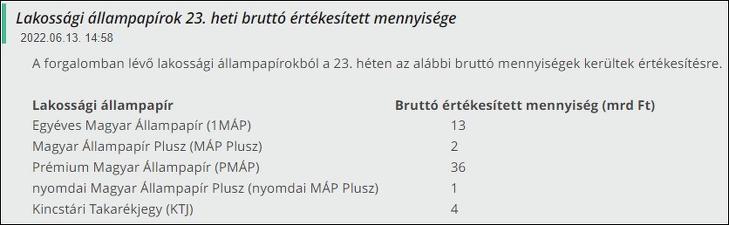

A lakosság állampapír-vásárlásai a legutóbbi heti statisztika alapján nagyon alacsonyak. Az áprilisi állapotnál is sokkal rosszabb eladási számokat látni:

Éppen keményvalutában adósodunk el

Mivel jelenleg a lakosság állampapír-vételi kedve megcsappant, és a forintkamatok nagyon magasak, logikus módon inkább a külföld felé fordulnak az államadósság-kezelők. Június 8-án ugyanis háromféle dollár- és eurókötvényt bocsátottak ki a nemzetközi piacon, 1,75+1,25 milliárd dollár és 750 millió euró értékben. Ennek érdekében módosították a kibocsátási tervet is.

Az ÁKK Zrt. módosította 2022. évi finanszírozási tervét. Így lehetővé válik további benchmark méretű nemzetközi devizakötvény kibocsátása, amellyel tovább tudja diverzifikálni a forrásbevonást – írják.

Magyarország tehát most, amikor padlón a forint, a drága devizákban adósodik el, ami még jól jöhet, ha visszaerősödik a forint. Ha viszont nem, akkor plusz terhet jelenthet majd a gyenge nemzeti valuta.

Nemsokára fordulat várható?

Vannak vélemények, amelyek szerint azonban közel lehet a fordulat az állampapírpiacon. Az Erste Befektetési Zrt. szerint az euróval szembeni kamatkülönbözet továbbra is több, mint hét százalék a forint javára.

Ami már elég nagy különbségnek tűnik ahhoz, hogy felmerüljön a carry trade lehetősége. Aki euró helyett forintban fektet be, az egy év alatt 7,89 százalék fix kamatra tehet szert, szemben az eurón elérhető 0,792 százalékkal.

(A carry trade azt jelenti, hogy hitelt vesznek fel alacsony kamatú devizában, például euróban, és magas kamattal befektetik másutt, például forintban.)

A brókercég azonban arra jut, hogy a múltbeli tapasztalatok, nagy forintgyengülések alapján “még ekkora kamatkülönbözet mellett is kockázatos forintba fektetni”. Az eddigi költségvetés-kiigazító intézkedések és különadók nem győzték meg a befektetőket. A hét százalékos kamatkülönbözet egyébként azt is jelenti, hogy egy év múlva 428 forintra várja a piac az eurót (ennyi a határidős ára).

Dollárkötvényeket cserél le az ÁKK

A magyar állam 2022. június 7-én egyes rövid lejáratú dollárkötvényeinek visszavásárlására aukciót hirdetett meg – közölte szerdán az ÁKK. A három, 2023-24 közötti lejáratú kötvényből összesen közel 1,2 milliárd amerikai dollár névértékben vásároltak vissza.

A kötvénycsere célja futamidő hosszabbítás, és főleg a forint intézményi piac tehermentesítésén keresztül kamatmegtakarítás.

Azt is hozzátették, hogy lezárták a most visszavásárolt kötvények fedezését szolgáló határidős ügyleteket. Mint ismert, a magyar devizaadósságot, ha nem euróban van, általában euróra fedezik. Így a dollár komoly erősödése nem érinti negatívan a költségvetést. Az ilyedn visszavásárlási aukciók inkább csak technikai jellegűek.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.