A tegnapi emelkedés után ma a süllyedés jellemző a tőzsdéken, a német index 0,7, a francia 0,4, a brit 0,3 százalékkal megy le. Az amerikai határidős indexek is fél százalék körüli mínuszban vannak. A gyenge hangulatot van, aki az amerikai időközi választások körüli bizonytalansággal magyarázza, mások a vegyes gyorsjelentésekkel, amelyek érkeztek. Kínában pedig új Covid-járványgócokkal küzdenek.

Bár az adatok még nem véglegesek, egyelőre úgy tűnik, elmaradt a várt nagy republikánus előretörés a félidős amerikai választáson. A demokraták talán még a a szenátusban is megtarthatják csekély mértékű többségüket.

Itthon a BUX index fél százalékkal esik, az OTP pár forinttal tízezer alatt stagnál, de a nap elején megközelítette a 10 200 forintot is. A Mol 0,3 százalékkal felfelé, a Richter 0,6 százalékkal lefelé mozdult. Hat százalékkal esik az Alteo és az Opus, 1,6 százalékkal pedig az AutoWallis. A Telekom tegnap este jelentett (lásd később), az OTP holnap reggel fog.

Csúcson az infláció, gyengül a forint

Októberben 21,1 százalék lett a hivatalos pénzromlási adat Magyarországon az előző havi 20,1 százalékkal szemben, ami 25 éves csúcs. Ettől valószínűleg nem függetlenül az euró árfolyama három forinttal ment fel 405-re, bár az elemzők alapvetően még ennél magasabb inflációs számokra is számítanak az év végére. A napokban az MNB egyik vezetője is kilátásba helyezte, hogy évi 25 százalék is jöhet a következő hónapokban.

A lengyel zloty és a cseh korona ennél lényegesen kisebb mértékben gyengül ma. A dollár erősödik, az európai gázár azonban kissé csökken.

Mérséklődik a nyomás a forinton?

Bár nem tudott 400 forint alatt maradni az euró, fontos tényező a hétfőtől élésben működő, az energiaimportőrök részére nyújtott közvetlen devizalikviditás a jegybank részéről.

Ez a piacon számottevően mérsékelheti az eladói nyomást a forinton – véli az Erste Befektetési Zrt.

Nem egyhamar javul a pénzromlás?

Ami a kilátásokat illeti, rövidtávon nem számíthatunk javulásra – írja az Erste Bank makrogazdasági elemzője, Nagy János. Újabb termékek, főként élelmiszerek kerülhetnek a limitált árú körbe, ami egyrészt fékezi a fő inflációs adat további emelkedését, másrészt az inflációs periódus időbeli elnyúlását eredményezi.

A jövő évi átlagos drágulás mértéke vélhetően meghaladja majd az ideit és egy számjegyű éves értéket jövő év őszén láthatunk ismét.

Nem normális ez az árszínvonal?

Valószínűleg nem ez a vége, hiszen a maginfláció 22,3 százalék volt, ami további emelkedést vetít elénk – írja az Erste Befektetési Zrt. Ugyanis egyes élelmiszerek ára döbbenetes mértékben, 70-80 százalékkal emelkedett. Ráadásul a külkereskedelmi mérleg sem lett fényes, 652 millió euró volt a hiány szeptemberben.

Az őrült árak kapcsán az jut az ember eszébe, hogy ez már nem normális. A pékáru annyiba kerül, mint például Olaszországban. Az egészséges megoldás nyilván a verseny fokozása lenne – írja a brókercég.

Kellemes meglepetés a Telekomtól

Tegnap este jelentett a Magyar Telekom, a társaság a brókercégelemzők szerint a legtöbb soron túlteljesítette a várakozásokat. Különösen nagy meglepetést okozott a kisebb amortizációval. A cég eredménye a különadók miatt csökkent, a menedzsment pedig optimista a tervek teljesítésével kapcsolatban.

A részvény jól fogadta a jelentést, 2,3 százalékkal emelkedik.

Jönnek a gyorsjelentések Európában

Sok gyorsjelentés érkezik kontinensünkről, de eléggé vegyesek. Az Adidas például rontott kilátásain, mégis erősödni tud. A Commerzbank nagyot, hat százalékot esett a jelentése után, az ABN Amro Bnak viszont szépen emelkedik. Jelentett még a Marks and Spencer és a belga Ahold Delhaize is.

Jókorát esett a Disney

A Disney amerikai szórakoztatóipari óriás egy részvényre jutó igazított eredménye 30 cent lett, ami alig több, mint a fele az 56 centes várakozásnak. A Disney+ előfizetőinek a száma viszont 12,1 millióval nőtt, ami megelőzte az elemzői várakozásokat, de menedzsment már csak enyhe növekedést vár ebben a negyedévben. A zárás utáni kereskedésben 6,8 százalékot esett a Disney részvények árfolyama – írta az Equilor Befektetési Zrt.

Egymást nyírják ki a kriptovaluta-mágnások?

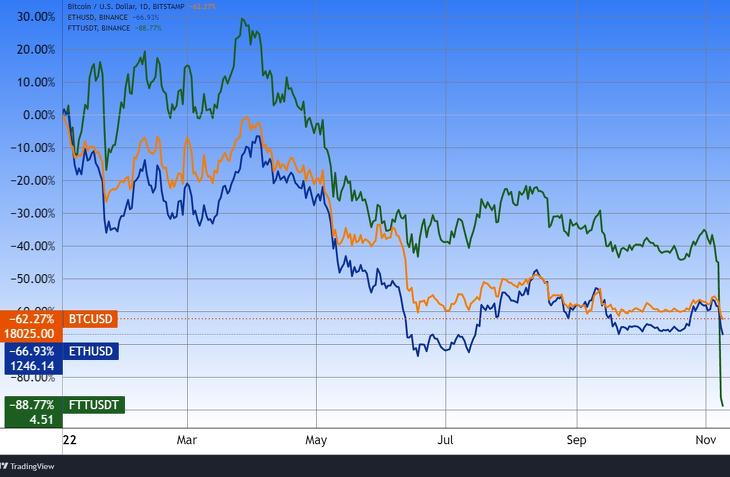

Tegnap este nagyszabású, pánikszerű kriptovaluta-piaci esés bontakozott ki, a bitcoin és az ether 15-20 százalékos mínuszban is volt. Ma a bitcoin tíz százalék körüli mínuszban van 18 ezer dollár körül, az ether 17 százalékkal esik 1240-re. Ám a bitcoin nemrég éves mélypontot is ütött 16 993 dolláron.

A dolog pikantériája, hogy legalább részben éppen a Binance tette az FTX torkára a kést. A múlt héten ugyanis kiderült, hogy az FTX-hez szorosan kapcsolódó Alameda Research kockázatitőke-vállalat vagyonának egy jelentős részét FTX-kriptovalutában (FTT) tartja. Ezeket hitelfedezetként is használta.

Újra beindul a halálspirál?

Mivel ezek értéke erősen kötődik a létrehozó FTX-hez, sokan elkezdték feszegetni, hogy a pénzügyi csoport eléggé tőkeerős-e. A Binance pedig kijelentette, hogy egy korábbi üzletből származó, jelentős értékű FTT-csomagját kész eladni. Az eredmény az FTT és az egész piac lejtmenete és az említett befektetői roham lett. Az FTT 76 százalékkal zuhant – 24 óra alatt.

Most sokan attól tartanak, hogy dominóeffektus, a május-júniusihoz hasonló csődhullám indul be a kriptovaluta-piacon. (Terra Luna, Celsius, 3 Arrows Capital, lásd a kapcsolódó cikket.) Bedőlhetnek például az Alameda Research hitelezői, majd azok hitelezői, és az sem világos, hogy az FTX-tőzsdén levő értékeket tulajdonosaik visszakapják-e.

Megtalálták a körözött bitcoinokat

A Silk Road (“selyemút”) nevű egykori darknetes, illegális piactér működésénél összegyűjtött 50 676 drab bitcoint foglaltak le az USA hatóságai. Ezt 2012-ben szerezték meg bűnözők, amikor nagyjából 3,4 millió dollárt értek – ma viszont egymilliárd körül vannak.

A bűnüldözők legnagyobb fogása bitcoinban azonban idén februárban volt, amikor a 2016-os Bitfinex-hackelésből származó 70 ezer bitcoint szereztek meg. Ez akkor 3,6 milliárd dollárt ért.

Napelemes töltőkre koncentrál két tőzsdei cég

Az AutoWallis-csoport és az Alteo e-mobilitáshoz kapcsolódó szolgáltatásainak összehangolása révén az elektromos Opellel rendelkező ügyfelek a gépjárművet, a töltőberendezést és a kapcsolódó szolgáltatásokat az Opel-kereskedésekben vásárolhatják meg.

2023-tól pedig akár napelemes rendszerrel és energiatároló megoldásokkal együtt – közölték a cégek.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A magyar és a szlovák cég feljelentette a horvát kőolajszállító vezetéket üzemeltető vállalatot.

A magyar és a szlovák cég feljelentette a horvát kőolajszállító vezetéket üzemeltető vállalatot.