A februári év/év alapú infláció 5,9 százalékra ugrott, ami felveti a kérdést, volt-e, van-e, lesz-e nálunk pozitív reálkamat, azaz meg tudunk-e úgy takarítani, hogy a pénzromlás nem viszi el a kamatainkat. A kérdés azért is van folyamatosan napirenden, mert a világméretű adósságválság problémájának egyik megoldása lehet az adósságok (a megtakarítások) elinflálása, akkora infláció gerjesztése, amit az állampapírok és más adósságok hozama nem tud követni. Ekkor lényegében a megtakarítókkal fizettetik meg a számlát, ők reálértékben veszítenek pénzükből, mint azt már tapasztalni lehet az USA-tól Németországon át Nagy-Britanniáig több helyen.

A nem akciós kamatok többnyire nem sokat érnek

Miután decemberben még csak 4,1 százalékos volt az infláció (januárban már 5,5 százalék), eddig ez a probléma nálunk nem látszott komolynak, a külföldiek is szívesen vették állampapírjainkat azok magas (reál)hozama miatt. Most azonban már rengeteg mezei, nem akciós banki lekötés létezik, amelynek kamata évi 5,9 százalék alatt van, még a kamatadó fizetése előtt is. A nem akciós egy éves lekötések közül a PSZÁF adatai szerint csak a legjobbak közelítik meg az évi hét százalékot, a legtöbb az évi hatot sem éri el. Ezek az ajánlatok már negatív reálkamatot tartalmaznak, vagyis a polgár jobban járna, ha elköltené a pénzt, mert egy év múlva a kamattal együtt is alacsonyabb lesz annak vásárlóértéke.

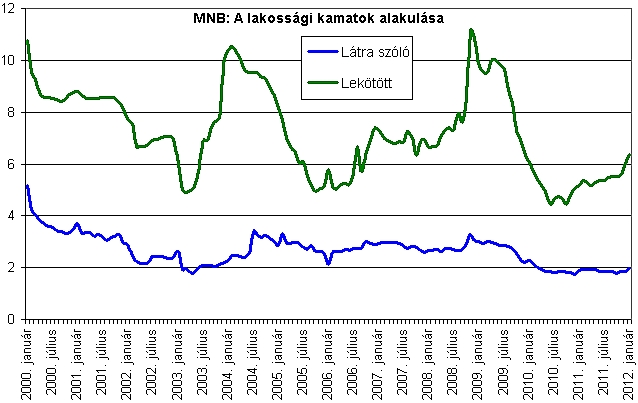

Sokan követik el a hibát, hogy összekeverik, ezért először is fontos emlékeztetni arra, hogy az említett 5,9 százalékos inflációs mutató a múlt, a mostani betéti kamatok pedig a jövőre vonatkoznak. Nos, az adatok azt mutatják, hogy legalábbis az utóbbi egy évben bizony akarva vagy akaratlanul, de elinflálták a magyarországi lakossági megtakarításokat. A lekötött betétek átlagos (összegekkel súlyozott) kamata ugyanis az MNB adatsora szerint tavaly februárban csak 5,37 százalék volt, ezt kell összevetni az 5,9 százalékos inflációval, azaz az átlagbetétes pénze veszített értékéből. (A folyószámláknál persze sokkal nagyobb a veszteség, csak 1,94 százalékos volt az akkori átlagkamatuk.)

Négy éve nem volt negatív reálkamat

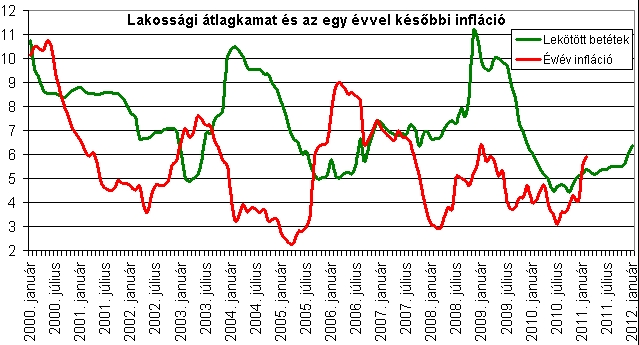

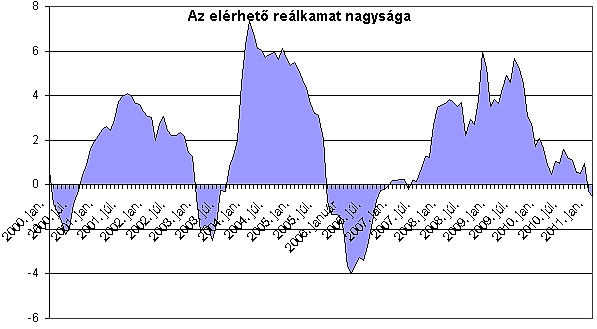

Ha megnézzük a hosszabb távú idősorokat – egymás mellé tesszük az átlagos lekötött betéti kamatot az egy évvel később kijövő inflációs adatokkal, mint a 2011 februári kamatot a 2012 februári év/év inflációval -, akkor azt látjuk, hogy utoljára a 2006 végén-2007 első felében befektetők értek el negatív reálkamatot. Ráadásul az idősorok nem tartalmazzák az esetleges kamatadó-fizetés hatását, amit csak a tbsz-számlák segítségével lehet csökkenteni vagy kivédeni. Amint „Az elérhető reálkamat nagysága” című ábránkon látszik, a reálkamat az utóbbi több mint 11 évben negyedszer csúszik mínuszba. (Az adatok forrása az MNB.)

Mit tehetünk, ha ezt el akarjuk kerülni, ha pozitív reálkamatot akarunk? Amint említettük, a februári infláció a 2011. februárjában egy évre lekötött betétekkel vethető össze jól, a mostani kamatajánlatok pedig majd az egy év múlva közzétett inflációs adat fényében lehetnek értékelhetők. Tehát egy nem ismert adathoz kell igazodnunk, ehhez prognózisokat használhatunk fel.

Inkább hagyjunk rá egy kicsit, mert ki tudja…

Legutóbb a Századvég Gazdaságkutató 5,4 százalékos átlagos inflációt jósolt erre az évre, a JP Morgan 5,0-5,5 százalékot prognosztizált, a GKI honlapján jelenleg kereken öt százalék szerepel. A februári, meglepetést okozó adat közzététele után valószínűleg sok helyen még dolgoznak a becslések pontosításán. Ha pesszimisták vagyunk, ráhagyunk egy kicsit és évi hat százalékhoz közeli értékre számítunk, valamint a számlafenntartás, átutalás stb. költségeivel is kalkulálunk, akkor arra jutunk, hogy évi nettó hat százalék körüli kamatot kéne kapnunk ahhoz, hogy nyugodtan aludjunk.

Az akciós betétek kamatai ezt általában jóval meghaladják, azok azokban – kevés kivétellel – nem alkalmazhatók TBSZ-számlán, azaz nincs rájuk adókedvezmény. Következésképpen a hat százaléknál magasabb bruttó kamatot kell kapnunk ahhoz, hogy ennyi megmaradjon a 16 százalékos adó után. Ez 6/0,84, azaz 7,14 százalékos bruttó kamatnál valósul meg. Ez tehát körülbelül a határ, amelynél még érdemes megtakarítani.

Nyolc százalék felett már csak jól járhatunk?

Nagyobb összeg és éves lekötések esetén érdemes lehet évről évre másik bankhoz vándorolni, pár hónapos kamatakciókért valószínűleg nem, ki kell számolni a várható nyereséget. Érdemes megfontolni a három vagy öt éves, inflációkövető, jelenleg 9,3-9,5 százalékos kamatozású államkötvények vásárlását is, amelyek automatikusan követik az inflációt, és így gyakorlatilag kizárt, hogy negatív reálkamatot érjenek el. Ráadásul tbsz-számlára is helyezhetők, és az Államkincstárnál a legtöbb költségtétel ingyenes. Arra, hogy a többi banknak sikerült-e ezekkel a kötvényekkel versenyeznie, nemsokára visszatérünk.

Méltatta a mai cselekményeket.

Méltatta a mai cselekményeket.