Május végén 15 külföldi, térségünkre szakosodott részvényalapban 224 millió eurónyi magyar részvény volt, 22 százalékkal kevesebb, mint február végén. Ezzel a hazai részvények aránya 2,2 százalékról 2,0 százalékra csökkent. Ez úgy lehetséges, hogy közben a szóban forgó alapok összvagyona is erősen csökkent, 12,7 milliárd euróról 10,9 milliárd euróra. A legtöbbször „Kelet-Európa”, „Feltörekvő Európa” (Emerging Europe) vagy EMEA (Európa, Közép-Kelet, Afrika /Europe, the Middle East and Africa/) elnevezésű alapok többségében az orosz, a török és a lengyel részvények szerepelnek jelentős súllyal, 50-60, 10-20, illetve 10-15 százalékkal.

Futottunk még mi is

A magyar papírok inkább olyan középkategóriás vagy „futottak még” szerephez jutnak, több esetben a cseh részvények is megelőznek minket, sőt az újabban a jelek szerint divatossá vált kazah papírok is. A több alapnál – de nem mindenütt – benchmarkként (irányadó indexként) használt MSCI Emerging Europe indexben egyébként mintegy 3,0 százalékos a súlyunk, következésképpen a legtöbb alapkezelő változatlanul alulsúlyoz bennünket.

| Magyar részvények feltörekvő európai alapokban | ||||||

| Alap | Arány (százalék) | Érték (millió euró) | Alap mérete (millió euró) | |||

| 2012. febr. | 2012. máj. | 2012. febr. | 2012. máj. | 2012. febr. | 2012. máj. | |

| Blackrock Emerging Europe | 5,7 | 4,1 | 108 | 62 | 1 891 | 1 501 |

| Baring Eastern Europe | 3,1 | 4,2 | 50 | 58 | 1 629 | 1 380 |

| JP Morgan Emerging Markets Equity | 0,7 | 0,6 | 37 | 28 | 5 248 | 4 619 |

| Templeton Eastern Europe | 4,7 | 3,5 | 27 | 16 | 570 | 451 |

| Schroder Int. Selection F. Emerging Europe | 4,3 | 3,3 | 16 | 10 | 382 | 317 |

| East Capital Eastern European (Svédo.) | 2,8 | 3,0 | 15 | 12 | 548 | 415 |

| Pictet-Eastern Europe | 2,4 | 2,1 | 9 | 6 | 369 | 275 |

| Pioneer Funds Emerging Europe and Medit. | 1,5 | 1,4 | 9 | 7 | 589 | 475 |

| Deka-Convergence Aktienf. Osteuropa | 2,4 | 1,7 | 7 | 9 | 281 | 521 |

| Morgan Stanley EMEA | 2,7 | 2,8 | 7 | 6 | 243 | 198 |

| East Capital Eastern European (Lux.) | 2,8 | 3,0 | 2 | 2 | 72 | 58 |

| WestLB Me Co Fd Eastern Europe | 2,7 | 0,0 | 1 | 0 | 24 | 20 |

| JPM Eastern Europe Equity | 0,0 | 1,1 | 0 | 7 | 766 | 642 |

| Fidelity Advisor EMEA | 0,0 | 0,0 | 0 | 0 | 130 | 7 |

| JP Morgan EMEA | 0,0 | 0,5 | 0 | 2 | 467 | 412 |

| Összesen | 2,2 | 2,0 | 287 | 224 | 13208 | 11291 |

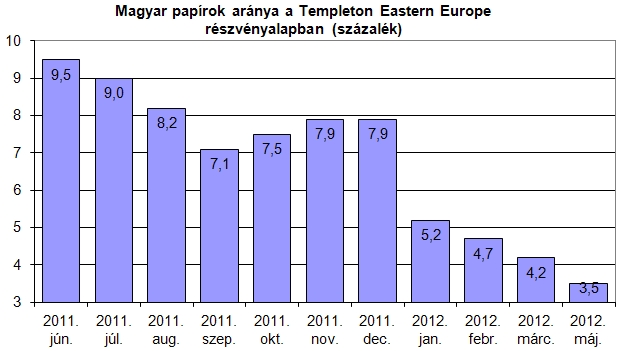

A Mark Möbius nevével fémjelzett Templeton kelet-európai részvényalapja eddig mindig külön utakon járt, egyes esetekben alaposan eltérve az említett benchmarktól. Tavaly még mi is a kedvencei közé tartoztunk, 7-9 százalék is volt az ország súlya. Az év végi 7,9-ről azonban május végére 3,5 százalékra csökkentették a magyar papírok arányát, bár ez még mindig a benchmark felett van. Emellett Oroszországot alaposan alulsúlyozták, kedvenceik pedig Ausztria, Kazahsztán és Törökország. Ausztriában főleg kelet-európai kitettségű bankok részvényeit vásárolták, mint az Erste és a Raiffeisen.

A Templeton ugyanakkor kitart a magyar kötvények mellett, a 38,8 milliárd dolláros Global Bond Fund és a 22,6 milliárdos Global Total Return Fund 6,3, illetve 7,6 százaléknyi magyar papírt tartott májusban. Ez még 1-2 tized százalékpontos növekedést is jelent februárhoz képest, miközben ezen alapok mérete csak szerényen csökkent.

A forintkockázatokból azonban úgy látszik, kevésbé kérnek, mint a kötvényeinkből. A lengyel papírok aránya ugyanis alacsonyabb, mint a magyaroké, de a lengyel zloty-kitettség kimutatható mértékű a Templeton-alapokban, a forintkitettség viszont nem (feltehetőleg az „egyéb” kategóriába szorult vissza.) A Global Bond Fund kiemelt befektetéseként említik például a 2021. március 29-én lejáró, tavaly márciusban kibocsátott, 6,375 százalékos kamatozású dollárkötvényt, amely az alap 1,6 százalékát adja, ez pedig nem kevesebb, mint 620 millió dollár. A Templeton Global Total Return egyik nagyobb befektetése viszont a 2014 augusztusi lejáratú forintkötvény.

Az egyik feljebb, a másik lejjebb tesz bennünket

A részvényekre visszatérve a JP Morgan Eastern Europe Equity korábban sok hónapja nem mutatott ki hazai részvényeket, ha voltak is, csak minimális mennyiségben az „egyéb” kategóriában lehettek. Hogy a jelentés részletesebbé válása, vagy vásárlások okozták, nem tudni, de végre feltűnt az alapban 1,1 százaléknyi magyar részvény. A JP Morgan Emerging Markets Equity magyar részvénytartalma alacsony ugyan, de mivel hatalmas alapról van szó, mégis tízmillió eurós nagyságrendű a részvényállománya.

Két legnagyobb részvénytulajdonosunk ebben a körben a Barings és a Blackrock alapjai, ketten együtt dollárról átszámolva 120 millió euró körüli értékű papírt tartanak. Az első növelte, a második csökkentette a hazai papírok arányát. A Blackrocknál ötödikek vagyunk az oroszok, a törökök, a lengyelek és a kazahok után, a Baringsnél negyedikek (ott kazah papírok nincsenek).

Jó napja volt a forintnak.

Jó napja volt a forintnak.