Hogy jutottunk ide?

A háztartások eladósodottsága 2003 végére – állami támogatás segítségével – 5-ről 17 százalék körüli szintre emelkedett, ami még nem nevezhető veszélyesnek. Az állami támogatások elapadása ellenére azonban a háztartások nem álltak le, devizahitelekkel helyettesítették a kedvezményes forinthiteleket. Az eladósodottság szintje a GP 40 százaléka környékére emelkedett 2009-re. Emiatt magas devizatartalékot kell fenntartania az országnak, ami tiszta ráfizetés. Ráadásul a nagy eladósodottság miatt magas az országkockázati felár, a régióban a legmagasabb CDS-felárral a magyar eszközökkel kereskednek. A 10 éves kötvényekre az egyik legmagasabb hozamot kell fizetnünk Európában – az elmúlt 10 évben folyamatosan régiós versenytársaink fölé kellett ígérnünk a finanszírozhatóság érdekében.

A központi költségvetés bruttó adósságán belül a 2006-os 28 százalékról 2011 végére közel 50 százalékra emelkedett a devizaadósság aránya. Eközben azok a hazai szektorok, amelyek képesek voltak a forintban denominált hosszú lejáratú értékpapírok tartására (magyarán az állam finanszírozására), telítődtek – ismét a külföldi hitelezők szerepe erősödött, a tőlük való függés azonban fokozott kockázatot jelent. Nem véletlen, hogy amikor a válság miatt visszafogták befektetési tevékenységüket, a nemzetközi szervezetekhez kellett fordulnunk. A hazai nyugdíjpénztárak mint jelentős állampapír-befektetők jelentős visszaszorulása 2011-ben a külföldi szereplők súlyának további emelkedéséhez vezetett.

Van élet az IMF nélkül - de mennyiért?

Egyelőre nem látni, hogy mikorra lehet meg a megállapodás az IMF-fel, mindkét oldal részéről látható a csúszás. Meg lehetne kerülni az IMF-et – ehhez azonban jelentős költségvetési átrendezés, a finanszírozási igény masszív csökkentése szükséges. A fenntartható adósságpályához alacsony kamat, magas növekedés és alacsony államháztartási hiány szükséges.

Jelen körülmények között szükség van az IMF-re, mint olyan finanszírozóra, aki alacsony kamat mellett biztosíthat forrást számunkra. A lejáró államadósság refinanszírozását ugyan az IMF nélkül is lehetne biztosítani, ehhez azonban a finanszírozási igény jelentős csökkentésére, elsődleges többlet felhalmozására lenne szükség a költségvetésben - ez segítene elhitetni a befektetőkkel, hogy tartós a javulás, alacsonyabb hozam mellett is érdemes megvenni a magyar kötvényeket. A jelenlegi helyzet azonban nem így áll.

Lehet azonban ennek olyan üzenete is, hogy egyáltalán nem is akarunk megegyezni a nemzetközi szervezetekkel – Szalma Csaba szerint összességében inkább negatív üzenete és hatása lenne (azaz hozamemelkedéssel járna), ha Magyarország most lépne ki a devizás piacra. Felvetődik a kérdés, miért kellene most devizakötvényt kibocsátani, ha később egy megállapodás után lényegesen kedvezőbb feltételek mellett lehetne piacra lépni.

Figyeljük a kötvényeket!

Összességében a jelenlegi 8-9 százalékos hozamok megfelelően tükrözik a Magyarországgal kapcsolatos kockázatokat - véli Szalma Csaba. Lefelé és felfelé is közel azonos valószínűséggel változhatnak a hozamok. Nem kizárt, hogy a közeljövőben a jelenleginél kedvezőbb beszállási pont is adódhat - érdemes figyelni a kötvénypiacot és a kötvényalapokat. A legnagyobb biztonságot kereső befektetőknek érdemes az inflációhoz kötött Prémium államkötvényeket vásárolni.

Az OTP decemberben indított, deviza alapú kötvényekbe fektető EMEA-alapjának indulástól számított, nem évesített hozama jelenleg 7,71 százalékon áll. A 10 legnagyobb pozíció között az MFB, az OTP Jelzálogbank euró-kötvényei, magyar euróban és svájci frankban denominált államkötvények, OTP eurókötvény is szerepel.

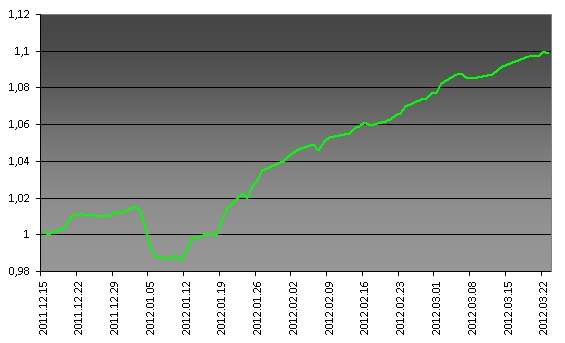

Az OTP EMEA kötvényalap árfolyama az indulás óta

További információk a befektetési alapokról - hozamszámító, grafikongyár a Privátbankáron >>

Az OTP Supra alap a magyar állampapírok leminősítésekor az EKB-tól korábban fedezetként tartott, a bóvli-kategóriába minősítés után viszont a piacra jórészt visszaáramló kötvények hirtelen magasba szökő, majd rövid idő alatt normalizálódó hozamán keresett jól.

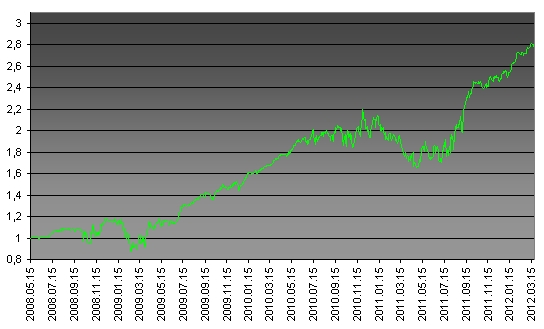

Az OTP Supra Származtatott Befektetési Alap árfolyama az elmúlt 1 évben

További információk a befektetési alapokról - hozamszámító, grafikongyár a Privátbankáron >>

Az alapot a rövidebb távon magasabb hozamot remélő, de magasabb kockázatot is eltűrő befektetőknek ajánlják. Szalma Csaba elmondta: továbbra is tartják a korábban felvett devizás kötvénypozíciókat, arra számítanak, hogy magas hozamot alacsony volatilitás mellett képesek biztosítani - az elmúlt fél évben 10 százalék alatt maradt a hozamingadozás mértéke. A Suprában nem csak kötvény-, hanem részvény- és devizapozíciókat is felvettek.

Összeomlott csütörtökön a norvég kormánykoalíció az energiapiacot érintő európai uniós rendeletek végrehajtásával összefüggő viták miatt.

Összeomlott csütörtökön a norvég kormánykoalíció az energiapiacot érintő európai uniós rendeletek végrehajtásával összefüggő viták miatt.