A tegnapi szép amerikai zárás után ma Európában is emelkednek a tőzsdeindexek, a német 0,7, a francia 1,4, a brit pedig 0,6 százalékkal. Az USA főbb határidős indexei is további pluszt jeleznek előre, főleg a technológiai részvényeknél, ami az Apple és az Amazon jó gyorsjelentéseinek is következménye. Plusz a várnál jobb GDP-adat érkezett Franciaországból, és a német infláció is visszaesett picit az előző hónaphoz képest.

Tegnap kijött egy rossz amerikai GDP-adat, a gazdaság a várt növekedéssel szemben a második negyedévben is zsugorodott, ami már recessziót jelent. Ez nem jó ugyan a vállalati nyereségeknek, de alacsonyabb kamatszintet eredményezhet, ami viszont a tőzsdéknek kedvező. A két ellentétes hatásból a befektetők az utóbbit érezték fontosabbnak, a rossz hír jó hírré vált.

A magyar BUX index mintegy fél százalékos pluszban van, az OTP azonban jól szerepel, 1,9 százalékkal 8056 forintra ugrott. A Telekom is két százalék feletti emelkedést mutat, a Masterplast is 1,6 százalékkal javít. A vesztes oldalon a Mol van 0,4 és a Richter 0,7 százalékos eséssel.

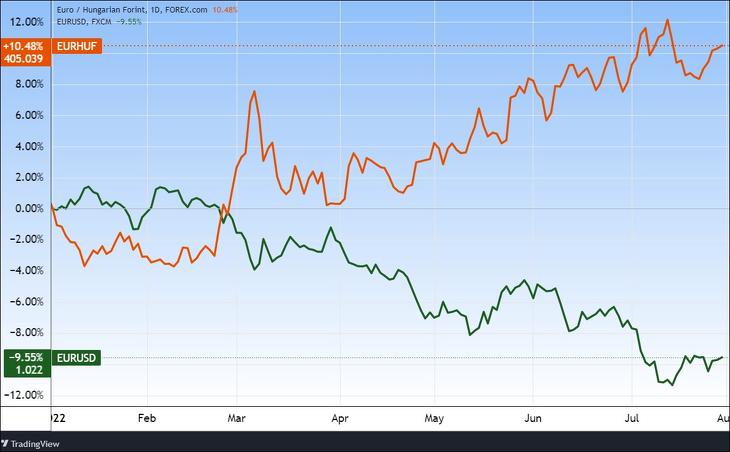

Makacsul 400 felett áll az euró

Az eheti két kamatemelés ellenére sem tudott magához térni a forint, ma is gyengül vagy stagnál a tegnapi állapothoz képest. Az euró most 403,30, de volt reggel 406 is.

Az MNB alelnöke, Virág Barnabás interjút adott az MTI-nek, amelyben a hiteles monetáris politika felépítéséről beszélt. Ez sem látszik befolyásolni az árfolyamot.

A dollár mentette meg a forintot?

A rossz amerikai GDP-adat sietett a forint segítségére az Equilor Befektetési Zrt. szerint. Tegnap ugyanis ismét intenzív forintgyengülés indult, az euró a 409 forintos szintet közelítette, amikor megjelent a második negyedéves GDP-adat az Egyesült Államokban, amely technikai recessziót jelzett.

Ez növeli annak az esélyét, hogy a Fed már a következő ülésen jelentősen lassít a kamatemelési cikluson, így gyengülni kezdett a dollár, a feltörekvő piaci devizák pedig fellélegeztek.

Az indikátorok ugyanakkor továbbra is felfelé mutatnak, önmagában a dollár gyengülése nem biztos, hogy elég lesz az érdemi korrekcióhoz – teszik hozzá.

“A Fed 75 pontos kamatemelése többet erősített a forinton, mint az MNB 100 pontos emelése” – írja Zsiday Viktor alapkezelő blogja is.

Megmozdult valami az arany– és ezüstpiacon

Az olaj ára ma is két százalékkal megy fel, a WTI 98, a Brent 104 dollár felett áll. Az európai gáz is 3-4 százalékos pluszban van. Jövő héten ismét ülésezik az OPEC, ami újabb izgalmakat hozhat az olajpiacon.

Az arany tegnap szépen emelkedett, kis mértékben ma is folytatja, 1757 dollárnál jár. Igazi nyertes az ezüst, tegnap nyolc, ma újabb fél százalékkal megy fel. Volt nemrég húsz dolláron is, amire három hete nem volt példa.

Kaszálnak az energiacégek, de majd elveszik tőlük?

A brit Shell, a spanyol Repsol, a francia TotalEnergies, sőt még a német RWE is profitált az energiaválságból, a piaci árak emelkedéséből a német N-TV.de szerint. A jelentéseik alapján meredeken megugrottak a bevételek és még jobban a nyereségük, “miközben a fogyasztóknak egyre mélyebbre kell a zsebükbe nyúlniuk”.

A TotalEnergies-t idézik, amely szerint a csoport azáltal, hogy többet is termelt, hozzájárult az energiabiztonsághoz. A Repsol pedig azt hangsúlyozta, hogy az első félévben elért jó eredmények segítettek ellensúlyozni a koronavírus-válság miatt elszenvedett veszteségeket. Németországban az RWE erőteljesen felfelé módosította az idei pénzügyi évre vonatkozó előrejelzését.

A vállalatok adatai valószínűleg újraélesztik a háborúból származó magas profit megadóztatásáról szóló vitát – teszik hozzá, emlékeztetve az SPD nemrég született kezdeményezésére.

Nem hisznek a recesszióban, a kamatszigorban

A tényleges recesszióban nem hisz a piac, s ennek adott hangot Janet Yellen pénzügyminiszter is – írja az Erste Befektetési Zrt. Ugyanis szerinte nincsen jele a gazdaság szeléskörű meggyengülésének. (Hiányoznak fontos jelenségek, mint a munkanélküliség megugrása, a hitelek bedőlése vagy a vállalati csődök.)

Bill Ackman befektető a Twitteren megkérdőjelezte Jerome Powell Fed-elnök kijelentését, amely szerint az alapkamat jelenleg semleges szinten van. Szerinte ez a kilenc százalékos infláció közepette merész kijelentés, az alapkamat sokkal inkább támogatónak mondható még a nyári, összesen 150 bázispontos kamatemelés után is.

Az USA Képviselőháza elfogadta a korábban benyújtott 52 milliárd dolláros versenyképesség-támogató tervezetet, amely most már csak Biden elnök aláírására vár.

Száguldott a bitcoin, még inkább az ether

A utóbbi napokban, sőt pár hétben egyébként is jól teljesítő kriptodevizák tegnap este újabb rajtot vettek az említett amerikai GDP-adat, és az amerikai tech-papírok emelkedése hatására. Ma a bitcoin öt százalékkal emelkedik és a 24 ezer dolláros határral küzd, az ether pedig hét százalékkal 1700 fölé drágult.

Egy hét alatt nagyjából ugyanennyit drágultak, ám az idei mélypontokhoz képest igencsak nagy már a plusz. A bitcoin 19 ezer dollár körüli mélypontjáról 26 százalékot jött fel, az ether pedig több mint 70 százalékot javított a kevéssel 1000 dollár alatti gödörből.

A gyorsjelentés-dömping nyertesei, vesztesei

Ezt a hetet az év legnehezebb hetének nevezik a Fed-döntés és a hatalmas mennyiségű gyorsjelentés miatt, amit még makroadatok is tarkítottak. A főbb jelentések a KBC Equitas szerint:

- Meglepetést hozott az Amazon, így a zárás után több mint 13 százalékos emelkedést produkált a részvény. A következő negyedévre is optimista előrejelzések érkeztek a vezetőség részéről.

- Szép teljesítményt produkált az Apple, bár nem tudott minden eszköznél erős értékesítési számokat elérni. A fő profilját továbbra is az iPhone-ok adják, de a Mac számítógépeknél jelentős visszaesés látható.

- Az Intel nagy csalódást hozott, a piaczárást követően nyolc százalékot zuhant az árfolyam. Az elemzők 70 centes EPS-t prognosztizáltak, de 29 cent lett csak. Ráadásul a várakozásokon aluli előrejelzéseket tett közzé a társaság.

- Várakozásokon felüli eredményeket tett közzé a Hermes francia luxusipari cég, 7,6 százalékkal száguld Párizsban. Középtávon további gyors bővülést vár a menedzsment.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.