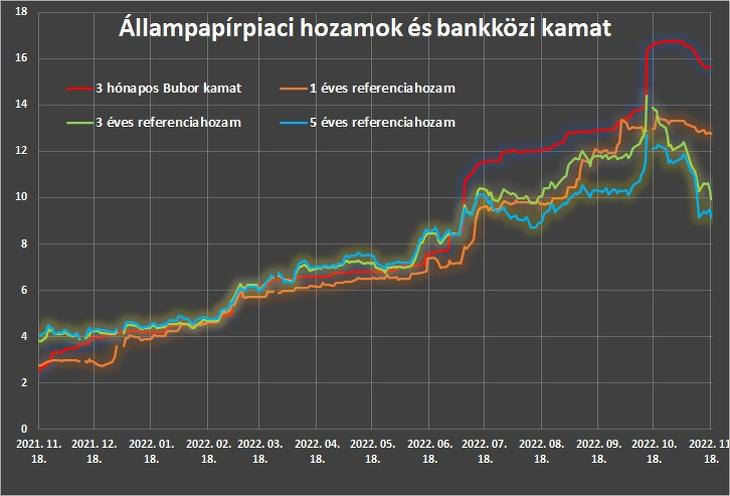

Az utóbbi bő egy hónapban felettébb mozgalmas volt az állampapírok és a kamatok piaca Magyarországon. Amint az első ábrán látható, a pár éves referenciahozamok (irányadó állampapírhozamok) október közepén először alaposan megugrottak, majd határozottan lefelé indultak el. Hasonlóan viselkedett a három hónapos Bubor (Budapesti Bankközi Forint Hitelkamatláb) is, csak ott nagyobb volt az ugrás és kisebb a visszacsúszás.

Mi is történt? Október 14-én a jegybank rendkívüli intézkedésekről döntött, főként azért, mert nagyot gyengült a forint, az euró már egy ideje 430 körül járt. (Egynapos betéti tendereket és egy “FX-swapeszközt” indítottak 17, illetve 18 százalékos kamat mellett.)

Profitálhatunk a kamatok elszállásából

Így a bankok és más intézményi befektetők számára érvényes, úgynevezett effektív kamatszint 18 százalékra emelkedett, ami alaposan felvitte a bankok közötti kölcsönök kamatait is. (Ezzel a Bubor-indexeket.) De kisebb vagy nagyobb mértékben befolyásolta a többi kamatozó befektetést, így a piacon levő, szabadon forgó állampapírok hozamát is.

Változó kamatozású kötvények csúcskamatai (válogatás) |

|||||

| (éves szinten, százalékban) | |||||

| Értékpapír | Deviza | Lejárat | Aktuális kamat | Következő kamat?* | Kamatbázis |

| Bónusz (BMÁP) | HUF | Kb. 3 év | 11,32 | 13,79 | diszkont kincstárjegyek hozama |

| Prémium (PMÁP) | HUF | Kb. 4 vagy 6 év | 11,75 | 15-16,5 | forintinfláció |

| 2027/B | HUF | 2027. ápr. 22. | 16,66 | 13-18 | 3 hónapos Bubor |

| 2029/B | HUF | 2029. aug. 22. | 15,62 | 13-18 | 3 hónapos Bubor |

| Babakötvény (BABA) | HUF | 2041. febr. 1. | 8,1 | 17-18 | forintinfláció |

| Prémium Euró (PEMÁP) | EUR | Kb. 6 év | 2,85 | 7,7 | euróinfláció |

| *Becslés. A jelenlegihez hasonló körülmények feltételezésével, vagy elemzői prognózisok figyelembe vételével. | |||||

A kisbefektetők által is vásárolható értékpapírok egy része márpedig vagy maga is ilyen, vagy ilyen értékpapírokhoz van kötve a kamata. Így a változó kamatozású kötvények közül valószínűleg felmegy majd az év végétől a Bónusz Magyar Állampapír következő kamata is. A gyorsan (negyedévente) reagáló 2027/B és 2029/B államkötvények jelenlegi kamata már most is alaposan megugrott. (Lásd a táblázatot.)

A devizabefektetés vonzereje csökkent

A bejelentéseknek október 14-én jelentős hatása volt az euró-forint árfolyamra is, a jegyzés rövid idő alatt 429-ről 415 közelébe, majd még lejjebb is esett. Azóta valahol 400 és 415 között ingadozott, a lényeg az, hogy a forint dinamikus gyengülését egyelőre megállították.

Így azóta az eurós megtakarítások már nem tűnnek annyira vonzónak, bár sokan vallják, hogy nem árt az óvatosság. Érdemes több lábon állni, több devizát, többféle kötvényt vásárolni. (Vagyis “diverzifikálni” a portfóliónkat.)

Több brókercég is úgy nyilatkozott a napokban, hogy

elsősorban az EU-s pénzekkel, az Európai Bizottsággal zajló tárgyalások és feszültségek mozgatják az árfolyamot, és továbbra is nagy a bizonytalanság.

Euróban 7-8 százalék, de késve

Így az idén még nagy változás várható a forintnál. Egy megegyezés az EU-val komolyabb emelkedést, annak elmaradása viszont csúnya forintgyengülést okozhat. De az utóbbit vélhetően mindenáron igyekeznek elkerülni a magyar politikusok.

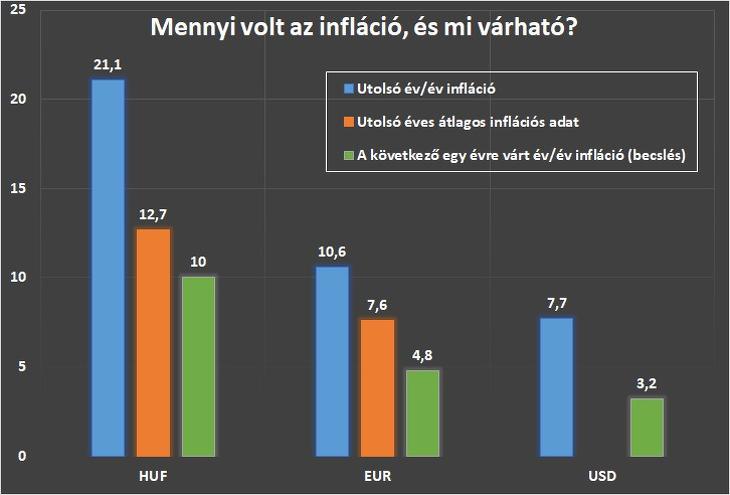

Ha azonban valaki meg akarja osztani a kockázatot, vagy eleve eurója van, euróban tervez kiadásokat, akkor megérheti euróban takarékoskodnia. Erre jelenleg a PEMÁP államkötvény tűnik a legjobbnak az alacsony kockázatú befektetések közül. Ennek kamata ugyan most szerény (2,85 százalék), de a következő kamatmegállapításkor – sajnos csak 2023. augusztus 23-tól – hozzávetőleg egy 7-8 százalék közötti érték valószínűbb. Lásd még:

Lesz-e itt reálkamat?

Magyarországon az éves infláció októberben 21,1 százalék volt, 2023 elején pedig különböző becslések szerint 23-25 százalékon tetőzhet. Az átlagos éves infláció viszont – amihez a jelenleg legnépszerűbb lakossági állampapír, a PMÁP kamatát kötik – inkább 14-15 százalék lehet az idén. Így a PMÁP-ok következő kamata – a négyévesé januártól, a hatévesé márciustól – valahol 15-16,5 százalék között lehet majd.

Ez elég jó ajánlat még a mai viszonyok között is. Sőt, sok elemző arra számít, hogy jövőre sem lesz lényegesen ez alatt az átlagos pénzromlás. Így 2024 márciusától – amikorra a remények szerint már régen egyszámjegyű lesz az infláció – szintén hasonló, 15 százalék körüli kamatot fizethet a PMÁP. Ez akkor már végre kellemes reálkamatot biztosíthat a vevőknek. Októberben ugyanis miniszterelnöki szinten is elhangzott, hogy az inflációt évi tíz százalék alá szorítanák le.

Rövid hozamok 13 százalék körül

A bankok továbbra sem fizetnek igazán versenyképes kamatokat a betétekre. Így a rövid távon gondolkodó befektetők számára még mindig leginkább a diszkontkincstárjegyek ajánlhatók. Ezek eladási hozama a Kincstárnál (a lakosság számára) eléri az évi 13 százalékot is.

Fix kamatozású kötvények, kincstárjegyek csúcshozamai (válogatás) |

||||

| (éves szinten, százalékban) | ||||

| Értékpapír | Deviza | Lejárat | Hozam | EHM* |

| Diszkont kincstárjegy | HUF | 2023.02.15 | 11,57 | 11,73 |

| Diszkont kincstárjegy | HUF | 2023.05.17 | 13,05 | 13,23 |

| Diszkont kincstárjegy | HUF | 2023.10.18 | 12,45 | 12,62 |

| 2025/C államkötvény | HUF | 2025.11.26 | 10,1 | 10,09 |

| 2026/F államkötvény | HUF | 2026.08.26 | 9,94 | 9,83 |

| 2029/A államkötvény | HUF | 2029.05.23 | 8,46 | 8,45 |

| *Egységesített hozammutató. | ||||

A fix kamatozású államkötvények körében vigyázzunk arra, melyiket bocsátották ki 2019. június előtt, mert ezek kamatadó-kötelesek. Ilyen például a közeli lejáratú 2023/A és 2024/B is (valamint a 2024/C, a 2025/B és a 2026/D a rövidebbek közül). Ezeket inkább ne vegyük (hacsak nem a tbsz- vagy nyesz-számlánkon tartjuk). A többéves államkötvények hozama azonban egyébként sokat csökkent az utóbbi időben, és nagyra nőtt a szakadék ezek és az inflációs számok, vagy az inflációkövető kötvények kamata között. A kisbefektetők számára nem biztos, hogy ez most a legjobb választás.

A banki kötvények hátrányai

A bankok kínálatában viszont fel-feltűnnek már banki kötvények is, amelyek első ránézésre talán az állampapírokéival versenyképes hozamot ígérnek. Ez azonban csak a felszín. Egyrészt ezek kockázata lényegesen nagyobb, mint az állampapíroké.

Másrészt pedig egy 2019-es törvénymódosítás súlyosan hátrányos helyzetbe hozta a vállalatikötvény-piac szereplőit azzal, hogy csak az állampapírokat tette adómentessé. A banki kötvények után adót kell fizetni. (Hacsak nem tbsz /tartós befektetési számla/ vagy nyesz /nyugdíj-előtakarékossági számla/ az a hely, ahová vásároltuk ezeket.) Lásd még:

A babakötvény mindig jó

Míg az inflációkövető PMÁP kötvények négy évre 0,75, hat évre 1,5 százalékpont kamatot (prémiumot) fizetnek az infláció felett, addig a csak a gyerekek számára vásárolható, csak azok nagykorúságától hozzáférhetővé váló Babakötvények 3,0 százalékpontot. Így a kamatuk februártól valószínűleg 17-18 százalék körül lesz majd. Ezen felül még – bár elég szerény összegű – állami támogatás is jár utánuk.

Az éves befizetések 10 százalékának megfelelő, de maximum 12 ezer forint összegű támogatást

írnak jóvá a gyerekek számláján, ha a rokonság babakötvényt vesz nekik. A kamatokat is automatikusan tőkésítik. Így a Babakötvény a gyerekekről való gondoskodás igen jól kamatozó eszköze – évi 120 ezer forintig biztosan, de afelett is kedvező.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Elindult a rendszeres teherforgalom a vonalon.

Elindult a rendszeres teherforgalom a vonalon.