A CB Insights amerikai kutató cég ez év nyarán készített egy átfogó elemzést az európai fintech trendekről, ebből az elemzésből készítettünk egy összefoglalót, hogy érzékeltessük egyrészt az kutatási, fejlesztési irányokat és azt, hogy mekkora befektetéseket tesznek különféle típusú befektetők ebbe az ágazatba.

A kutatás készítői összesen 29 országot vizsgáltak meg. A központban természetesen az Egyesült Királyság van, de érdekes módon olyan országok maradtak ki, mint Litvánia, Szlovénia, Moldova, Fehéroroszország és Magyarország. Magyarország kihagyása sajnálatos dolog, de mindenképp meg kell említeni, hogy a Privátbankár.hu október 26-i Fintech Innovation 2017 konferenciájának szervezésekor egyszerűbb volt a Szilícium-völgyből előadót hívni, mint a gondolatait bemutatni kívánó magyar fintech céget találni...

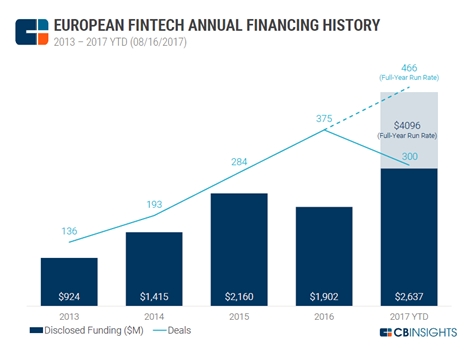

Ez a gazdaság egészének a fejlődése szempontjából is sajnálatos, hiszen Európában is óriási befektetések történtek a fintech ágazatba. 2013 óta, azaz mintegy négy év alatt mintegy kilencmilliárd dollár áramlott ebbe a - voltaképpen a gazdaság szempontjából igen kicsi - ágazatba. Ez a mai árfolyamon számolva forintban mintegy 2 360 ezer milliárd forint. Csak összehasonlításképpen írjuk le a következő adatot: 2007 és 2013 között az Európai Uniós támogatások magyarországi teljes összege 8 200 milliárd forint volt. A pontosság kedvéért a kilencmilliárd dollárhoz hozzá kell még tenni kettőt, ami az idei év várható befektetése lesz.

Úgy néz ki tehát, hogy valamiből megint nagyon kimaradunk!

Az első chart mutatja az éves fintech befektetések összegének növekedését. Gondolom az olvasók tisztában vannak az egyes gazdaságok minimális éves növekedésével. Ehhez képest az táblázatban találunk olyan évet, amikor a a befektetések összege átmeneti visszaesés után a duplájára nőtt. Tőke tehát van bőven, csak eladható ötlet kell és főként olyan kapcsolatrendszer, ami ezt a tőkét összehozza az ötletekkel. Ugyanakkor jelen sorok szerzője a tavaly decemberi londoni Fintech konferencián és kiállításon egyetlen magyar résztvevővel találkozott.

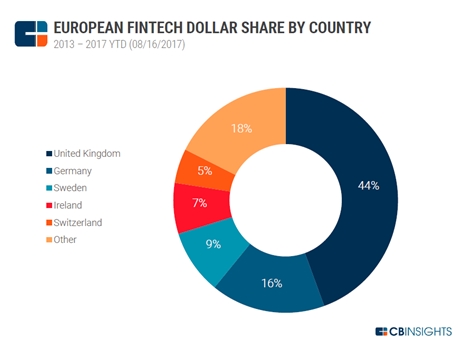

Nézzük meg akkor azt, hogy ez a jelentős mennyiségű tőke melyik országokba ment. Ezeket az adatokat a következő ábra mutatja:

A Brexittől függetlenül látható, hogy továbbra és Nagy-Britannia maradt a fintech tevékenység központja, igaz ennek sok oka van.

Annak ellenére, hogy sok bank már, részlegesen legalábbis, de elindult Európába, továbbra is London marad a világ második számú pénzügyi központja. Igaz, a legfontosabb pénzügyi központ, azaz New York nem a fintech-tevékenység központja, hiszen az a Szilícium-völgy, de a második hely egybeesik. London emellett azért is központ, mert a brit szabályozás a legegyszerűbb, legvilágosabb és nem pénzügyi, hanem vállalkozásalapítási szempontból is a legjobb.

A már nem fintech-kategóriába tartozó előre fizetett kártyák (pre-paid cards) elterjedése is innen indult, mivel gyorsan készen volt az e-money szabályozás, amit az éppen illetékes felügyelet is világosan értett. Maga a felügyelet is ad tanácsokat a fintech vállalkozóknak arra, hogy a jogszabályokat hogyan, miként kell értelmezni és alkalmazni.

Nagyon jó példa erre a Monese, az e-pénz alapú bank. Róluk tavaly áprilisi cikkünkben írtunk és leírtuk azt, hogy pont a brit felügyelet javasolta nekik azt, hogy céljaik elérésére egy e-pénz alapú bank alapítása az optimális. Az ő céljuk egyébként az volt, hogy a Nagy-Britanniába érkező külföldiek részére egyszerű bankszámla nyitási lehetőséget biztosítsanak úgy, hogy a bankszámlákhoz az egységes rendszernek megfelelő pénzforgalmi jelzőszámot és bankkártyát biztosítsanak. A felügyelet javaslata tehát az e-pénz alapú bank volt! Kérdezze meg a tisztelt olvasó a Barion vezetőit, hányszor próbálták meg elérni azt, hogy MNB licensz alapján működő e-pénz rendszerükben pénzforgalmi jelzőszámot alkalmazhassanak?

De lépjünk egyet előre!

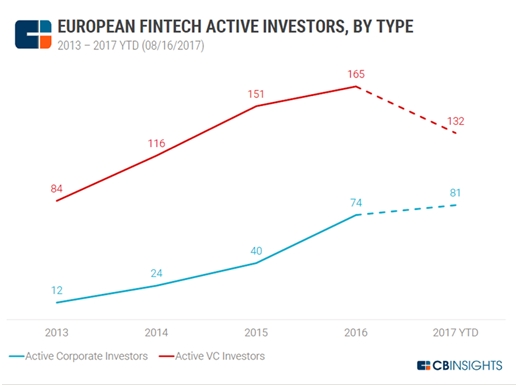

Kik is finanszírozzák a fintech ágazatot?

Az alábbi grafikon pontosan mutatja, hogy bár az utóbbi évben kicsit visszaeső szinten, de továbbra is a vállalati szektor, beleértve a bankokat is, a legnagyobb befektető, de nagyon fontos kockázati tőkealapok szerepe is.

A kockázati tőkelalapokat megvizsgálva egyáltalán nem látszik a brit fölény. A fintech szektorba befektetett összegek nagysága szerint a következő öt kockázati tőkelalap volt a legnagyobb:

1./ Index Ventures (Bloomberg) - USA

2./ SpeedInvest - Európa

3./ NFT Ventures - Svédország

4./ German Startups Group - Németország

5./ Seedcamp - Nagy Britannia

A vállalati szektor legnagyobb fintech-befektetői a következő cégek voltak (igaz, ezeknél a cégeknél el kell ismerni, hogy fő gazdasági tevékenységük a befektetés azzal a különbséggel, hogy nem mások pénzét fektetik be, hanem a saját tőkéjüket):

1./ Dieter von Hozlbrick Ventures - Németország

2./ SevenVentures - Németország

3./ CommerzVentures - Németország

4./ FinLab - Németország

5./ Santander InnoVentures - Nagy Britannia

Jelen cikk kereteibe nem fér bele, de érdemes lenne az utóbbi tíz-húsz év gazdasági fejlődése szempontjából is megvizsgálni a fenti két listán szereplő országokat. Vajon miért pont Németország a vezető befektető?

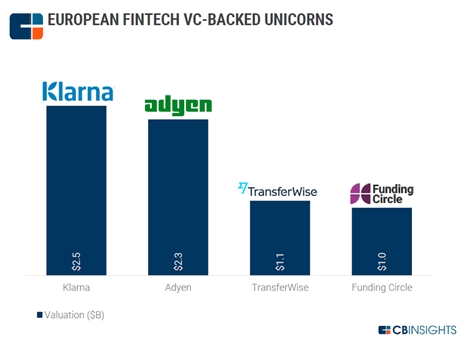

Nézzük meg ehelyett azt, mely fintech-vállakozások is kapták a legnagyobb tőkebefektetést. Talán nem kell külön hangsúlyozni, hogy a négy cégből háromnak a székhelye Nagy-Britanniában van, egyedül a legnagyobb befektetéssel rendelkező vállalat, az e-kereskedelem vezető vállalata, a Klarna van Svédországban bejegyezve.

Érdekes és fontos, hogy a második Adyen is az e-kereskedelmmel kapcsolatos szolgáltatással, de annak a fizetési ágával foglalkozik. A Trafsferwise talán a legismertebb a fenti cégek közül, a nemzetközi átutalások vezető cégévé nőtte ki magát, míg a Funding Circle hitelközvetítéssel, illetve crowd fundinggal foglalkozik.

Befejezésül talán annyit, hogy akármilyen szép új szóval (pl. crowd funding) is illetjük azokat a tevékenységeket, amelyeket a fintech-cégek végeznek, végül is az általuk nyújtott szolgáltatások – árukereskedelem, nemzetközi átutalás, csoportos finanszírozás – már száz évvel ezelőtt is léteztek, csak az akkori szolgáltatók ezeket a szolgáltatásokat az akkori technika igénybe vételével tudták nyújtani. A technológiai fejődés azt a lehetőséget hozta, hogy az ügyfelek sokkal gyorsabban és hatékonyabban legyenek kiszolgálva.

Ugyanezt a folyamatot látjuk a belföldi fizetési forgalom területén, ahol Magyarország éppen most van az azonnali fizetési szolgáltatások bevezetése folyamatának az elején.

Készítette: Czímer József

Az azonnali fizetési rendszer hazai bevezetéséről sorozatunk eddig megjelent cikkei:

A benzin is drágul, de lassabban.

A benzin is drágul, de lassabban.