Az infláció továbbra is magas szinten van az USA-ban a június végi nyersanyagpiaci korrekció ellenére is. A szolgáltatások, a lakhatási költségek, amik a legnagyobb részét adják a mutatónak, továbbra is erőteljesen emelkednek, és ebben várhatóan nem lesz egyhamar változás – mondták el a Raiffeisen Bank elemzőinek negyedéves sajtótájékoztatóján Török Zoltán, Pálffy Gergely és Blahó Levente.

Így valószínűleg július második felében, a következő kamatdöntő ülésen a Fed újabb 75 bázisponttal emeli a kamatot, szeptemberben pedig folytatja. Egy reális kamatemelési pálya lehet erre az évre a 25-50-75-75-50-25 bázispontos sorozat. A jelenlegi várakozás alapján a kamatemelési ciklus nyomán az irányadó kamat három és fél százalék körül tetőzhet.

Látszik már a kamatemelések vége?

A piac úgy ítéli meg, hogy ez már olyan mértékben fogja lassítani a gazdaságot, hogy a Fed kénytelen lesz kamatot csökkenteni 2023 második félévében, és ezt el is kezdték beárazni. De rendkívül volatilis a kötvénypiac és így bizonytalan annak kamat-előrejelző szerepe is, láthattunk ebben óriási kilengéseket június folyamán is.

A Fed azonban nem árul zsákbamacskát, korábban egyértelműen közölte, hogy hűteni kívánja az amerikai gazdaságot, a dollárt pedig erősíteni, illetve a kamatérzékeny költségeket pedig csökkenteni. A kamatérzékeny kiadások, mint például lakásvásárlások hitelből, gyorsan és nagymértékben zuhantak. Emiatt a politika miatt is van a dollár 2002 óta nem látott erős szinten.

Ezekkel a kamatemelésekkel viszont a Fed túllőhet a célon – általában ezt szokta tenni –, és recesszió alakulhat ki. A reálbércsökkenés már 14 hónapja tart, a fogyasztást jelenleg – fenntarthatatlan módon – részben a megtakarításokból finanszírozzák. A megtakarítási ráta 2009 óta nem látott, nagyon alacsony szinten van.

Fontos változások jöhetnek az olajpiacon

Az olajpiac fontos események előtt áll, nemcsak Joe Biden szaúdi túrája miatt, hanem azért is, mert az OPEC kitermelés-bővítési megállapodása augusztusra véget ér. Szeptembertől elvileg bárki annyi termelhet, amennyit nem sajnál, de kétséges, hogy valóban a szabad piacra térnek-e át.

A jelenlegi jó olajárak mellett a szaúd-arábiai költségvetést végre sikerült pozitívba tolni. De nem tudjuk, hogy milyen megállapodás fog születni.

Erős maradt az olajkereslet

Bár az amerikai elnök igyekszik meggyőzni az OPEC-tagországokat, hogy termeljenek többet, nem biztos, hogy lehetséges a kapacitásbővítés, főleg rövidtávon. A növelés már magát az infrastruktúrát veszélyeztetheti, amint a 2020 tavaszi olajárháború-során is látszott. A kínálati oldalon Amerikában is problémák vannak, ami ott inkább pénzügyi okokra vezethető vissza, például nem kapnak a cégek hitelt.

Az olajkereslet viszont rendkívül erős, ezt látjuk Magyarországon is. A folytatódó kínai nulla-Covid politika és a globális recessziós félelmek viszont folyamatosan korlátozzák az ország teljes keresletének visszaállását. A piac már recessziót áraz, holott ennek konkrét jele még nincsen.

Nem mernek beruházni az olajcégek

Oroszország a kezdeti bizonytalanság után jelentős keresletet talált Indiában és Kínában, ezáltal az uráli olaj és a Brent közötti árkülönbség elkezdett csökkenni. Ami viszont a Mol számára még inkább kedvezőtlen, hiszen idáig eme árkülönbség miatt tudta szinte gond nélkül elviselni az árstopokat is.

Olajipari beruházások a világban nincsenek és sajnos nem is lesznek, vagy semmiféleképpen sem olyan mértékűek, amivel enyhíteni lehetne ezt a feszült kereslet-kínálat egyensúlyt. A különböző környezetvédelmi megállapodások egyezmények miatt nem éri meg nekik beruházni sem finomítókba, sem új kitermelésbe, ahol a megtérülés jellemzően sok éves. (Például 2030-ra már különböző korlátozásokat fogalmaztak meg a belsőégésű motorok tiltásával kapcsolatban.)

Az olaj tehát várhatóan nem fog segíteni abban, hogy az infláció csökkenjen.

A recesszió esélye Európában

A recesszió valószínűsége már 45 százalék a modellszámítások alapján a második negyedévben, az üzleti élet és a fogyasztók bizalmi indexei pedig az előző válságok mélységeit kezdik tesztelgetni. Némi tartaléka azért van a gazdaságnak, főképp a háztartásoknak, hiszen a pandémia alatt rendkívül erős szociális védőhálót hoztak létre. Így még mindig van egy erőteljes túlkereslet, nagyon erős a munkaerőpiac, mindenkori mélyponton van a munkanélküliség.

Van arra esély, hogy egy kisebb recesszió beköszöntsön a térségben, komolyabb visszaeséssel azonban egyelőre nem számol a piac. Ehhez lényegesebb eseményeknek kellene bekövetkezni, például ha az egész Európai Unió energiaellátása megakad. Az alapforgatókönyvek ezzel egyelőre nem számolnak. Valahol kettő és három százalék közötti GDP-növekedés várható ebben az évben, ami a tavalyi alacsony bázishoz képest elég visszafogott.

Kamatemelések Európában

Elsősorban az infláció az, ami leginkább visszahúzza a termelési és fogyasztási várakozásokat, ami tavaly ősz óta megy felfelé, már az orosz-ukrán háború kitörése előtt is magas volt. Az élelmiszer és a szolgáltatások árai is gyors ütemben emelkednek, tehát már egyáltalán nem arról van szó, hogy csak az energia húzza fel a pénzromlást.

Európában mégis több hónapos, de az is elképzelhető, hogy legalább egy-két negyedéves lemaradásban van az EKB a szigorítással, a kamatok emelésével. Valószínűleg majd a jövő héten fog elkezdődni, amit szeptemberben 50, az év végéig még kétszer 25 bázispontos emelést követhet. Így 1,25 százalék környékén tetőzhet majd a kamatemelési ciklus.

Az EKB közben az eszközvásárlási program kivezetésével és a kockázatok mérséklésével van elfoglalva. Itt elsősorban a mediterrán országokról, főleg Olaszországról van szó, amelyek válságról válságra jobban és jobban eladósodtak az utóbbi időben. Olaszországban már több mint 150 százalékos az adósságmutató, alig nő a gazdaság, külső egyensúlytalanság jellemzi. Valamiféle készenléti csomagra van szükség vész esetére.

Jön a magyar válság

Válság várható a magyar gazdaságban is, a télen visszaesésre számítanak a Raiffeisen elemzői. Kérdés, hogy az energiaválság mennyire lesz súlyos Európában, de fel kell készülni rossz és még rosszabb forgatókönyvekre. Magyarországon is jöhet energiaszűke, ami elsősorban természetesen nem a lakosságot fogja érinteni, hanem a nagyfogyasztókat, az ipart.

Az első negyedéves, nyolc százalék fölötti GDP-növekedés már a múlté, a második negyedévben azonban még gyors lehetett a bővülés, öt és fél százalék. A harmadik negyedévben várhatóan még nem lesz negatív a szám, de utána elég sötétek a kilátások.

Visszajön a munkanélküliség?

Az energiaválságon kívül a külső kereslet is visszaesik, hiszen egész Európa bajban van, ahová exportunk zöme megy. A másik probléma, hogy a nagyon magas és még tovább emelkedő infláció a lakossági fogyasztásra is rossz hatással lesz. Nemsokára látni fogjuk a visszaeső kiskereskedelmi forgalmi adatokat.

Jelenleg még munkaerőhiány van, de néhány negyedév távlatában ez munkahelyhiányos állapotba fordulhat át. Nem feltétlenül fogunk brutális munkanélküliségi rátával találkozni, de a Covid alatt látott négy és fél-öt százalék közötti tartomány újra valósággá válhat. Lesznek ágazatok, ahol elbocsátások lesznek és csökken a foglalkoztatottak száma, mint bizonyos feldolgozóipari ágazatok, különböző szolgáltatások, mint az idegenforgalom és a vendéglátás.

A beruházások növekedése is leáll majd, úgy a kormányzati, a vállalati, mint a lakossági szektorban. A lakásberuházások már csak a megemelkedett jelzáloghitel-kamatok miatt is zsugorodni fognak, jelentős lassulás lesz az új hitelkihelyezésekben.

Maradnak az ársapkák?

Az árstopok, illetve ársapkák várhatóan velünk maradnak, mert ezekkel olyan csapdahelyzetet hozott létre magának a kormány, amelyből egyre nehezebb kijönni. Nagyon komoly társadalmi és politikai költsége lenne ezek akár csak fokozatos megszüntetésének is, miközben a fenntartásuk egyre nehézkesebbé válik.

A Raiffeisen elemzői még így is úgy számolnak, hogy 14 százalék körül érhetjük el az inflációt tetejét valamikor szeptember tájékán. Amibe beleszámolták azt is, hogy a gyenge forint az előttünk lévő hónapokban, negyedévekben is hatni fog az inflációra.

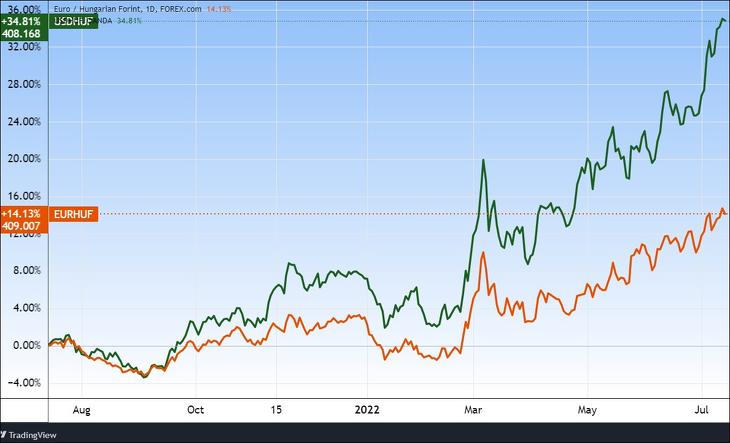

Meddig marad gyenge a forint?

A forint árfolyamáról nagyon nehéz előrejelzést adni, hiszen rengeteg olyan bizonytalan tényező van, ami nagyon nagy hatást gyakorol rá. Ameddig azonban a nemzetközi kockázatvállalási hajlandóság nagyon alacsony, tart a háború, tartanak a szankciók, tart az energia-bizonytalanság Európában, tartanak a magyar gazdasággal kapcsolatos kockázatok – gyenge maradhat a devizánk.

Ami a gazai gazdasági kockázatokat illeti, ilyenek

- a lassuló gazdasági növekedés,

- a romló cserearány,

- a romló exportlehetőségek,

- a külkereskedelmi mérleg további drámai romlása,

- a folyó fizetési mérleg szintén drámai romlása.

Nem lehetetlen, hogy a külkereskedelmi hiányunk eléri a tízmilliárd eurót 2022-ben, ami a GDP hat százaléka fölötti érték. Az államháztartási hiány, illetve az államadósság, ami a Covid alatt elszállt, szintén magas lehet, Lengyelországgal, Szlovákiával vagy Romániával összehasonlítva is. Már tavaly célszerű lett volna egy jelentősebb hiánycsökkentést végrehajtani, de az elmaradt. (Alighanem a választások megnyerése érdekében – a szerk.)

Jön a 420-as euró is

Nagyon kellenének az európai uniós források, a megegyezés az EU-val, hogy a piac valamennyire nyugodtabbá váljon, de közben a háború is megy tovább, és az energiaszállításokkal kapcsolatos bizonytalanságok is maradnak velünk. Addig, amíg ezek meg nem oldódnak, érdemi fordulatot a forint árfolyamában nem várunk – mondták a tájékoztatón.

Erősebb egyelőre nem lesz a forint, 400 alatti euró/forint árfolyamok nem várhatóak. Devizakereskedőink szerint 400-410 körüli forintárfolyam várható, valószínűleg újabb és újabb kiszúrásokkal fölfelé. A 420-as árfolyamot is könnyűszerrel elérhetjük – hangzott el.

A kamat pedig rendben lesz

Pedig ami a Magyar Nemzeti Bank kamatpolitikáját illeti, most már úgy tűnik, hogy megfelelő a kamatprémium, amit Magyarország nyújt a forinteszközökre. Főleg úgy, hogy van ígéret arra, hogy szükség esetén még további kamatemelések jöhetnek.

További 200 bázispontos kamatemelésre kerülhet sor az előttünk álló hónapokban, még valamikor az év vége előtt. Akkor lehet abba hagyni a kamatemelési ciklust, amikor túljutunk az infláció csúcspontján.

Az infláció tetőzése az év utolsó hónapjaiban várható magas szinten, ha talán nem is 14 százalékon, de 13 százalék környékén. De a téli hónapokban is ennek közelében maradhat a pénzromlás.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Egyre többen váltanak ebben az időszakban.

Egyre többen váltanak ebben az időszakban.