Ritka rossz év volt a 2022-es a tőkepiacokon, a részvényindexek a 2021 végi csúcsukhoz képest sokat estek, sőt kivételesen a kötvények is hatalmasat zuhantak. Az ingatlanpiac is sok helyen megszenvedte a válságot, így a különböző ingatlanpiaci részvények is sokat veszítettek az értékükből.

Csúnyán alulteljesítettek az ingatlanrészvények

Míg például a német tőzsdén egy éves visszatekintésben a DAX index már szép, 12 százalékos pluszban van, az ingatlanszektorban tevékenykedő társaságok részvényei még mindig 26-57 százalékkal vannak lejjebb. De volt sokkal rosszabb is az árfolyamuk tavaly év közben.

Az USA-ban valamivel jobb a helyzet, de az ingatlanszektor ott is alulteljesítő. Az amerikai S&P 500 tőzsdeindex értéke csak enyhén csökkent az utóbbi egy évben, az ennek ingatlanpiaci komponenseit tömörítő S&P 500 Real Estate viszont közel húsz százalékkal van lejjebb. (Sőt, 2021 végétől összesen majdnem 30 százalékkal.)

A magyar ingatlanalapok jó szériája

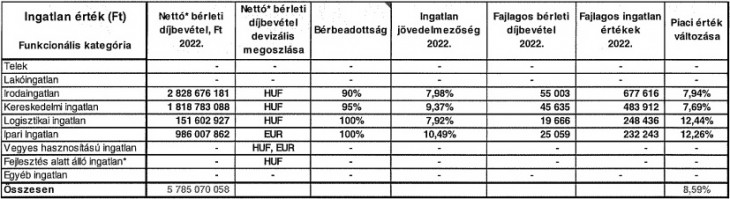

Mechanikusan összehasonlítani a magyar befektetési alapokat a német vagy amerikai ingatlanpiaci részvényekkel persze nem szabad, de mindenképp feltűnő a hatalmas különbség a teljesítményük között. Amint az alábbi táblázatban látható, a fontosabb, forintos, közvetlenül ingatlanba fektető sorozatok úgy tavaly év végéig, mind most április végéig egészen jól teljesítettek.

Fontosabb ingatlanalapok hozama (évesített) |

||||

| Alap neve | 1 éves | 1 éves | 3 éves | 5 éves |

| ápr. végén | dec. végén | ápr. végén | ápr. végén | |

| Duna House Magyar Lakás A | 9,71% | 11,83% | 4,24% | 5,76% |

| Erste Ingatlan T | 14,01% | 10,62% | 7,12% | 5,19% |

| MKB Ingatlan Alap | 14,64% | 9,89% | - | - |

| MPT Ingatlan Alap A | 12,33% | 8,88% | 7,42% | 5,91% |

| OTP Ingatlan | 12,12% | 7,33% | 5,25% | 4,23% |

| OTP PRIME | 16,43% | 15,25% | 10,68% | 8,90% |

| Raiffeisen Ingatlan A | 15,23% | 12,55% | 10,08% | 9,51% |

| Raiffeisen Ingatlan B | 2,82% | 12,79% | 7,09% | 9,74% |

| (Forintban jegyzett, közvetlen, lakossági sorozatok.) (Forrás: Bamosz adatbázis) | ||||

Jól teljesítettek, és nemcsak a külföldi részvényekhez képest. Hanem például az egy év alatt körülbelül hét százalékot menő BUX indexhez vagy a gyengélkedő magyar (fix kamatú) államkötvényekhez képest is. Lásd még:

A magas kamatok áldásai

Hogyan lehetséges ez? Ennek kiderítéséhez éves jelentéseket olvasgattunk, amelyeket április végéig kellett elkészíteni, így viszonylag frissek. Az egyik oka a jó teljesítménynek paradox módon éppen az lehetett, ami sok más befektetést csúnyán leértékelt tavaly. Mégpedig a kamatemelkedés, a kötvénypiaci hozamemelkedés.

Egyes alapokban ugyanis jelentős likvid tartalékok (rövid futamidejű állampapírok és bankbetétek) vannak. Mint például az Ersténél, ahol ezek aránya 50 százalék körüli szokott lenni a jelentések szerint. Így az év második felében már szép, bőven kétszámjegyű hozammal tudtak például diszkont kincstárjegyekbe fektetni. (Vélhetően a bankbetéteikre is jóval többet kaptak, mint korábban.)

Amikor a forintgyengülés ajándék

De mi a helyzet az alapok ingatlanban fekvő részével, különös tekintettel azokra az alapokra, amelyekben nincs túl sok állampapír? Az ingatlanpiacon, főleg az üzleti szektorban nagyon gyakran euróban állapodnak meg a felek az ingatlanok vételáráról, bérleti díjáról. (Az euró ebben a szektorban már eléggé “bevezette magát”.) Ez az ingatlanalapokra pozitív hatással jár minden olyan időszakban, amikor a forint gyengül (és bizony többnyire gyengülni szokott).

Igaz, hogy az előző év azonos időszakához képest éppen nem gyengült a forint. Tavaly május elején 382 volt az euró, e sorok írásakor pedig 372. Ám az ingatlanok bérleti díja többnyire havonta érkezik. Az euró éves átlagos MNB-árfolyama pedig, amint a fenti ábrán látható, több mint kilenc százalékkal volt magasabb a 2021-esnél. (Ez a napi középárfolyamok átlaga.) Ez az alapoknál hasonló mértékű devizaárfolyam-nyereséget is okozhatott.

De arra is találtunk példát, hogy a portfolió nagyobb részénél forintban keletkezett a bevétel, és csak a kisebb részénél euróban.

Az értékelési módszerek

A jelenség magyarázata valószínűleg az ingatlanok értékelésének módszereiben is rejlik. Általános ugyanis, hogy a jövőbeli bevételek (a bérletidíj-hozamok) alapján értékelik az objektumokat. Tehát a várható bérletidíj-bevételeket diszkontálják az aktuális kamatlábbal.

Az alap ingatlan-értékbecslője az ingatlanok értékelését általánosan hozam módszerrel végzi, míg a jelenleg jövedelmet nem termelő beépítetlen telkek esetében piaci összehasonlítást végez – írja például az Erste Ingatlan jelentése.

Így elvileg nagyot kéne esni az ingatlanok értékének, legalábbis forintban, mert ha magasabb állampapír-hozamokkal számolnak, akkor alacsonyabb lesz a bevételek jelenlegi értéke. Márpedig Magyarországon óriásit nőtt a kamat, így egy jövőbeli pénzáramlás jelenlegi értéke hatalmasat kellett volna zuhanjon.

De ha az ingatlanok nagy részénél a bevételek alapját euró képezi, akkor eurós bevételeket diszkontálnak, eurókamattal. Így euróban határozzák meg az ingatlan értékét. Így az akár még nőhet is forintban számolva – megint a forint gyengülése miatt.

Növekvő bérleti díjak?

Ahol infláció van – márpedig nemrég az euró inflációja is elérte az évi tíz százalékot egyes országokban és egyes időszakokban –, ott a bérleti díjakat is jobban lehet emelni. A piac sem feltétlenül ült le, hiszen (még) nem volt igazán recesszió. Az OTP Ingatlanalap kezelője például ezt írta:

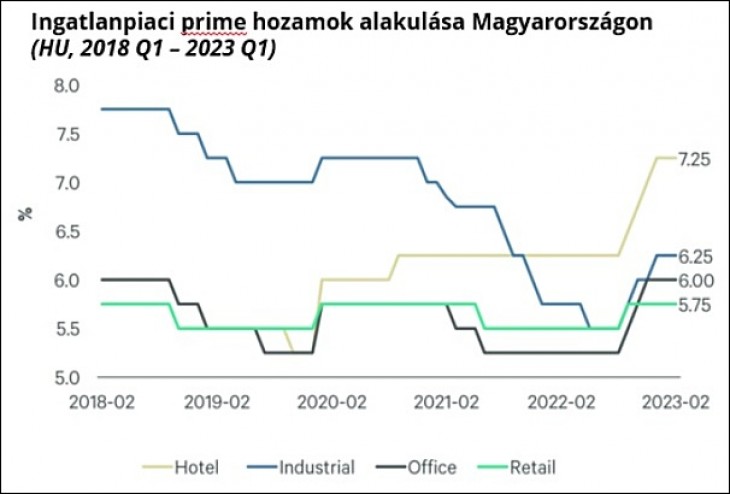

"A „prime” kategóriás irodapiaci hozamok emelkedtek az elmúlt időszakban Budapesten, átlagosan 5,5 százalékos hozamszintet lehetett elérni ezen befektetéssel, amely a régió fővárosai között az egyik legmagasabbnak tekinthető (Varsó 5,0 százalék, Prága 4,5 százalék, Pozsony 5,5 százalék)."

A kiskereskedelmi, “bevásárlóutcai” hozamok is emelkedtek 2022-ben a cég szerint (Budapesten 5,6 százalékra), és a logisztikai ingatlanokat is jobban keresték.

Az MPT Ingatlan Alap jelentése szerint a "2022-es évben tapasztalt általános negatívabb gazdasági kilátások és hozamemelkedés" a hazai kereskedelmi ingatlanpiacon is éreztette a hatását. A hozamok itt is emelkedtek, 2022 végére az év eleji szinthez képest a piac különböző szektoraiban 25-75 bázisponttal. A prime irodahozamok az év végén 6; az ipari és logisztikai ingatlanok hozamai 6,25, a "kiskereskedelmi High-Street hozamok" pedig 5,75 százalékon alakultak.

A hitelek hiánya

Az ingatlanvállalkozók gyakran vesznek fel hitelt, akár építkezésekre, akár hosszabb távú finanszírozásra is. (“Tőkeáttételt” használnak.) A kamatok emelkedése esetén, változó kamatozás mellett jelentősen megnőnek a hiteleik terhei, törlesztőrészletei. Ez veszteségeket okoz nekik, ami sok külföldi ingatlancég esetében előfordul. Például a német Deutsche Wohnen alig nyolcmilliárd eurós tőzsdei kapitalizáció mellett 9,4 milliárd eurós adósságterhet nyög. A Vonovia pedig (részben a Deutsche Wohnen felvásárlása miatt) tavalyig már 70 milliárd eurós (!) adósságot halmozott fel.

Ez azonban a hazai ingatlanalapoknál nagyon nem jellemző. Azoknál, amelyeknek a tájékoztatójába belenéztünk, vagy nulla, vagy minimális volt a hitelek értéke. Így a kamatok emelkedése nem okozott nekik veszteséget, csak bevételnövekedést. (Korábban egyébként voltak hiteleik, de úgy látszik, azokat idejében visszafizették. Élő hitelkeretet is láttunk, amelyet azonban valószínűleg nem is vettek igénybe tavaly.)

Merre tovább, ingatlanalapok?

Mindez persze nem garantálja, hogy a jövőben is hasonló hozamokat érjenek el az ingatlanalapok. A forint gyengülése az idén erősödésnek adta át a helyét, a kamatok további emelkedése sem valószínű. Sokan tartanak az idén Magyarországon recessziótól, és jönnek hírek az ingatlanpiac lehűléséről is.

A 2022-es év második felében a folyamatban lévő tárgyalások azonban megtorpantak. Az emelkedő kamatlábak, a magas infláció és a drasztikusan emelkedő építési és működési költségek következtében megindult az ingatlanok átárazódása, és a prime hozamok emelkedése – írta a Raiffeisen.

(A Raiffeisen Ingatlannál az “A” sorozat fedezett, a “B” fedezetlen. Vagyis az “A” kiküszöböli a devizakockázatokat, a “B” nem.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A hétfői záróértékéhez képest minimálisan erősödött.

A hétfői záróértékéhez képest minimálisan erősödött.