Szeptember 29-től két újabb államkötvényt kínálnak a lakosságnak az állampapír-forgalmazó helyeken, sok éve nem látott magas induló kamattal. Ami felveti a kérdést, hogy egyrészt ezeket érdemes-e választani a többivel szemben. Másrészt, melyiket a kettő közül? Harmadszor pedig a már meglevő megtakarításokat érdemes-e ezekre lecserélni?

A rövid válasz az első és a harmadik kérdésre: valószínűleg igen, de csak fenntartásokkal. Könnyen lehetséges ugyanis, hogy a legjobb megoldás többféle értékpapír kombinálása lesz, mert nincs olyan köztük, ami minden körülmények között a legjobbnak bizonyul. A jelenlegi kamatoknál már csak a bizonytalanság magasabb.

Miért kellettek új lakossági kötvények?

De miért is kellett új államkötvényeket kiadni, és miniszteri szinten feldicsérni ezeket? Alighanem azért, mert a már fogalomban levők csúnyán lemaradtak az inflációtól, és úgy nézett ki, hogy nem veszi ezeket lassan már senki. A kormánynak meg a válsághelyzetben különösen nagy szüksége van a forrásokra.

Konkrétan az eddig kapható, inflációkövető PMÁP-ok (Prémium Magyar Állampapírok) 6,6 százalékos kamatot fizetnek, miközben a legutóbbi inflációs adat augusztusra már 15,6 százalék volt. A szeptemberi pénzromlás már megközelítheti, az év végi pedig el is érheti az évi húsz százalékot. A korábbi sztárpapír, a folyószámla-szerűen működő MÁP Plusz évi 4,95 százalékos fix hozama már régen versenyképtelen.

Mit tudnak az új PMÁP-ok?

Ezért kihoztak egy új PMÁP-párt, amely az eddigiekhez nagyon hasonló, csak két főbb paraméterben tér el. Az egyik az induló kamat, a másik pedig az infláció követésének gyorsasága. (Vagy inkább, csekélyebb lassúsága.)

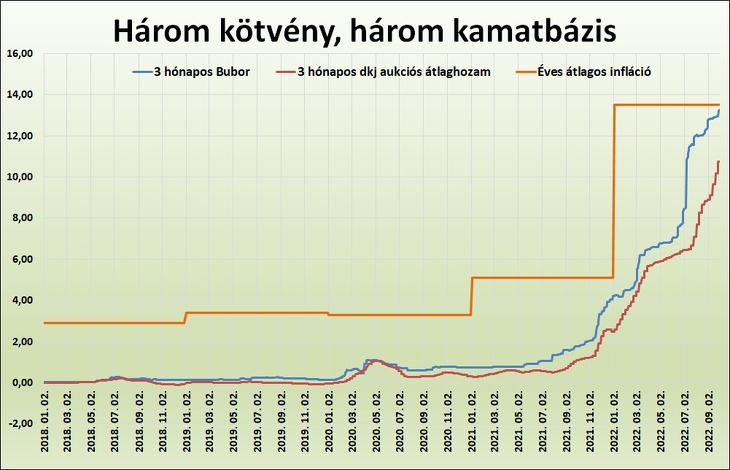

Inflációs grafikon.

A mintegy négy éves 2027/J és a mintegy hat éves 2029/I egyaránt 11,75 százalékos kamatot fizet majd 2023 elejéig, sokkal többet az eddigi öt éves kötvény 6,6 százalékánál (egészen június végéig) A különbség az újoncok között, hogy a négy éves papírnál 0,75, a hat évesnél 1,5 százalék az infláció feletti kamatprémium. Egy másik, kisebb jelentőségű eltérés pedig, hogy a négy éves kötvénynél már január végén, a hat évesnél csak február 21-én állnak át új kamatra a 2022-es infláció alapján.

Ez az új, idei infláció (az “éves átlagos fogyasztói árindex-változás”) pedig az Equilor Befektetési Zrt. minapi előrejelzése szerint 13,5 százalék körül lehet az idén. Ha így lesz, akkor a 2027/J 14,25, a 2029/I pedig 15,00 százalékos kamatot fizet majd jövőre az év nagyobb részében. Így talán van esélyük arra, hogy tényleg utolérjék a jövőbeli inflációt.

Mit tudnak az új BMÁP-ok?

A BMÁP (Bónusz Magyar Állampapír) az utóbbi években nem volt kapható, de ez is egy változó kamatozású magyar állampapír. Infláció helyett azonban a három hónapos diszkont kincstárjegyek aukciós átlaghozama felett fizet 1,0 százalékpontot, háromhavonta. Kezdeti kamata 11,32 százalék lesz, ami kissé elmarad a PMÁP-tól, és csak az első negyedévre értendő.

Ez a kötvény akkor látszik jobbnak, mint a PMÁP, ha valaki további gyors állampapírhozam-emelkedésre számít. Ez ugyanis gyorsan, negyedévente beépülhetne a BMÁP kamatába. Csakhogy, amint látni fogjuk, a múltban a három hónapos kincstárjegyhozam rendszerint jócskán elmaradt az inflációtól, és ez a közeljövőben is így maradhat.

Tíz éves kötvényhozamok régiónkban.

A kisbefektetőknek a kamat negyedévenkénti újrabefektetése is nem kívánt macerát jelenthet, bár a kamatoskamat-hatás miatt növeli is a hozamot. (A 11,32 százalékból így elvileg 11,81 százalék lesz egy év alatt, ha semmi nem változna.) De összességében nem biztos, hogy a kisbefektetőknek ez most a legjobb választás.

Melyik nyer, PMÁP, BMÁP vagy X?

A több éves változó kamatozású kötvények kategóriájában valójában három lehetősége is van annak, aki vásárolni szeretne. Vannak még a három hónapos Bubor bankközi kamatlábhoz kötött, eredetileg intézményi befektetőknek kibocsátott kötvények is, a 2027/B és a 2029/B is.

Nem fizetnek ugyan prémiumot a Bubor felett, de gyakran a névértéknél alacsonyabb nettó árfolyamon kaphatók. Ma a 2029/B például 98,94 százalékos áron, ami hasonló eredménnyel jár, mintha lenne egy 0,9 százalékpont körüli prémiuma. Ezekről részletesen a következő cikkünkben írtunk:

A három kötvény összehasonlításához azonban leginkább a következő ábrát érdemes megnézni, amely az éves átlagos inflációt, az említett Bubor kamatlábat és a három hónapos diszkontkincstárjegy-aukciók átlaghozamát ábrázolja. (A kincstárjegy-aukcióknál négy elemű mozgóátlagot, a 2022-es éves átlagos inflációnál pedig az Equilor becslését használtuk.) Tehát a háromféle változó kamatozású kötvény különböző “kamatbázisait” (alapkamatát) az utóbbi csaknem öt évben. (Amihez a PMÁP-nál és a BMÁP-nál kamatprémium, azaz pluszkamat is járul.)

Az MNB-nél lesz a helyzet kulcsa?

Az ábrából az olvasható le, hogy az utóbbi öt évben az infláció határozottan magasabb volt a másik két mutatónál. Ha ez így marad, a befektetők ennek alapján jobban járhatnak az inflációkövető kötvényekkel, mint a másik két kamatbázis alapján árazott értékpapírokkal. De egyébként a korábbi, nulla közeli inflációval jellemezhető években (2013-2016) is így volt ez, mert a PMÁP-okra akkor is elég tisztességes, a mainál magasabb kamatprémium járt.

A jövőben azonban lehet, hogy a Bubor vagy a rövid diszkont kincstárjegyek hozama magasabb szintre megy, mint az infláció. Gazdaságilag logikus lenne, mert ekkor mondhatnánk el, hogy a reálkamat pozitív. Csakhogy az MNB éppen a héten jelentette ki, hogy 13 százaléknál leáll a kamatemeléssel. A jegybanki alapkamat pedig ezeknek a három hónapos eszközöknek a hozamát eléggé jelentősen képes befolyásolni. A zutóbbi évtizedben igyekeztek is a hozamokat jó alacsonyan tartani.

Sokkal könnyebben elképzelhető jelenleg, hogy az infláció a 20 százalékot fogja ostromolni, mint hogy a három hónapos kincstárjeggyel vagy Bubor-ral történjen ugyanez. De a meglepetések korát éljük.

Milyen alternatívák vannak még?

A napokban két brókercég is a hat hónapos diszkont kincstárjegyet vagy más rövid eszközöket javasolta a kisbefektetőknek befektetésre első helyen. Legalábbis átmeneti befektetésnek a turbulens időkre. (Az Equilor Befektetési Zrt. és a Concorde Értékpapír Zrt.) Emögött az egyik megfontolás, hogy fél év múlva esetleg még jobb hozammal lehet majd több éves állampapírokat kapni, és a válság alagútja végén is látszik majd esetleg némi fény. Diszkont kincstárjegyeket az Államkincstárnál jelenleg 10 és 12 százalék közötti hozammal árulnak magánbefektetőknek.

De lesz-e jó, még jobb PMÁP – vagy más magas hozamú kötvény – fél év múlva is? Nem tudhatjuk pontosan. Van rá esély, mert az év végén 20 százalék körül várható infláció mellett esetleg a most piacra dobott új papírokat sem fogják már nagyon keresni. Ekkor a feltételek további javítására is rákényszerülhet az állam.

De mi lesz a forinttal?

Ám az is megtörténhet, hogy addigra megkapjuk a függőben levő EU-s pénzeket, véget ér az orosz-ukrán háború, sok kötvényt bocsátunk ki a nemzetközi tőkepiacokon kedvező kamattal, és már nem kell annyira az államnak a pénz. Ekkor lehet, hogy csak rosszabb feltételekkel tudunk majd befektetni, mint most.

Nagy bizonytalanságot jelent a forint árfolyama is. Lehet, hogy euróval járnánk a legjobban?

- Most, amikor éppen rekordot döntött az euró/forint árfolyam, nagyon nehéz azt mondani, hogy ne fektessünk devizába.

- Most, amikor éppen rekordot döntött az euró/forint árfolyam, nagyon nehéz azt mondani, hogy igen, fektessünk devizába.

Aki a trend folytatódását várja, fektessen devizába. Aki szerint a deviza most már túl drága, talán jobb, ha forintban marad. Vagy megoszthatja a pénzét két (több) valuta között.

Ne tegyünk fel mindent egy lapra

Nemrég Bokros Lajos volt miniszter mondta a Privátbankár Klasszis rendezvényen (a videó legvégén), hogy

ha valakinek sok megtakarítása van, akkor azt helyezze el többféle valutában, többféle bankban és több országban.

Amivel közérthetővé tett egy régi befektetési alapelvet, amely szerint a tőkét meg kell osztani (vagyis a portfóliót diverzifikálni kell), hogy csökkentsük a kockázatokat. Ezt az állampapírokra is érdemes lehet alkalmazni. Többféle esetre felkészülve érdemes lehet keverni állampapír-vagyonunkon belül a fix kamatú, a változó kamatú és a devizában jegyzett állampapírokat. (Az utóbbi a PEMÁP, Prémium Euró Magyar Állampapír.)

Lecseréljem-e meglevő állampapírjaimat?

Ha az a kérdés, hogy egy meglevő állampapír-befektetést érdemes-e lecserélni, akkor némi egyszerű kalkulációval, józan paraszti ésszel is választ lehet kapni erre. Tudni kell, hogy

- Mekkora lesz a költség? (Levonás a visszaváltásnál, plusz esetleges átutalás vagy más tranzakciós költség.)

- Mennyi időre tudom vállalni az új befektetést?

- Mikor lesz a következő kamatmegállapítása a régi és az új kötvényeknek, és várhatóan, körlbelül mennyit fognak fizetni azután?

- Mekkora tehát a kettő várható kamata közötti különbség?

Ha nem ismerünk egy paramétert, kamatlábat, mutatót, hagyatkozhatunk közgazdászok becsléseire, vagy jobb híján kiindulhatunk a jelenlegi helyzetből.

Például az eddig kapható PMÁP-ok, mint a 2028/K, a júniusig csak 6,6 százalékos kamatukkal, mostantól egészen február végéig valamivel kevesebb, mint 2,2 százalékot hoznának. Ezzel szemben az új 2029/I február 21-én 4,64 százalékot fizet, így már februárig számolva is megérheti a 2028/K-t visszaváltani. Ami csak egy százalékos levonással jár. (Júniusig számolva meg pláne megéri.) Hasonló a 2028/I és a 2028/J esete is.

Legfeljebb megint átcseréled

De a korábban kibocsátott változó kamatozású kötvények többségénél is várhatóan valami hasonló fog kijönni, az, hogy érdemes ezt a cserét minél hamarabb végrehajtani. Ez a hosszabb futamidejű PMÁP, a 2029/I a másfél százalékpontos kamatprémiumával az infláció felett viszonylag kedvezőnek látszik.

Ha pedig pár hónap múlva esetleg egy még kedvezőbb kamatozású kötvény jön ki, akkor legfeljebb megint eladható a most vett papír, és átcserélhető, ha a kalkulációk alapján az látszik a kedvezőbb megoldásnak. (A vételár nem garantált, de eddig a gyakorlatban a PMÁP-oknál egy vagy két százalékos levonást alkalmaztak.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A Saudi Aramco.

A Saudi Aramco.