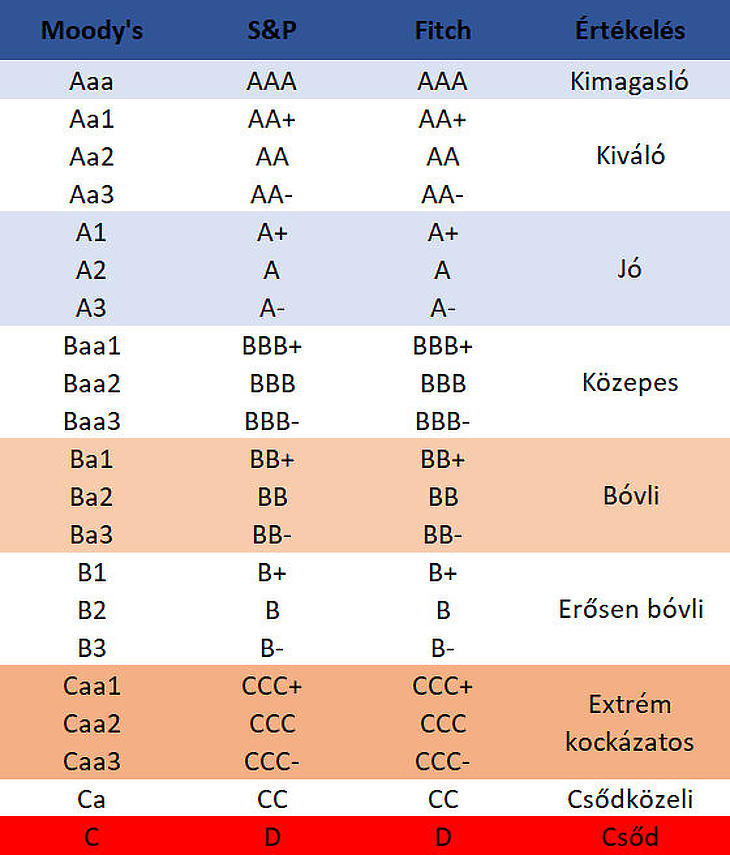

Legutóbb február 12-én jelent meg a Standard & Poor’s és a Fitch Ratings közleménye, egyidőben és történetesen azonos címmel: megerősítik Magyarország BBB besorolását „stabil kilátások” megjegyzéssel. Már maga a cím és a komment félrevezetheti a gyanútlan olvasót. A hitelminősítők nem az országot minősítik a szuverén besorolással, hanem az állam („szuverén”) által kibocsátott adósság-instrumentumokat, az államkötvényeket, amelyek pénzügyi termékként a nemzetközi pénzügyi piacokon forognak.

A középszert is be lehet állítani kiválónak

Az Egyesült Államok tripla A besorolása tehát nem az amerikai népet, de még csak nem is az amerikai gazdaságot minősíti, legfeljebb utal az utóbbira; arra a kérdésre ad választ, hogy belátható időtávon belül fellép-e valamiféle kockázat az amerikai állam fizetési ígéreteinek teljesülésében. Az Egyesült Államok AAA besorolása a lehető legjobb; aki ilyen állampapírba (vagy németbe, svájciba, hollandba, norvégba) fekteti megtakarítását, semmilyen visszafizetési kockázatot nem vállal. Valójában a brit vagy a cseh államkötvényekkel sem várható baj: ezek AA- besorolást kaptak. A szlovák A és a lengyel A- sem rossz; ha a tripla A az iskolai csillagos ötösnek felel meg, az utóbbiakat a négyes kategóriának mondhatnánk. Ehhez kell hát mérni a magyar (állampapír-kockázati) besorolást, amely mondjuk közepes.

És mit üzen a szalagcímben a „stabil kilátások”? A kormánypropaganda ilyenkor hirtelen felfedezi a hitelminősítő intézmények jelentőségét: no lám, ők is hisznek a magyar gazdaság biztos, stabil kilátásaiban. Holott az „outlook: pozitive/stable/negative” másról szól: jelzés arra nézve, hogy a hitelminősítő készül-e az érvényes besorolás („rating”) megváltoztatására a közeli időszakban. A pozitív kilátások megjegyzés tehát ebben az összefüggésben arra utal, hogy a szöveges értékelésben szereplő tényezők és trendek további kedvező alakulása esetén várható, hogy a legközelebbi felülvizsgálatnál feljebb emelik a ratinget. Lehetne mondjuk a magyar BBB besorolást BBB+ osztályzatra felvinni. Most nem ez történt: a hitelminősítők ugyanazon időpontban, de némileg eltérő modellek és értékelési eljárások alapján azt mondták ki, hogy helybenhagyják a legutóbb adott besorolást, és jelenleg nem látnak okot a fel- vagy a leminősítésre.

Félrenéztek a deficit megugrásánál

Maradt tehát minden az eddigiekben. Ennek azonban igenis van információ-tartalma, főként a közzétett szöveges magyarázattal együtt. A legutóbbi értékelés óta ugyanis nyilvánosságra kerültek az évvégi adatok, amelyek között a súlyos (és nekünk itthon kellemetlen meglepetést keltő) államháztartási hiány mutatója is megtalálható. A hitelminősítők számára a deficit mértékének alakulása különösen komoly jelzés szokott lenni. Most azonban a 2020-as év sajátosságai miatt mindketten egyszeri költségvetési megcsúszásnak tekintették az ügyet, amely önmagában nem indokolja az eleve középtávra szóló besorolás rontását, ha akad ellentételező tényező. Ilyen pedig a magyar gazdaság esetében több is van: az európai gazdaságba való beépültségünk, az uniós hétéves költségvetési ciklusból valamint a NGEU-alapokból származó hatalmas összegek miatt növekedési impulzus. Ezek pedig eleget nyom a latba: marad a 2020 tavaszi besorolás.

Érdemes felidézni a Fitch összefoglaló megjegyzését: a BBB besorolás leképezi egyfelől a magyar gazdaságnak az azonos besorolású országcsoporthoz mért növekedési eredményeit, a bankszektor stabilitását, és másfelől a nagy államadósságot, a nem szokványos gazdaságpolitikai lépések gyakorlatáról és a kormányzati működés romló minőségéről szóló mutatókat. Ezért marad tehát a besorolás. A stabil kilátás kitétel pedig azt tükrözi, hogy a Fitch 2021-től az államadóssági ráta mérséklődének trendjét várja, vagyis a költségvetési viszonyok stabilizálódnak.

Mit tartanak a legnagyobb kockázatnak?

Az összefoglalóból kiderül, hogy a Fitch a kockázati tényezők mérlegelésében miként tekint az államra, a kormányzatra, hova helyezi el a világ kockázati térképén. Hazánk gazdaságszerkezete, növekedési képessége, a globális értékláncokba való beépültsége pozitív tényező. Az államadósság mértéke azonban túl nagy, még a mi súlycsoportunkhoz képest is, mint ahogy annak 2020-as növekedése is jóval meghaladta a többi hasonló besorolású államét. A gazdaságpolitikai unortodoxia további visszahúzó tényező; ezen nem lehet csodálkozni, hiszen a sok improvizálást és a komoly számításokkal alá nem támasztott akciózást idehaza sem könnyű követni, mindez különösen zavaró lehet a külső értékelők számára. Végül érdekes, hogy a hitelminősítő felemlíti a kormányzás minőségének egy jó ideje tartó romlását, valamint a korrupciós kockázatok ügyét, utalva a nemzetközileg elfogadott módszerek szerinti indikátorok (a Világbank WGI és a Transparency International CPI indexe) romlására.

Hozzáteszik ugyanakkor, hogy a ’governance’ és a korrupciós mutatók romlása ellenére Magyarország ma még mindig nem lóg ki a BBB csoportból. Ennek kellő értelmezéséhez érdemes felsorolni azokat az országokat, amelyekkel az állampapírok kockázati besorolását tekintve egy kalap alá vesznek minket:

BBB szuverén besorolás a Fitchnél, 2021. februárjában: Bulgária, Fülöp-szigetek, Indonézia, Kazahsztán, Oroszország, Panama, Portugália. Mielőtt tehát nagy nemzeti büszkeség töltene el minket a stabil kilátásokról szóló hírek hallatán, érdemes tudatosítani, hogy bizony jóval a másik három visegrádi ország szintje alatt van a BBB csoport, és a magyar államot stabilan ideillőnek tekintik a hitelminősítés szempontjai alapján.

Tényleg annyit számít az értékelésük?

De vajon tényleg számít-e, hogy a jól-rosszul bekalibrált mutatók szerint milyen a magyar állampapírok külső kockázati megítélése? Hiszen elég jól jegyzik az államkötvényeket itthon és külföldön is. A kamatok sosem látott mélységbe süllyedtek, és most is csak mérsékelten araszolgatnak felfele, amint erről legutóbb idén január 28-án írtam itt.

Kit érdekel a Fitch, a S&P vagy majd legközelebb a Moody’s osztályzata? A külföldi biztosítókat mindenképpen: a szabályzatuk rendszerint tiltja az A-nál rosszabb besorolású aktívákba való befektetést. Talán a kisbefektetők is megnézik, hogy a számukra felkínált sokféle pénzügyi termék közül melyik esik a befektetőknek ajánlott kategóriába.

E vonatkozásban a magyar állampapírokkal nagy gond nincs, mert a bóvli (spekulatív, nem-befektetői) kategóriának a határa a BB+; a magyar némileg e felett van. Így nyugodtan állíthatjuk, és valóban ez a mostani helyzet, hogy a mai likviditásbőség idején nem túl drága az új kötvények kibocsátásával az állam lejáró adósságainak a megújítása.

Bezzeg a ’90-es években

Volt idő, amikor nagyon is számított a besorolás. Az 1990-es évek elején, amikor súlyos átállási válságokon keresztül vezetett a visszaút a piacgazdaságra, a magyar állam besorolása ez a bizonyos BB plusz volt, ami éppen a bóvli kategória teteje. Akkor persze még nemcsak, hogy nem voltunk tagjai az európai közösségnek, csupán reménykedhettünk a mielőbbi belépésben, amivel megnyílnak a nagy európai piacok a termékeink előtt, a közös költségvetésből csurran-cseppen a támogatás, valamint uniós tagként sokkal vonzóbbak leszünk a közvetlen befektetőknek (a „működőtőkének”), mint csak átmenetben levő („tranzíciós”) vagy felfele igyekvő („emerging”) fejlődő országként. Ám addig is el kellett jutnunk, miközben a hitelminősítők egyáltalán nem voltak meggyőződve arról, hogy a térség országai, és köztük a Magyar Köztársaság, pontosan törlesztenek és fizetik a hozamokat, a kibocsájtott állampapírjaikkal rendben folyik a kereskedés.

Pedig megvolt az erős kormányzati elhatározottság, hogy a magyar állam megőrzi nemzetközi fizetőképességét, és így kihasználhatjuk a külföldi tőketulajdonosok és nagyvállalati befektetők térségünk iránti érdeklődését. Alapos megfontolások alapján lehetett számolni azzal, hogy a magyar gazdaság a többieknél sikeresebben vonhatja be az olyannyira szükséges üzleti forrásokat, betudhatóan a piacgazdasági intézmények korai kiépítésének – amennyiben nem fér kétség a fizetőképesség fenntartásához.

Végül így is lett, arányaiban a magyar gazdaságba jött a legtöbb tőke. Ettől még nehéz, sőt keserves tárgyalásaink folytak a hitelminősítőkkel, hogy feljebb kerülhessünk a BB+ besorolásból. Magam 1993-ben szembesültem azzal, hogy a hitelminősítőknél az akkor (is) roppant eladósodott magyar állam latin-amerikai és más fejlődő világbeli országokkal együtt szerepelt a listájukon, és számukra a GDP 80 százalékát meghaladó akkori magyar államadósság aggasztóan nagy volt. Argentína ennek fele méretű adóssággal ment csődbe, nem is egyszer. Amikor azután egy évre rá az MNB következő kötvénykibocsátása kapcsán ismét Budapestre látogatott a hitelminősítői elemző csapat a „due diligence” eljárás keretében, már örömmel számolhattunk be nekik az ide települt már folyamatban levő nagy ipari kapacitásokról: az Opel, Suzuki, Ford gyárairól, Győr az Audi rövid listáján szerepelt.

Lassúak a fel-, gyorsak a leminősítésben

Az adataink azonban nagy külkereskedelmi mérleghiányt mutattak. Hiába érveltem, hogy ez ragyogó hír, hiszen az import végre nekilódult, gépek és alkatrészek formájában elsősorban, amit majd hamarosan követni fog a kiviteli hullám is. Az érvelésem tökéletesen rendben volt, és valóban akkortól bontakozott ki az a külkereskedelmi dinamika, amely a mai napig húzza felfele a bruttó hazai terméket. A magyar külkereskedelmi árukiviteli többlet az 1990-es évek közepétől a külső pénzügyi pozíciónk egyik nagy stabilizátora. Mégsem hatott a győzködés. A BB+ csoport átlagához képest túl nagynak találtatott mind az államadósság, mind az akkor még deficites külkereskedelmi mérleg. Évek múlva jutottak oda a nagy hitelminősítők, hogy a befektetési kategóriába helyezzék a magyar államot, a jegybankot. Hát igen, elég óvatosak a felminősítésben, gyorsak a leminősítésben.

Ma valóban kisebb a jelentősége annak, hogy milyen a tőkepiaci besorolása egy új EU-tagállamnak. Esetünkben ugyanis hatalmas transzferek várhatók az unión belül, amelyeknek köszönhetően a magyar államnak alig-alig kell kilépnie a nemzetközi adósságok piacára - jön az uniós pénz. Nem meglepő, hogy mindkét hitelminősítőnél a kockázatok élén nem szokványos makrogazdasági tényező áll (az infláció további gyorsulása, a növekedés helyreállásának elhúzódása), hanem egy politikai: a feszültség kiéleződése a magyar kormány és az európai partnerek között. Érzékelték a 2020 végi vétófenyegetés ügyét, és az sem kerülte el a figyelmüket, hogy az eddigi gyakori, sőt immár szisztematikus szabálytalanságok miatt Magyarországnak az uniós alapokból egy milliárd eurót kellett visszaadnia büntetésképpen – ez majdnem egy százaléka a magyar GDP-nek.

A hitelminősítők azonban abból az ésszerű feltételezésből indulnak ki, hogy a politikai feszültségek korlátok között maradnak. Hiszen az a nyilvánvaló érdeke az európai periférián lévő nyitott gazdaságnak. Mi is itthon ilyesmit feltételezünk, noha láttunk ésszerűtlenséget a politika világában. Mindenesetre jobb lenne, ha nemzetgazdasági adataink és a kormányzat hatékonysága, transzparenciája jóvoltából a nemzetközi tőkepiacon ismét az A kategóriában szerepelnénk, akár csak a legalján. Jobb lenne gyenge négyesnek lenni, mint stabil közepesnek.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 233,63 pontos, 0,18 százalékos csökkenéssel 126 534,75 ponton zárt.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 233,63 pontos, 0,18 százalékos csökkenéssel 126 534,75 ponton zárt.