Ami augusztus első napjaiban végbement a vezető országok tőkepiacain, pusztán már a mértékével jogos félelmeket hívott elő: netán valami közelgő nagyobb bajból kapott kóstolót a világ?

A részletesebb elemzések inkább támasztják alá azt az értelmezést, hogy csak korrekció történt, noha valóban erőteljes. A legintenzívebb esést a japán részvénypiac szenvedte el, ami azonban érthető is, hiszen ott a piaci folyamatok mögött a japán monetáris politikában bekövetkező változás állt. A meghatározó tőzsdéken a technológiai szektor részvényei a többieknél nagyobbat estek, ez sem ok nélkül következhetett be, hiszen a mesterséges intelligencia (AI) körüli felhajtás miatt túlárazottá válhattak az érintett cégek részvényei. Ilyen esetben természetesnek vehető a lefelé korrigálás.

A szakmai elemzések a tőkepiaci működési mechanizmusok jellemzőivel is meg tudják magyarázni (utólag) a visszaesés és a rákövetkező felfelé korrigálás mértékét: az automatikus kereskedési eljárások, robottechnikák igen gyors, de éppen ezért túlzó reakciókat idéznek elő. Amikor nagy tőkeáttétellel kereskedő piaci szereplők (vagy azok robotjai) a némileg váratlan negatív hírre (a japán kamatemelésre) eladással válaszolnak, akkor olyan sokkot visznek be a folyamatokba, amelyek nyomán előbb lefelé, majd a kialakult helyzet újraelemzése nyomán felfelé futkosnak az aktívaárak.

A kilengés mértékét (ismét csak: utólag) jól magyarázza az is, hogy igen nagy piaci szereplők a sokáig rendkívüli alacsony (egyébként most, az emelés után is igen szerény) japánjen-kamatokra építve hatalmas pozíciókat vettek fel a sokkal magasabb kamatszintű egyéb piacokon: ez a „carry trade”. Ennek egyébként hosszú története van. A sajátos japán pénzügyi-gazdasági viszonyok közepette a Bank of Japan (BoJ) 2016-ban egyenesen a negatív tartományba vitte az irányadó kamatját, és azóta is messze elszakad a japán kamatszint a fejlett világban szokásos, és pláne a fejlődőknél kialakult kamatszinttől (a japán alapkamat 0,25 százalék csupán, messze a legkisebb a fejlett világban).

Így valóban igen sokat lehetett keresni (elvileg csekély kockázattal) azon, ha valaki olcsó jen-hitelt vett fel, és abból mexikói vagy éppen magyar állampapírba fektetett, majd a kamatkülönbséget zsebre tette. Vagy aranyba, kriptovalutába – az arbitrázs nagyon szépen hoz, amíg a japán kamatszint ilyen nyomott (és ezzel együtt a jen árfolyama is). Ám már a BoJ kisméretű kamatemelése is megborította a számításokat, a jen erősödött, ami a nagyban játszó szereplőket azonnali korrekcióra késztette.

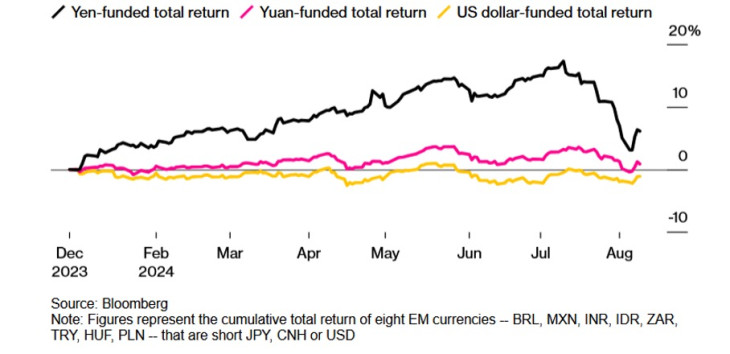

A Bloomberg a nagy piaci szereplők felmérése alapján megmutatta, hogy milyen nagy tere volt (és részben maradt is) ennek a tőkeáttételes pénzcsinálási folyamatnak, tekintettel arra, hogy a gyengébb piaci megítélésű (fejlődő, illetve „emerging” – magyarul feltörekvő, a szerk.) országok állampapír-hozamai sokkalta magasabbak, mint a fejlett világban szokásos kamatszint.

A jenalapú, jüanalapú és dolláralapú pénzpiaci kereskedés hozamai nyolc „feltörekvő piac” valutáiba fektetve, 2023-2024. augusztus között

Nem meglepő, de ezért megemlítendő, hogy az indiai rúpia vagy a brazil real mellett a magyar forint is ott található a spekulációnak leginkább kitett fizetőeszközök között. Az Államadósság Kezelő Központ által kibocsátott rövid és hosszú állampapírok 6-7 százalékos hozama mellett nagy tere van a carry trade típusú ügyleteknek, különösen az olyan extrém alacsony kamatszintű forráshoz jutás mellett, mint amelyet a japán viszonyok lehetővé tettek, tesznek. A Fed dollárkamat-szintje azonban meglehetősen magas, így a dollár-forint vagy dollár-zloty relációban akkora megtérülést már nem lehet elérni; majd csak akkor válik vonzóbbá az ügylet, ha az amerikai kamatszint lejjebb mozdul (a magyar pedig nem, vagy nem akkora mértékben).

És itt lépnek fel újabb bizonytalanságok. Csökken-e valóban az inflációs veszély a fejlett országokban? Ha igen, akkor érdemi kamatmérséklést hajthatnak végre a nagy jegybankok – az pedig egyéb következmények mellett teret nyitna a fejlődő világ, a „feltörekvő piacok” jegybankjai számára is a saját kamatjaik csökkentésének.

Az adatok részben biztatók, de csak részben. Az iparosodott országokat tömörítő OECD-ben – melynek hazánk is tagja – az idén júniusi fogyasztóiár-index 2,9 százalék volt, a májusi 3,1 százalékot követően (az átlagból kihagyva Törökországot, amely extrém inflációval küzd). A legfejlettebb hét országokat magába foglaló G7-körben a június fogyasztóiár-index (szintén év/év alapon, az előző esztendő júniusához mérve) 2,7 százalék volt csupán, az előző havinál ez is kevesebb. Még megnyugtatóbbnak látszik az euróövezet, amelyben most júniusban 2,5 százalékos fogyasztóiár-indexet mértek év/év alapon, a májusi 2,6 százalékot követően.

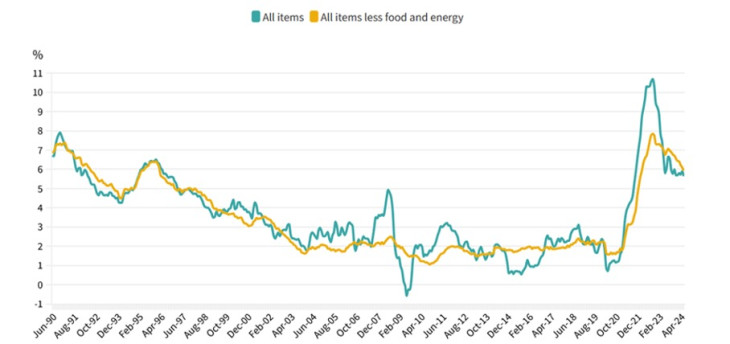

A teljes fogyasztói kosár árindexének és a maginflációnak az alakulása az OECD-országokban, év/év alapon

A teljes fogyasztói kosarat lefedő inflációs mutató igen meggyőzően csökkent a 2021 nyarán elért csúcsról; az adatok alapján valóban remélni lehetne a viszonylagos árstabilitás helyreállását, és azzal a korábbi mérsékelt kamatszinthez való visszatérést.

De alaposabb rátekintéssel más is látható. Az élelmiszereket és energiát nem tartalmazó termékkör (sárga mutató) minden eddigi csökkenés ellenére elég magasan van: az 1990-es évek közepének a szintjével mérhető össze a pénzromlás üteme. A dezinfláció folyamata lassú, és egyáltalán nem biztos, hogy ez a mérséklődő ütem fennmarad, ugyanis a szolgáltatások egy része jelentősen drágul. A vásárlók megkönnyebbüléssel észlelték 2024 során a fejlett világban az élelmiszerek drágulásának megállását, de a járműbiztosítástól a lakbéren át a személyes szolgáltatásokig sok olyan kiadási tétel ára nőtt meg, amelyek esetében nehéz a védekezés. Az élelmiszerek esetében lehet elvileg az olcsóbb cikket választva csökkenteni az inflációs terhet, de a díjak, tarifák emelkedése közvetlenül növeli a családi költségvetés kiadásait.

Az amerikai közvéleményben is még mindig erős az inflációtól való félelem, és kritikusabb a helyzet megítélése, mint amennyire külső szemmel logikus lenne, látva az erős foglalkoztatási adatokat és a szerény fogyasztóiár-indexet. De mégis, más az érzékelés. Arra pedig tekintettel kell lennie a Fed-nek, hiszen a modern inflációs folyamatoknak komoly meghatározó tényezője a várakozás.

Fotó: Depositphotos

Ha pedig a Fed a folyamatosan visszahűlő amerikai konjunktúra ellenére is kénytelen óvatosnak lenni az inflációs várakozások miatt a kamatcsökkentés mértékével és időzítésével, akkor igen különös bizonytalanság lép fel, amely a dollár kulcsvaluta szerepe miatt azonnal kihat a világ egészére.

Vannak további kockázati elemek. A Fed, mint jegybank, meglehetősen független. Annyira azonban nincs elzárva a politikától, annak közvetlen befolyásától, mint az Európai Központi Bank. Függetlensége már nem számít annyira elfogadott, magától értetődő politikai tételnek, mint a korábbi évtizedekben. Trump az eddigi megszólalásaiban nagyon is egyértelműen beszélt arról, hogy ha a hatalomba visszakerülne, ennek a nemzeti intézménynek is megkurtítaná a függetlenségét. Alelnökjelöltje arról beszélt, hogy a monetáris ügyekben a politikáé lesz a végső szó.

Az elnökválasztás még arrébb van, kimenete sem egyértelmű, de a megnövekvő politikai bizonytalanságnak is szerepe lehet abban, hogy az amerikai állampapírhozamok emelkednek. Ennek vannak pénzpiaci okai is, hiszen a július 31-ét követő részvénymizériában a befektetői érdeklődés a kötvények, állampapírok felé fordult. Különösen akkor, ha esélyes a recesszió vagy az ahhoz közeli gyenge üzleti konjunktúra, a részvények helyett vonzóbb a kötvény befektetési célként. Ezért vagy más miatt, de az az amerikai állampapírok árfolyama megnőtt. Ma sokkal kevésbé látszik biztosnak, hogy a Fed mit fog tenni, mint akár csak néhány hete, hiszen egyfelől nőtt az amerikai munkanélküliség ráta, azaz kellene kamatot mérsékelni, de láthatóan makacsabb az infláció és az arra vonatkozó társadalmi várakozás, mint amennyire nem sokkal korábban gondolni lehetett.

A fejlett világ nagy pénzügyi központjaiban zajló folyamatok azonnal és felerősítve hatnak ki a peremvidéken. Ezt sajnos mi is megtapasztaljuk. Az euróövezeten kívül, éppen csak a befektetési kockázati besorolással, a forint a sérülékeny valuták egyike. A carry trade-nek lehet kedvelt tárgya, de ez nem nagy öröm nekünk. A magyar jegybank kamatmeghatározási mozgásterét is roppant behatárolja, hogy a fejlett világ kis kockázatú, kockázatmentes értékpapírjainak hozamszintjéhez képest komoly felárat várnak el a befektetők minálunk.

Amikor az egész globális monetáris rendszer ennyire kockázatos, és részben a konjunktúra-ciklus bizonytalanságai, részben pedig a geopolitikai és belső politikai rizikók miatt ennyire ingatag minden, a törékenyek állapotú gazdaságokra sokszoros kockázatok leskelődnek. A pénzügyi piacokon talán valóban végigfut és elcsitul a korrekciós hullám, de ugyanúgy az is lehet, hogy újabb triggerek nyomán újabb hullámok fejlődnek ki. A következő hónapok-hetek mozgalmasnak ígérkeznek a pénz világában – és a magyar kitettség mellett abból sok kilengés következhet be minálunk.

A Benchmark rovat cikkei itt olvashatók el.

A rádióban beszélt erről a kormányfő.

A rádióban beszélt erről a kormányfő.