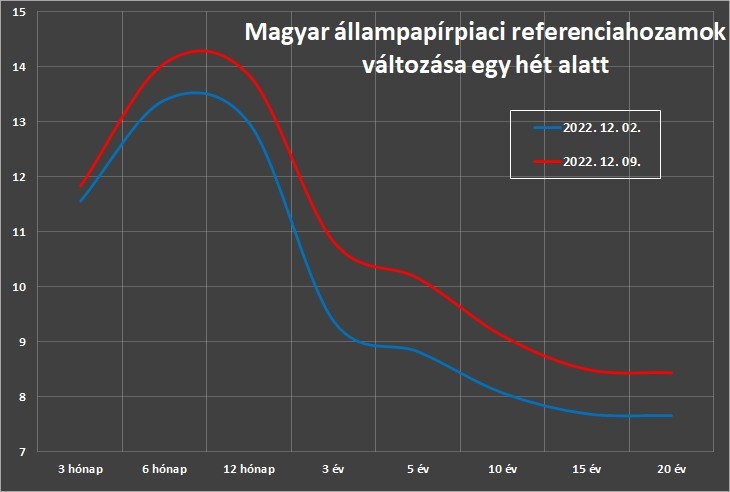

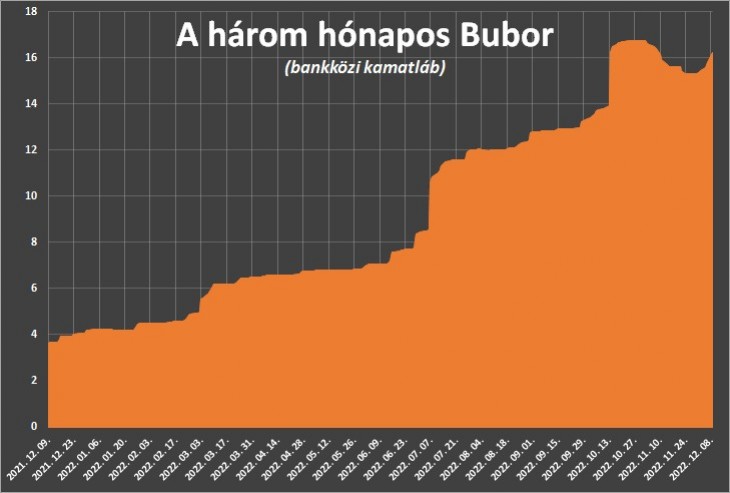

Az elmúlt egy hétben jókorát emelkedtek a hazai állampapírhozamok, hasonlóan ahhoz, ahogy a forint is október közepe, majdnem két hónap óta nem látott mélységbe süllyedt. Az állampapír-referenciahozamok 0,28-1,45 százalékkal ugrottak meg, ami eléggé hektikus piacra, nagy mozgásokra utal. A bankközi kamatlábak is emelkedtek, ami a Bubor kamatlábindexen látszik.

Mitől mentek fel a héten a hozamok?

A mozgalmas hét elején Matolcsy György jegybankelnök szokatlanul őszinte és pesszimista beszédet mondott a magyar gazdaság helyzetéről a parlament egyik bizottsága előtt

Az MNB elnöke szerint a jövő év első felében nagyon lassan csökkenhet az infláció mértéke, de így is 15-18 százalékos lehet.

Tárgyaltak Brüsszelben a Magyarországnak szánt támogatásokról, döntés egyelőre nem született. Szerdára virradóra azután az állandósult ellátási problémák nyomán hirtelen megszüntették az üzemanyag-árstopot Magyarországon, amit egy késő esti rendkívüli kormányülésen jelentettek be.

Mélyrepülésben a forint és a kötvények

Majd szerda este a kormány 95 százalékos extraprofitadót vetett ki a Mol bizonyos bevételeire az eddigi 40 százalék helyett. A piacszerűtlen, a részvényesek vagyonának elvételével egyenlő intézkedés nyomán azonban főleg csak a Mol részvénye esett.

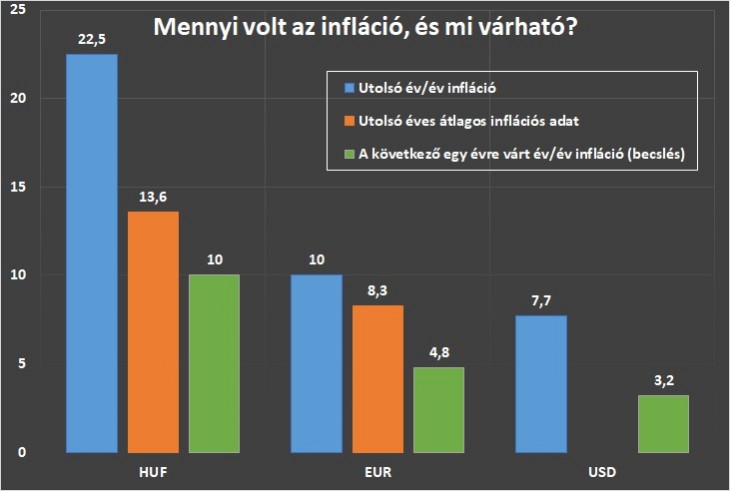

Csütörtökön azután kijött az új, novemberi hazai inflációs adat, ami 22,5 százalék volt, magasabb az elemzők által várt 22,0 százaléknál is. Ez erős nyomás alá helyezte a magyar eszközök – a részvények, a kötvények és a forint – árfolyamát. Még magasabb piaci kamatokat, állampapír-hozamszinteket eredményezett. Nem tudni, ez a pesszimizmus meddig tart ki. Pénteken már látszott némi megnyugvás a forintnál és a részvényeknél, de a kötvényárak tovább süllyedtek, a hozamok emelkedtek.

Mekkora lesz az infláció?

Az üzemanyagár-plafon megszüntetésének erős hatása lesz a decemberi magyar inflációra is, alaposan felviszi, az elemzők már 25 százalék körüli értékeket várnak (év/év alapon). Ezen keresztül pedig a magyar állampapír-vásárló kisbefektetőknek járó kamatot is befolyásolja. Az inflációkövető PMÁP-ok (Prémium Magyar Állampapír) kamata azonban nem a decemberi év/év adathoz, hanem az éves átlagos inflációhoz van kötve. (Amely emelkedő infláció mellett rendszerint jóval alacsonyabb.)

Ez a mutató pedig messze lesz az évi 25 százaléktól, de várhatóan magasabb lesz annál, mint ahogy eddig várták. Készítettünk egy minikonszenzust, azaz átlagoljuk bankok, brókercégek elemzőinek várakozásait. Eszerint ebben az évben 14,6, jövőre 17,1 százalékos átlagos infláció várható.

Az éves átlagos inflációra vonatkozó előrejelzések |

|

| (2022 december) | |

| 2022-re vonatkozó átlag | 14,6 |

| 2023-ra vonatkozó átlag | 17,1 |

| 2022-re vonatkozó | |

| K&H Bank | 14,5 |

| Saját | 14,6 |

| Magyar Bankholding | 14,6 |

| 2023-ra vonatkozó | |

| Amundi | 15,8 |

| K&H Bank | 18,1 |

| Magyar Bankholding | 17,5 |

| (Forrás: Sajtóközlemények, nyilatkozatok) | |

Mit várhatunk az inflációkövető kötvényektől?

Erről az évről már csak egy havi adatot nem ismerünk, így 2022 eléggé nagy biztonsággal előrejelezhető. Ennek alapján a hat éves Prémium kötvények (PMÁP, 2029/J) következő kamata márciustól elérheti a 16,1 százalékot is. A négy éves párja (2027/J) pedig 15,35 százalékot fizethet nemsokára. (A kamatprémiumuk ugyanis 1,5, illetve 0,75 százalékpontos az éves átlagos infláció felett.)

A 2023-as évre viszont eléggé szóródnak az előrejelzések, nagy a bizonytalanság, sok meglepetés jöhet még. Az Amundi Alapkezelő most 15,8, a K&H Bank “18 százalék feletti”, a Magyar Bankholding pedig 17,5 százalékot vár éves átlagban. Ha bejön a 17 százalék körüli konszenzus (átlagos előrejelzés) az átlagos inflációra a következő évre, akkor 17,75, illetve 18,5 százalékos lehet a négy és hat éves PMÁP-kötvények kamata 2024 elejétől kezdve.

Nem mindegy, merre megy az infláció

Ami nagyon jó hangzik, de csak akkor, ha az infláció közben csökkenő pályán lesz. Ha tovább emelkedik, akkor ez sem véd meg bennünket a pénzromlástól. Az emelkedő és csökkenő infláció ellentétes hatását az inflációkövető kötvényekre itt elemeztük:

Ha a kisbefektetőknek szerencséje, az elemzőknek pedig igaza van, és az infláció 2023 végére valóban visszatér az egy számjegyű tartományba, akkor így végre jelentős pozitív reálkamat várható ezektől a papíroktól. Ami legalább részben kompenzálja majd őket a 2022-ben elszenvedett csúnya reálhozam-veszteségekért.

Változó kamatozású kötvények csúcskamatai (válogatás) |

|||||

| (éves szinten, százalékban) | |||||

| Értékpapír | Deviza | Lejárat | Aktuális kamat | Következő kamat?* | Kamatozás |

| Bónusz (BMÁP) | HUF | Kb. 3 év | 11,32 | 14,69 | diszk. kincst. aukciós hozam +1% |

| Prémium (PMÁP) | HUF | Kb. 4 vagy 6 év | 11,75 | 15,35 és 16,10 | forintinfláció + 0,75% vagy +1,5% |

| 2027/B | HUF | 2027. 04. 22. | 16,66 | 13-18 | 3 hónapos Bubor + 0% |

| 2029/B | HUF | 2029. 08. 22. | 15,62 | 13-18 | 3 hónapos Bubor + 0% |

| 2032/B | HUF | 2032. 08. 25. | 13,78 | 13-18 | 3 hónapos Bubor + 0% |

| Babakötvény (BABA) | HUF | 2041. 02. 01. | 8,1 | 17-18 | forintinfláció + 3% |

| Prémium Euró (PEMÁP) | EUR | Kb. 6 év | 2,85 | 8,55 | euróinfláció + 0,25% |

| *Becslés. A jelenlegihez hasonló körülmények feltételezésével, vagy elemzői prognózisok figyelembe vételével. | |||||

Miért fontosak az inflációs számok?

Ha be akarunk fektetni, mindig fontos kérdés az is, mekkora pénzromlásra számítunk a következő 1-2 évben, és nemcsak az, hogy mekkorák a kamatok. Ha ugyanis túl nagy a kettő között a különbség a kárunkra, azaz negatív a reálkamat, akkor jelentős veszteségünk származhat a pénzünk befektetéséből, és jobban járhatunk, ha inkább elköltjük.

Másrészt viszont, ha magas reálkamat várható, akkor a fogyasztást lehet érdemes visszafogni, minél kevesebbet költeni, mert a megtakarításunk később többet érhet.

A legrosszabb megoldás

A legkevésbé célszerű megoldások egyike azonban a pénzünket készpénzben vagy folyószámlán tartani – nagy valószínűséggel újabb jelentős veszteséget fognak rajta elszenvedni, akik így tesznek. Vagy érdemes befektetni egy jól kamatozó biztonságos befektetésbe, vagy okosan elkölteni olyasmire, amire tényleg szükségünk van vagy lesz.

A prognózisok nagy bizonytalansága

Ugyanakkor a prognózisokhoz nagyon óvatosan kell hozzáállni. A történelem egyik legnagyobb tévedése inflációügyben az lehetett, hogy a jegybankok 2021-ben világszerte csak átmeneti és szerény infláció-emelkedést vártak. (Vagy legalábbis ezt állították.) Az MNB például 2021 decemberében ezt írta:

A fogyasztóiár-index 2022-ben 4,7-5,1 százalékon, 2023-tól az inflációs céllal összhangban alakul.

A valóság mintegy 20 százalékponttal lesz magasabb. Mivel 2021 végén jó, ha 3-4 százalékon lehetett pénzt befektetni, a megtakarítók többsége elbukta a pénzének több mint egyötödét, talán negyedét is.

Fix kamat majdnem 14 százalékon

Ami a fix kamatokat, hozamokat illeti, a lakosság számára kínált árfolyamokon a Kincstárban már majdnem 14 százalékos az öt hónap múlva, májusban és a 10 hónap múlva, októberben lejáró diszkont kincstárjegyek kamata. Aki hosszabb távon gondolkodik, az pedig több mint egy százalékponttal magasabb hozamot tud elérni a 3-4 év múlva lejáró kötvényekkel. (Vigyázzunk, egyes, a táblázatban nem szereplő kötvények után kamatadót kell fizetni, erről itt írtunk.)

Fix kamatozású kötvények, kincstárjegyek csúcshozamai (válogatás) |

||||||

| (éves szinten, százalékban) | ||||||

| Értékpapír | Deviza | Lejárat | Hozam | EHM* | Előző heti hozam | Változás |

| Diszkont kincstárjegy | HUF | 2023. 03. 08. | 11,45 | 11,61 | 11,15 | 0,3 |

| Diszkont kincstárjegy | HUF | 2023. 05. 17. | 13,7 | 13,89 | 13,1 | 0,6 |

| Diszkont kincstárjegy | HUF | 2023. 10. 18. | 13,5 | 13,69 | 12,65 | 0,85 |

| 2025/C államkötvény | HUF | 2025. 11. 16. | 10,15 | 10,14 | 8,97 | 1,18 |

| 2026/F államkötvény | HUF | 2026. 08. 26. | 9,87 | 9,86 | 8,84 | 1,03 |

| 2029/A államkötvény | HUF | 2029. 05. 23. | 8,52 | 8,51 | 7,82 | 0,7 |

| *Egységesített hozammutató. | ||||||

Viszont piaci kamatozású hitelt aligha most érdemes felvenni, a piaci kamatok 15-20 százalékosak vagy még magasabbak is lehetnek, ahogy azt egyes banki ajánlatokból le lehet szűrni.

Megemelték a lemaradt állampapírok kamatát

December 12-étől megemelik az Egyéves Magyar Állampapír (1MÁP) kamatát az eddigi hétről kereken kilenc százalékra. Hasonlóképp az egy egyéves Kincstári Takarékjegy (KTJ) kamata is kilenc százalékra, a kétévesé 9,5 százalékra nő a korábbi hét és 7,5 százalékról. (A KTJ-ket kizárólag a posta forgalmazza.)

A szóban forgó papírok egy éves hozama így is alaposan elmarad ugyanakkor a diszkont kincstárjegyek jelenlegi hozamától, a bankközi kamatoktól vagy a változó kamatozású papírok kamatának szintjétől. (Az infláció meg ugye nagy kérdés, hogy mennyi lesz a következő egy évben, tíz százalék alá tud-e süllyedni.)

Kevés a két éves alternatíva

A két éves KTJ-papíroknál kevésbé találni megfelelő alternatívát, talán a három éves 2025/C ilyennek mondható tíz százalék körüli hozammal. Nem túl elegáns módon ugyanis a két éves Kincstári Takarékjegy II. úgy fizet évi 9,5 százalék kamatot, hogy ezt egy év után nem tőkésítik, azaz nincs kamatos kamat. A jó szokásoknak ellentmondó, sokszor megtévesztő jellegű reklámokban is használt trükk eredményeképpen a kötvények valódi évesített hozama (amit a THM, azaz egységes hozammutató is jelez) csak 9,09 százalék.

A most megemelt kamatú egy és két éves állampapírok előnye lehet egyes esetekben, hogy visszaváltásukkor jobbak lehetnek a feltételek, mint a piaci áron forgalmazott, eredetileg intézményi befektetőknek kibocsátott államkötvények és diszkont kincstárjegyek esetében. De ez sem mindig igaz, az októberi diszkont kincstárjegynél például 0,6, az egy éves állampapírok (1MÁP) többségénél viszont 1,0 százalék veszteséggel kell számolni idő előtti visszaváltásnál.

Így sok esetben csak olyanoknak érdemes ajánlani a KTJ-t, akiknek posta van a közelükben, bankfiók, államkötvénypénztár nincsen. Az 1MÁP-ot pedig jelenleg szinte senkinek sem.

Új OTP-kötvények kisbefektetőknek

Három éves fix kamatú forintkötvényeket bocsát ki az OTP Bank, 12 százalékos kamattal, 11,9882 százalékos hozammal (EHM-mel). Az előző, novemberben kapható kötvénye még 15 százalékot fizetett. A hasonló futamidejű, 2025 novemberében lejáró 2025/C államkötvény hozama 10,14 százalék, de az OTP-kötvények meghirdetésekor még alacsonyabb, kilenc százalék körüli volt.

Struktúrált – részvényekhez kötött – kötvények kaphatók a K&H Banknál, valamint évi 10,8 százalékos fix papírok az Erste Banknál. A fentebb leírtak alapján valószínűleg az inflációkövető állampapírok jobb választást jelentenek most, mint a 3-4 éves fix kamatú kötvények. Főleg ha a rizikófaktort is figyelembe vesszük, a banki kötvények magasabb kockázatairól itt írtunk:

Rendszeres heti kötvénypiaci sorozatunk előző részei:

Még magasabbra emelkedtek a kamatok, itt az állampapírok feketelistája

Mibe fektessek? Jól megdrágultak egyes állampapírok a múlt héten

Csúcskamat-körkép: lefelé csorognak, de utolérhetik az inflációt

Állampapírpiaci alapismeretek:

Apu, tulajdonképpen mi az az állampapír?

Apu, akkor most biztonságban vannak az állampapírjaim, részvényeim?

Állampapír-kisokos – te szívesen adakozol a kormánynak, vagy inkább kapnál tőle?

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Még ma vegyenek repülőjegyet, ha ki akarnak jutni az országból, írta a követségi dolgozóknak a nagykövet. Bármikor indulhatnak a csapások Irán ellen?

Még ma vegyenek repülőjegyet, ha ki akarnak jutni az országból, írta a követségi dolgozóknak a nagykövet. Bármikor indulhatnak a csapások Irán ellen?