A legtöbb bankbetét esetén 16 százalékos kamatadót, továbbá 6 százalékos egészségügyi hozzájárulást (eho) kell fizetnünk a kamatnyereség után. Amikor befektetést választunk, arra érdemes figyelni, hogy a bankok a kamatadó és az eho levonása előtti kamatot hirdetik meg; amikor pedig megtakarítási számlát nyitunk, az ígért kamat mellett annak kondícióit is érdemes figyelembe venni - hiába biztosít egy pénzintézet magas hozamot, ha annak jelentős részét elviszi a számlavezetés, vagy más banki költségek.

Hogyan lehet megúszni a kamatadót?

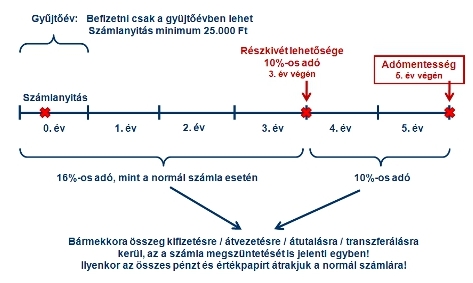

A jól elhelyezett megtakarításokat, amelyekhez legalább 3 évig nem nyúlunk hozzá, 10 százalékos kamatadóval és 0% ehóval vehetjük fel, ha pedig 5 évig tartjuk a számlán a megtakarítást, teljes adómentességet élvezhetünk.

Ez azt jelenti, hogy ha például TBSZ számlánkon 2 millió forintot helyezünk el és 5 évig azon tartjuk, akkor 6%-os feltételezett hozam mellett összesen 108 ezer forint kamatadó-megtakarítást érhetünk el a konstrukció által biztosított adókedvezménynek köszönhetően.

Mi a TBSZ?

A TBSZ 3-5 évre szóló megtakarítási forma, amely keretében kétféle számla nyitható: az egyiken bankbetétet, a másikon értékpapír típusú befektetéseket tarthatunk. A számlára befizetni csak a nyitás évében lehet, de előny, hogy mindenki maga határozza meg befektetése összetételét, és ez a futamidő alatt is változtatható.

A számlanyitás éve, a nulladik év, vagyis a gyűjtőidőszak, ekkor lehet pénzt tenni a számlára. Amikor ez lezárul, több pénzt erre a számlára már nem tud befizetni a tulajdonosa. A 3. év eltelte után, már 10 százalékos kamatadóval és eho fizetés nélkül vehetjük ki megtakarításunkat, ha még két évig bent hagyjuk, akkor adómentesen férünk hozzá.

Forrás: Erste Bank

Mikor nyissak TBSZ-t?

Annak tehát, aki rendszeresen szeretne félretenni ilyen számlán, inkább év elején érdemes ezt megnyitnia, mivel ebben az esetben a gyűjtögetésre egy teljes év rendelkezésre áll. Aki azonban egy, már rendelkezésre álló összeget helyezne el, és azt minél előbb szeretné visszakapni adókedvezménnyel vagy adómentesen, azoknak év végén érdemes lekötniük a pénzüket - így a gyűjtőév nagy részében máshol fialtathatják pénzüket, és relatíve hamarabb juthatnak hozzá a kedvezményekhez.

A szakértők arra számítanak, hogy idén év végén tovább nő a TBSZ-ek népszerűsége, hiszen a számlához kapcsolódó adókedvezmények a konstrukció 2010-es indulása óta változatlanok, viszont az egyéb feltételek egyre kedvezőbbé váltak. 2012 óta már nemcsak forintban, hanem akár dollárban vagy euróban is tarthatóak a befektetések a TBSZ-számlákon, amelyeket jövőre már szabadon át is lehet vinni az egyik szolgáltatótól a másikhoz.

A mobilitás biztosítása újabb lökést adhat a tartós befektetési számlák nyitásának, s számítani lehet arra, hogy az értékpapírszámlaként nyitott TBSZ-számlák oda áramlanak majd, ahol az ügyfél számára a legvonzóbbak a számlavezetési és tranzakciós díjak – mondta Tordai Péter, a KBC Securities lakossági üzletágért felelős vezérigazgató-helyettese. Az alacsony kamatkörnyezetben ugyanis nem mindegy, hogy milyen áron kerül egy adott értékpapír a számlára, mennyit visz el a hozamból a vételi és eladási jutalék.

Mi a nyesz?

A Nyugdíj-előtakarékossági Számla tulajdonképpen nem más, mint egy kifejezetten nyugdíjcélra szolgáló befektetési számla, amely egy értékpapírszámlából és egy ügyfél-, vagy pénzszámlából áll. A számlatulajdonos által az utóbbira befizetett összegekből vásárolt értékpapírok kerülnek előbbi számlán jóváírásra. Nyugdíj-előtakarékossági számlák vezetésére vonatkozó megállapodást az köthet, aki a számlanyitással egyidejűleg legalább 5000 forint befizetést teljesít a nyugdíj pénzszámlára.

A nyesz hosszú távú, államilag támogatott megtakarítási forma. Az egyéni befizetések után 20 százalék, maximum 100 000 forint adókedvezményt kaphatnak az ügyfelek; a nyugdíjkorhatárt 2020 előtt elérők számára az adókedvezmény összege maximum 130 000 forint. A félmillió forint felett elhelyezett összeg után nem jár tehát további kedvezmény.

Nyugdíj-előtakarékossági számlára 500 ezer forint éves befizetéssel és 6%-os hozammal számolva – az előtakarékossági támogatás és a kamatadó-kedvezmény révén – 10 év után már több mint 1,7 millió forint adókedvezményt vehetünk igénybe.

Az előtakarékossági számlát érintő állami támogatás önálló, nem kerül összevonásra más önkéntes megtakarítás kedvezményével; a számlán lévő megtakarítás pedig örökölhető.

Önkéntes nyugdíjpénztárak

Érdemes az önkéntes pénztári megtakarításokra is gondolni az év végén, hiszen a tagi befizetésekhez kapcsolódó adókedvezmény idén is igénybe vehető, a hosszú távú megtakarításokat ösztönző állami támogatások egyik elemeként.

Ha még idén befizet nyugdíjpénztárba, akkor – a különleges szabályoktól eltekintve – az összeg 20 százalékát, de legfeljebb 100 000 forintot (a 2020. előtt a nyugdíjkorhatárt elérők esetében 130 ezer forintot) jóváírnak a számláján. Az adójóváírást így gyakorlatilag fix 20 százalékos hozamként is értékelhetjük a legfeljebb évi 500 ezer (illetve 650 ezer) forintos éves befizetés esetén.

Hasonló kedvezménnyel élhetünk együttesen az egészségpénztár és önsegélyező pénztár estében is. A jóváírás azonban az összes pénztárnál összeszámolva sem lehet több mint 120 000 forint. Így például egy önkéntes nyugdíjpénztárban befizetésnél igénybe vehetünk maximum 100 000 forint kedvezményt, de ekkor más pénztárban maximum 20 000 forint jóváíráshoz juthatunk. Az adókedvezmény maximális mértéke így összesen 600 ezer forint befizetésével 120 ezer forint.

Jövőre viszont a pénztártagok még ennél is nagyobb kedvezményekre számíthatnak.

|

A cikk támogatója a PÁTRIA Takarékszövetkezet

|

Évek óta nem volt ilyen.

Évek óta nem volt ilyen.