Privátbankár: A gazdaságpolitikusok az inflációval vannak mostanában főleg elfoglalva, ami a kamatszintet és a befektetések jövőjét nagyban befolyásolhatja. Mi várható ezen a téren?

Duronelly Péter: Úgy látjuk, hogy az infláció alacsony és az is marad a világban azokon a helyeken, amelyeknek az inflációja és kamatszintje referenciául szolgál. Így az Eurozónában, Nagy-Britanniában, Kelet-Európában, de nincsen komoly inflációs nyomás sem az USA-ban, sem Japánban. Aminek az a következménye, hogy nem várunk kamatemelést sehol.

P.: Még az USA-ban sem, ahol ez kifejezetten napirenden van?

D. P.: Még ott sem. Technikai jellegű kamatemelés lehet, mert a nulla százalékos kamat a bankrendszernek nem jó, de komoly kamatemelés a következő nagyjából 12 hónapos időhorizonton belül nem lesz.

D. P.: Erről az időszakról tudunk felelősen prognózisokat adni. Más kérdésekben esetleg két-három évre is előre lehet látni, a jelenlegi makrogazdasági helyzetből azonban reálisan 12, esetleg 18 hónapos előrejelzéseket lehet készíteni.

P.: Az államok rettenetesen el vannak adósodva, ám egy esetleges kamatemelés törleszthetetlenné teheti az államadósságot. Ez a huszonkettes csapdája? Van kiút?

D. P.: Igen, ez a másik oka annak, hogy nem lesz kamatemelés. Ám ha az inflációs kilátások minimális mértékben emelkednének, a jegybankokat az nem igazán zavarná.

P.: Vagyis boldogan elinflálnák az államadósságot, ha tehetnék?

D. P.: Igen, ha tehetnék, megtennék, de legalábbis felhasználnák az elinflálást is az államadóssági terhek csökkentésére. De jelenleg ennek a veszélye nem áll fenn, az inflációs veszély rendkívül kicsi. Korábban sokan azt gondolták, hogy a pénznyomtatás majd mindenképpen inflációhoz fog vezetni, de mára kiderült, hogy ez nem ilyen egyszerű. A jegybankok hiába nyomtatnak pénzt, ha a kereslet nagyon alacsony, a pénz nem multiplikálódik a gazdaságban. Nem kerül ki a gazdasági szereplőkhöz, hanem visszakerül a jegybankba, pang a pénz a rendszerben.

P.: Tehát világszerte alacsonyak maradnak a kamatok. Nálunk is?

D. P.: Igen, ha megnézzük Magyarországot, az inflációs folyamatok teljesen mások, mint amit akár két évvel ezelőtt is gondoltunk, úgy tűnik, itt is alacsonyabb lett a trendszerű infláció. Az MNB által publikált különböző inflációs mutatók közül a leglátványosabb a kereslet-érzékeny tételek inflációja, ami nagyon alacsony, 1-2 százalékon van. A keresleti oldalon tehát a gazdaság nem generál inflációt. (Grafikon a Total Return Blogon – a szerk.)

Ennek az a következménye, hogy az MNB sem akar kamatot emelni, hacsak valamilyen külső hatás miatt erre szükség nem lesz. De jelenleg ennek nincs jele, a devizahiteles csomag hatása is elmúlik, már csak a devizában denominált adósság miatt lesz szükség az árfolyam némi kontroll alatt tartására. De az MNB úgy tűnik, már sokkal lazábban látja ezeket a folyamatokat is.

Minden kamat nagyon alacsony lesz, a hosszú lejáratúak is, minden olyan adósnál, akinek a fizetőképessége nem kérdőjeleződik meg. Hiába várunk arra, hogy felmenjenek a hozamok, legfeljebb akkor fognak felmenni, ha valamilyen krízis lesz, egyébként maguktól nem.

P.: Ha nem is megy fel, attól még mehet lefelé a kamat… Időnként felbukkannak előrejelzések, melyek szerint az MNB újra csökkenthet.

D. P.: Ez annyiban reális, hogy ha bekövetkezik, amitől Európában sokan félnek, és az eurózóna recesszióba süllyed, defláció lesz, akkor a magyar deflációs veszély is megnő. Ebben az esetben az sem kizárt, hogy az MNB tovább vág a kamaton, bár nem hiszem, hogy ennek konjunkturális szempontból túl sok hatása lenne.

P.: Lehet, hogy a végén oda jutunk, mint Nyugat-Európa, hogy a nominális kamatok is negatívak lesznek, és még mi fizethetünk a bankoknak a pénzünk őrzéséért?

D. P.: Azt azért nem hiszem, de az biztos, hogy a mostani kamatszint nagy meglepetés, egy évvel ezelőtt sem gondoltam volna. Most pedig azt látom, nem feltétlenül lehet arra számítani, hogy innét majd jól felpattannak a kamatok, nem biztos, hogy egyáltalán felpattannak. A kockázatok mindenesetre kétirányúak, a kötvénybefektetők nagyon nehéz helyzetben vannak, hogy mit csináljanak, milyen pozíciókat vegyenek fel 2015-re.

Az alacsony kamat és infláció mindenesetre általános jellemzői lesznek a 2015-ös évnek. A környező országokban is nagyon alacsony az infláció, még Romániában is, amely pedig még Magyarországnál is makacsabban magas inflációjú országnak számított korábban.

P.: Bár az államkötvényeink hozama rekord alacsony, ám a külföldi, például német kötvényeké is, így még mindig van hozzájuk képest hozamfelár. Lehet olyan hozamfelárat meghatározni, amelynél már nem veszik meg a kötvényeinket a külföldiek?

D. P.: Nem nagyon lehet. A belföldi szereplők között vannak olyanok, akik különböző intézményi okok, vagy a kisbefektetőik portfólió-választása miatt bele vannak kényszerítve a hazai állampapírok vásárlásába. Most bármilyen hozamszinten lenne kereslet a magyar állampapírok iránt belföldről. A külföldiek is azzal kell szembesüljenek, hogy az alternatív hozamok nagyon alacsonyak.

P.: Mi lesz így a forinttal?

D. P.: Azt nagyon nehéz megmondani, mivel Magyarország egy pozitív folyófizetésimérleg-egyenleggel rendelkező ország, emellett jelentős mennyiségű EU-forrás is áramlik ide, tehát cash flow-pozitívak vagyunk. Így nehezen értékelődik le egy deviza. A forint az elmúlt években ugyan gyengülő pályán volt az euróval szemben, sőt még inkább a dollárhoz képest, de ezzel nincs egyedül a feltörekvő országok között. Azt kell mondjam, relatíve jól állja a sarat.

Egy olyan devizáról van szó a forint esetében, amelynél az elmúlt 7-8 év alatt egy komoly költségvetési korrekció és egy komoly külső egyensúlyi korrekció ment végbe, az árfolyam mégis mind nominálisan, mind reálértékben gyengült. Azt kell mondjam, hogy ez nem egy drága deviza. A drága devizák könnyebben gyengülnek, mint az olcsók.

P.: Sokan vártak, spekuláltak mostanában forintgyengülésre, a 300 forint közelében járó euró már sokak szemében olcsónak számított. Nem lehet, hogy a sok egyirányú várakozás miatt éppen az ellenkezőjét teszi majd a piac, és forinterősödés következik be?

D. P.: Lehetséges, de meg kell mondjam, hogy a forint árfolyamát a hazai piaci szereplők pozíciói kevéssé képesek befolyásolni. Olyan országról van szó, amelynek exportja, importja meghaladja a GDP száz százalékát. A külkereskedelmi termékforgalom alapján hatalmas reálgazdasági tranzakció-volumen történik, nem biztos, hogy ennek fényében a hazai befektetői piac jelentős árfolyammozgást tud generálni.---- Nagyon nehéz a forintárfolyamot megjósolni ----

P.: Épp a kereskedelmi mérleg alapján nem inkább folyamatos forint-felértékelődésnek kellene lennie?

D. P.: A bankoknál levő devizahitelek visszafizetése folyamatos keresletet támasztott eddig a külföldi deviza iránt, ez kiegyensúlyozta a kereskedelem pozitív cash flow-ját. Ezért volt főleg az, hogy az árfolyam mégis gyengült évi mintegy öt százalékot az utóbbi években. Néhány feltörekvő országban ennél komolyabb devizagyengülés is volt.

Nagyon nehéz előrejelzést adni a forint árfolyamára vonatkozóan, annyira nem egyértelműek a folyamatok. Az ázsiai országok és a nyersanyag-exportőr országok esetében például sokkal egyértelműbb, jól láthatóan gyengülő pályán vannak a devizák.

P.: Ha valaki mégis azt gondolja, hogy a magyar állampapírok hozama annyira alacsony, hogy már történnie kell egy felpattanásnak, hogyan tud erre játszani, hogyan lehet a magyar kötvényeket shortolni?

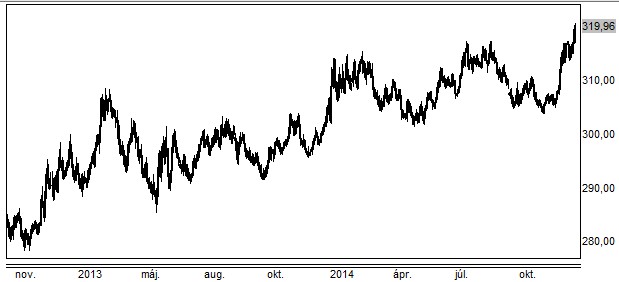

|

| Az euró/forint árfolyam |

D. P.: De facto sehogy. Csak nagyon-nagyon korlátozott mértékben tudják shortolni az árjegyző bankok, amelyek tudnak kölcsön kérni kötvényeket például befektetési alapoktól. Az utca emberének gyakorlatilag nem áll rendelkezésére ilyen lehetőség.

P.: Hol a dollár gyengült, hol a font, a jent régóta deklaráltan gyengíteni próbálják, az euró tavaly lépett gyengülő szakaszba. Meddig mehet ez így tovább?

D. P.: Nem hiszek abban, hogy valamiféle devizaháború zajlana. Sokat elmond, hogy devizaháborúval először a brazil pénzügyminiszter vádolta meg az Egyesült Államokat, ezután a brazil valuta nagyjából értékének egyharmadát veszítette el. Ha volt is itt devizaháború, azt valószínűleg Brazília nyerte meg. Nem hiszem, hogy ezzel próbálkoznának, bármennyire is jól hangzó kifejezés.

P.: A deviza leértékelése egyébként jelent előnyöket a leértékelő ország gazdasága számára a jelenlegi modern világban?

D. P.: Úgy vettem észre, hogy a deviza-leértékelődések inkább követték a cserearányokban bekövetkezett változásokat. Tompították a negatív külkereskedelmi folyamatok belső hatásait. Brazíliában hiába értékelődött le annyira a reál, mint ahogy mondtam, konjunkturálisan semmivel nem áll előrébb az ország, mint három évvel ezelőtt, sőt. Inkább azt érzem, hogy a devizaárfolyam egy következmény, és nem eszköz.

P.: A magyar gazdaságban fellelhető a viszonylag gyenge forint termelés-élénkítő hatása?

D. P.: Nem nagyon vettem észre. A magyar exportnak nagyon nagy az importtartalma, és a magyar gazdaság, valamint a környező országok gazdaságai is inkább konjunktúra-érzékenyek. Van némi verseny az országok között, de van egy komoly munkamegosztás is a termelésben közöttük, így nehezen tud bármelyikük is alákínálni a másiknak.

Számít ugyan, hogy melyik termelőnek mekkora bevételt jelent az árfolyam az exportja alapján, de nem fogja feje tetejére állítani a kialakult termelési és kereskedelmi viszonyokat. Különösen rövid távon nem.

P.: Zuhanó olaj, arany… a nyersanyagok miért gyengék? Lehet, hogy egy sok éves nyersanyagpiaci ciklus leszálló ágában vagyunk?

D. P.: A négyféle főbb nyersanyagtípus közül ami kettőt, az energiahordozókat és az ipari fémeket illeti, nagyon úgy tűnik, hogy olyan mértékű kapacitás-növekedés történt az utóbbi években, ami meghaladta a kereslet bővülését. A túlkínálat miatt ilyenkor egy idő után megszűnnek kitermelők, amivel majd csökken a kínálat, de ez egy hosszú folyamat. Most egy ilyen szakaszban lehetünk, már 2012-2013 óta, de most látjuk csak igazán a hatását.

A gazdasági teljesítményhez kötődő nyersanyagok, mint az energia és az ipari fém, tehát valószínűleg még sokáig nem fognak jól teljesíteni. Az agrártermékek, élelmiszerek ára nagymértékben az időjárás és az éppen aktuális termelési viszonyok függvénye.

A negyedik csoport, a nemesfémek is leszálló ágban vannak, aminek egyik oka az alacsony infláció. A másik, hogy korábban pénzügyi krízis miatt vásárolták sokan a nemesfémeket, de a jelenlegi helyzet nem indokolja az ilyen nagy mértékű felhalmozást. Összességében a nyersanyagpiacok nem fognak jól teljesíteni 2015-ben, és emiatt úgy gondolom, hogy ez a nyersanyagkapcsolt devizáknak sem fog jót tenni.

P.: Itthon a kisbefektetők jórészt befektetési alapokba mennek a bankbetétekből, és kockázatmentes befektetésekkel egyre nehezebb érdemleges hozamot elérni. Érezhető valamiféle eltolódás a kockázatosabb termékek, mint a részvények irányába?

D. P.: Nem igazán, hiába próbáljuk rábeszélni a kisbefektetőket a részvénybefektetésekre, már évek óta, és nem csak én, vagy mi, hanem az egész alapkezelői szakma. Magyarországon eleve csak a háztartások töredékének van számottevő megtakarítása. A visszatekintő hozamok alapján bizonyos fajta alapokat, stratégiákat azért mégiscsak megvesznek a befektetők.

Látszott a 2013-as évben, hogy amikor a bankbetétek először kerültek az évi négy százalék alatti sávba, akkor elindult az első exodus a bankbetétekből. Ekkor a kisbefektetők megtalálták a rövid kötvényalapokat és az abszolút hozamú alapokat. A kötvényalapok visszatekintő hozamai a mai napig jók, hiszen 2014-ben például a tíz éves államkötvényeink hozama hat százalék feletti értékekről esett 3,5 százalékra, ami nagy árfolyamnyereséget jelentett.

Az előretekintő hozam viszont várhatóan egyáltalán nem lesz jó, abban az értelemben, hogy nem lesz olyan, mint korábbi években. A kötvényalap már nem lesz olyan vonzó alternatíva, mint a korábbi években, ezért is igyekszünk a kockázatosabb befektetések felé terelni az ügyfeleket.

Az olyan hibrid termékeknél, mint az abszolút hozamú alapok, szintén alacsonyabb hozamok várhatók, mint amit megszoktak az ügyfelek. Változás kell, és változtatunk is a kockázatosabb termékek irányába, ahogy egyébként más alapkezelők is.

Az Aegon Biztosítónak is fejlesztettünk új terméket, amelyet az ügyfelei meg tudnak venni, és indítottunk új alapot, később remélhetőleg alapokat, amelyeket a bárhol megvehető Aegon-alapcsaládba be tudunk illeszteni.

Ebben az alacsony inflációval, alacsony kamatokkal jellemezhető környezetben, amiről az elején beszéltünk, csak az tud majd magának értelmezhető reálhozamra legalább esélyt adni, aki hajlandó belefogni valami másba.

P.: A legtöbb alapkezelő vegyes alapra vagy abszolút hozamú alapokra esküszik mostanában, ezeknek milyen esélyeik vannak?

D. P.: Többféle megoldás van, nálunk is van például vállalatikötvény-alap, amely a zsugorodó, de még meglevő kamatkörnyezetre tud bazírozni. A vegyes alapok szerintem nem rosszak, de azt vesszük észre, hogy az ügyfelek valahogy kevésbé harapnak rájuk. Az abszolút hozamú alapokra viszont van bizonyos fogyasztói szegmensben érdeklődés, így mi most ebben gondolkodunk.

P.: Ha most lenne egy 15 százalékos részvénypiaci korrekció, akkor a részvényalapok, vegyes alapok és az abszolút hozamú alapoknak legalább egy jelentős része rosszul teljesítene. Mit fog szólni, tenni az a sok ember, aki az utóbbi időben ezekbe az alapokba tette a pénzét, ha ez bekövetkezik?

D. P.: Bizony, 2011-ben volt utoljára komoly korrekció az amerikai részvénypiacokon, 2012-ben az európai részvénypiacon, és 2012 óta sávoznak a feltörekvő piacok is. Miután komolyabb árfolyam-sokkot három éve nem láttunk, benne van egy ilyen korrekció a levegőben. A részvénypiaci fundamentumok azonban nem olyan rosszak, a vállalati nyereségek növögetnek.---- Bármikor jöhet egy részvénypiaci korrekció ----

De aki most befektet, tudnia kell, benne van a pakliban egy részvényár-esés, ezzel számolni kell, de annak, aki megfelelő időtávon gondolkodik, ez nem akkora probléma. Azt javasoljuk az ügyfeleknek, hogy takarítsanak meg, fektessenek be rendszeresen, több részletben, így átlagolják a beszállási árukat, kevésbé lesznek kitéve a piaci kilengéseknek. Lényegében egy biztos nulla közeli, vagy egy változó, de hosszú távon nagy valószínűséggel pozitív hozam között kell most választaniuk.

P.: Milyen lesz az említett új abszolút hozamú alap?

D. P.: Aegon Panoráma névre fog hallgatni, én fogom kezelni. Jelenleg van egy MoneyMaxx nevű abszolút hozamú alapunk, amely a hét fokozatú skálán hármas kockázati szintű, erősen kötvényjellegű konstrukció. Az Aegon Alfa szintén abszolút hozamú, négyes kategóriájú, a leendő Panoráma pedig ötös lesz.

Összehasonlításképpen, ha valaki az elmúlt öt évben 75 százalékban kincstárjegyet tartott volna és 25 százalékban amerikai részvényt, a portfóliója úgy viselkedett volna, mint egy hármas kategóriájú alap. Ha fele-fele lett volna a két eszköz aránya, akkor négyes kategóriájú lett volna. Ha pedig háromnegyed részben részvényt tartott volna, akkor ötös. Persze nem ezt csinálták az alapok és nem is ezt fogják pontosan, ez csak példa volt.

Ez tehát egy kockázatosabb alap lesz az eddigieknél, de van egy befektetési keretrendszer, amelyet az anyavállalat is használ, annak mentén igyekszünk a lehetőségek és a kockázatok között egyensúlyozni. A részvénypiac mellett a nyersanyag- és devizapiacon is vehetünk majd fel pozíciókat, az alapkezelő viszonylag nagy szabadságot élvez majd. Jelenleg egyébként a nyersanyagpiacokon inkább áresésre, a részvénypiacokon inkább áremelkedésre szavaznánk. A devizapiacon pedig inkább a dollár erősödésére, illetve a feltörekvő piaci devizák gyengülésére, ezek tűnnek most trendszerű folyamatoknak.

P.: Lesz hatos, hetes kategóriájú alap is?

D. P.: Ha az eddigi alapok hozama megfelelő lesz, akkor lehetséges, de egyelőre most a négyesről ötösre lépés a fontos feladat.

P.: Miért kéne még tovább emelkedniük a részvénypiacoknak? Nem emelkedtek már eleget?

D. P.: A jelenlegi gazdasági növekedés jelentős részben technológia-intenzív, ami azt jelenti, hogy egyrészt nem generál inflációt, másrészt a gazdasági növekedés hozadéka nem a munkaerőnél jelentkezik majd magasabb bérek formájában, hanem a tőkénél csapódik le. Vagyis nem bérek lesznek belőle, hanem vállalati profitok. Ez pedig a részvénytulajdonosok zsebében fog jelentkezni.

P.: A globalizáció, az alacsony feltörekvő piaci, például kínai, indiai bérek miatt van ez? Emiatt stagnálnak a reálbérek a fejlődő országokban sok-sok éve?

D. P.: Nem, ennek már nem az az oka. Egyrészt a kínai bérek messze nem olyan alacsonyak már, mint korábban. Kínának már vannak korlátai, nem mindig tudja kielégíteni a rendelési igényeket, szállítási, munkaerő- és egyéb kapacitás-problémái vannak. A 2000-es évek elején ez egy komoly bérvisszatartó erő volt a fejlett világban.

Ma azonban nem az alacsony bérű munkaerő bevonása jelenti a növekedés motorját, hanem a technológiai forradalom. Mesterséges intelligencia, robotok, „big data”, nanotechnológia, energiatakarékos eszközök, az energiatárolás új formái és még sok más. Ezek komoly hatékonyság-növekedést és költségcsökkentést, megtakarítást okoznak majd, amit nem fognak kiosztani a dolgozóknak.

A rendelkezésre álló idősorok alapján az amerikai gazdaságban ledolgozott munkaórák száma csak egészen minimálisan változott az utóbbi 15 évben, miközben a kibocsátás reálértéken 30 százalékkal nőtt. Úgy nőtt tehát egyharmadával a termelés, hogy nem használtak hozzá effektíve több munkaerőt. Ez egy globális jelenség. Úgy gondoljuk, hogy a részvénypiacok előretekintő árazásánál ezt mindenképpen figyelembe kell venni.

P.: Lehet, hogy annyira kevés munkaerőre lesz szükség, hogy tömegek maradnak munka nélkül, ami a keresletet is visszaveti majd és krízist okoz?

D. P.: Inkább a kínálat bővülését látom. Igen, a technológia hozott sok változást, az autógyárakban például sokkal kevesebben dolgoznak, mint korábban, de jelentkeznek új, elvégzendő feladatok is, elsősorban a szolgáltatási szektorban.

Az biztos, hogy egy ilyen környezetben sokkal jobban felértékelődik a tudásnak, tanulásnak és a képzettségnek a szerepe. A mai világban angol nyelvtudás és számítástechnikai ismeretek nélkül sokkal kevesebb a lehetősége bárkinek a munkára.

Persze van még szükség útépítő munkásokra vagy mezőgazdasági munkásokra, de már a mezőgazdasági termelés sem olyan a fejlett világban, mint volt. Már maga a vetőmag-felhasználás is annyira automatizált és optimalizált, amit korábban elképzelni sem tudtunk. A részvénytulajdonosokon kívül a jól képzett munkaerő lesz még a jelenlegi folyamatoknak a nyertese.

Akik nem kapnak megfelelő oktatást, azok valahol a bérlista legalján lesznek. Hogy munkanélküliségben mit jelent mindez, azt nem tudom, de a társadalmi különbségek nagyon élesek lesznek a képzett és a nem képzett emberek között.

P.: Nem kéne jelenleg ingatlanalapot indítani? Sokak szerint az alacsony kamatok fellendítik az ingatlanpiacot.

D. P.: A lakóingatlanok piacát talán. De ha egy átlagos megtakarító család ingatlanba fektet, akkor az többnyire azt jelenti, hogy minden megtakarítását egy lakásba öli, ami bizonyulhat nagyon jó és nagyon rossz döntésnek is. Az ingatlanalapok pedig jelenleg nem lakóingatlanokba fektetnek.

Lakásokra ingatlanalapot létrehozni pedig valószínűleg nem éri meg, a lakások megvételével, kiadásával járó idő- és költségigényes teendők miatt. A bérlők megtalálása, intézkedés, hogy fizessenek, az általuk okozott károk megtérítése és még sok más dolog van itt, ami rettentő költséges. Ezek miatt ez tipikusan nem olyan befektetés, ami egy ingatlanalapba való lenne.

P.: Szomorú, hogy az ilyen beszélgetések során a magyar részvények egyre gyakrabban szóba sem kerülnek.

D. P.: Van néhány magyar részvényünk mutatóba, de hát nincs magyar részvénypiac. Ígéretesen indult a kilencvenes években, de nem fejlődött tovább. Jelenleg pedig rettenetesen nagy a szabályozói kockázat a magyar részvényekben, különösen a nagyokban. (Korábbi cikkünk a témában itt olvasható.)

Egy részvénypiac akkor él, ha vannak új bevezetések, és kis cégek jelennek meg a tőzsdén. Magyarországon ez nem így van, aminek több oka is van. A menedzsment például nem akarja felvállalni a nagymértékű transzparenciát. Vagy teljesen másként kell menedzselni egy nagyobb céget, mint egy kisebbet, és ezt a lépést sok tulajdonos nem akarja meglépni. Sokan pedig a megfelelő méret elérésekor eleve nem Magyarországon mennek a tőkepiacra, hanem külföldön, ahol jobbak a lehetőségek.

P.: Az alapkezelők vásárolnak a saját maguk által kezelt alapokból?

D. P.: Természetesen, ez a Panorámánál sincs másképp.

További szankciókat és különvámokat helyezett kilátásba Oroszország ellen, amennyiben nem sikerül megállapodni az ukrajnai háború lezárásáról a közeljövőben.

További szankciókat és különvámokat helyezett kilátásba Oroszország ellen, amennyiben nem sikerül megállapodni az ukrajnai háború lezárásáról a közeljövőben.