A központi banki körökben ismert mondás, hogy ha szemtől szembe látszik az infláció, akkor már elkésett a jegybank.

A legfőbb monetáris politikai eszköz, a jegybanki kamatláb-emelés ugyanis jelentős késleltetéssel fejti ki a hatását az árak alakulására.

Az alapkamat megemelése, pontosabban a banki likvid tartalékok befogadásánál alkalmazott betéti kamatnak, valamint a jegybank által a kereskedelmi bankok számára nyújtott (szintén igen rövid távú) hitel kamatának megdrágulása ugyan felfelé nyomja a lakossági és üzleti kamatokat, amilyen mértékben és módon a pénzintézetek a maguk üzletpolitikájában érvényesítik a szigorodást, de a reálgazdasági hatás elnyújtva jelentkezik.

Országonként, sőt időszakonként eltérő, hogy a jegybanki eszköz alkalmazása milyen mértékig és mekkora sebességgel kerül át a lakossági betét- és hitelkonstrukciókba, a vállalati betétek, hiteltermékek árazásába. Az további kérdés, hogy ezek nyomán hogyan kezd megváltozni egyfelől a megtakarítási hajlandóság, másfelől pedig a hitelfelvételi kedv és képesség – mindez nyilvánvalóan időt igénylő folyamat.

Így valóban érthető, hogy az inflációs (vagy éppen a deflációs) veszélyre nem akkor kell felkészülni, sőt intézkedéssel reagálni, amikor a statisztikai hivatal adatai már regisztrálják (az előző hónapban bekövetkezett) árszint-változást.

Igaz, a jegybanki döntésnek a bejelentése is hatást fejt ki. Jelzés az a gazdasági szereplőknek a várható irányokról és a monetáris hatóság szándékairól. Ezért a gyorsan alkalmazkodó, professzionális piaci szereplők hamar reagálnak, a hírek nyomán azonnali mozgások következnek be a pénzügyi piacokon. A jegybank napi (overnight - O/N) vagy heti betéti és hitelezési kondícióinak a változása azonnal érvényesül a bankok egymás közötti napi likviditási műveleteiben, a bankközi kamatok változása pedig viszonylag gyorsan átkerül az olyan piaci termékekbe, amelyek a bankközi hozamokhoz vannak kötve.

Akinek azonban rögzített kamatozású adóssága vagy betétje van, a közvetlen anyagi következményeket csak a kamatperiódus végét követően fogja érezni. A hitel nélkül működő cégek, háztartások anyagi viszonyaiban sem okoz azonnali és érdemi változást az, amit a jegybank mond vagy tesz. A jegybanki döntés következményeinek kiteljesedése tehát időigényes folyamat, és egyáltalán nem annyira éles eszköz, mint ahogy sokan gondolják.

Ugyanakkor már a döntés bejelentésével, sőt csupán a szóba hozatalával („szóbeli intervencióval”) hatást fejthet ki a központi bank a gazdasági szereplőkre, ha azok figyelnek a jelzésre, és az üzenetet beépítik a döntéseikbe. Már a szigorítás megemlítése elgondolkoztatja a megtakarítási, beruházási döntésre, portfólió-átrendezésre készülő cégeket, pénzintézeteket, tehetős magánszemélyeket, és így egy bizonyos körben a hatás lehet azonnali. Ha figyelnek és hisznek a központi banknak… És itt jön a képbe a jegybanki hitelesség ügye.

A hitelesség nem azonos a kiszámíthatósággal. Amikor a gazdasági, pénzügyi helyzet gyorsan változik, a jegybank meg is lepheti a piaci szereplőket.

Sőt gyakran a gyors, váratlan döntés tudja csak azt szavatolni, hogy a szükségesnek ítélt beavatkozás hatékony legyen.

Ha tényleg szűkíteni kell a pénzmennyiséget, akkor a monetáris szigorításról nem beszélni kell, időt adva arra, hogy a gazdasági szereplők megnövelt tartalékkal, hosszabb lejáratokba menekülve kitolják az egyébként szükséges intézkedés tényleges érvényesülését. Sokkal inkább attól hiteles az adott intézmény, hogy a kijelölt céljait elég nagy pontossággal eléri, így egy újabb döntés bejelentése idején érdemes a gazdasági szereplőknek komolyan venniük az üzenetet, és saját döntéseiket is ahhoz méretezniük.

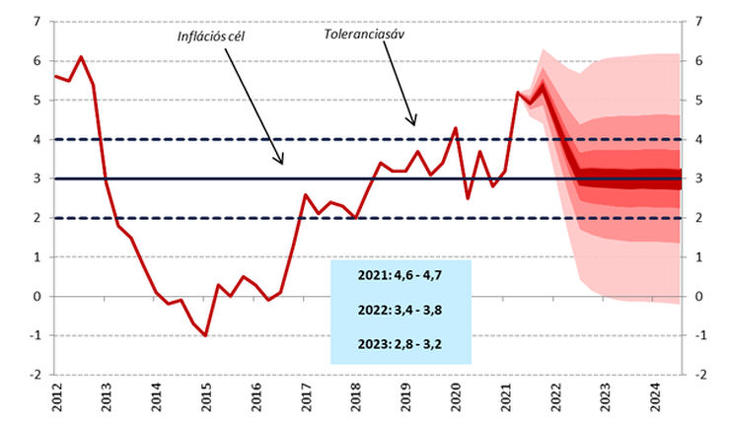

A magyar monetáris politika hosszabb ideje az inflációs célkövető rendszert alkalmazza; a célba vett fogyasztói árszint-emelkedési ütem éves 3 százalék. Ez bizony elég magas, mind az euróövezeti célszinthez (2 százalék), mind a legtöbb térségi országhoz képest. Ráadásul adott magának plusz-mínusz egy százalék toleranciasávot az MNB. Így is azonban gyakran hol felette, hol jóval alatta, hol ismét – mint most éppen – jóval felette tartózkodik az árindex. A 2021. októberi 6,5 százalék (az uniós módszertan szerinti harmonizált index: 6,6%) mindenképpen igen nagy, messze meghaladja a 3+1, azaz 4 százalékos maximumot. A forint árfolyamának tartós gyengélkedése miatt az importárakon is éri inflációs nyomás a gazdaságot, a többi ismert tényező mellett.

A magyar inflációs libikóka értelmezéséhez célszerű felidézni a külső körülményeket is. A nagy jegybankok már jó ideje mélyen tartják az irányadó kamatjukat: az ECB-nél nulla, a FED-nél 0,25 százalék. Az utóbbinál a FED döntéshozói belezárták magukat egy hosszabb időszakba: az alacsonyan tartott kamatszint mellett korábban még eszközvásárlási programot is indítottak gazdaságélénkítési szándékkal, és bár újabban kis lépésekkel folyamatosan mérsékelik a program mértékét, de 2020 őszéig eltart a program kivezetése a mostani ütem mellett, és azt követően kerülhetne sor kamatemelő szigorításra. Ha kell majd 2020 végén egyáltalán… A kivárás mellett indoklás az, hogy az amerikai árak mostani kétségtelen igen jelentős megemelkedése átmeneti jelenség, amin a jegybank nyugodtan átnézhet. Ehhez sokban hasonlít az EKB kommunikációja.

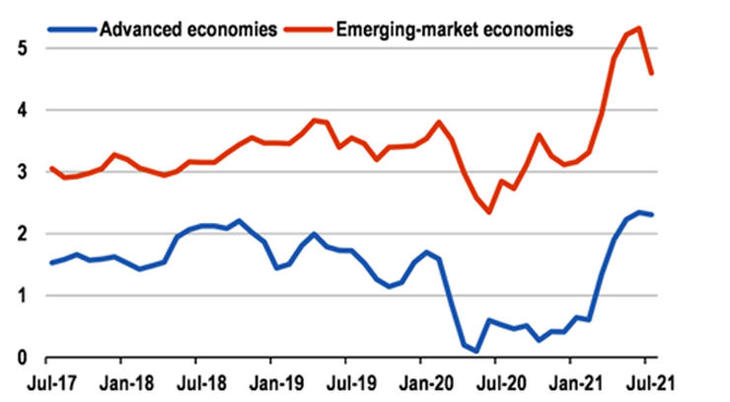

Ilyesmit hallani itthon is. Érdemes azonban tudatosítani, hogy az alacsony szintről induló és (remények szerint) alacsony mértékre visszatérő infláció, és az ahhoz tartozó igen mérsékelt kamatszint a világ fejlett felének a sajátossága.

A fejlődő és felemelkedő („emerging”) térségekben eleve nagyobb szokott lenni az infláció. A mostani – elvileg átmeneti jellegű – emelkedés is magasabbra várható, amint az OECD kalkulációja mutatja (Keeping recovery on track, 2021).

A magyar eset nem a magországoké. Itt nálunk mindig inflációsabb volt a gazdaság, sőt jelenleg a fejlődő-emerging átlagos pénzromlási ütemét is meghaladjuk. Igazából ez már évek óta így van, csak éppen a 2009-et követő sajátos nyugati inflációmentes, sőt defláció-közeli időszakban nem látszódott a tényleges helyzetünk. A 2014 óta tartó laza magyar monetáris politika mellett is a hosszú időn át megszokott áremelkedésnél kisebb maradt a pénzromlás üteme. Ez a kényelmes helyzet megnyugtatta a döntéshozókat. Vitték le a kamatot, és lám még sincs infláció, milyen jól csináljuk - ez lehetett a hangulat a belső körökben. Még teóriát is gyártottak rá: mi most megmutattuk, hogyan kell növekedni és egyben egyensúlyt megtartani.

Csakhogy azok rendkívüli idők voltak. A 2009 utáni tartós uniós támogatás-beáramlás megoldotta a magyar gazdaság régi, nyomasztó baját: azt ugyanis, hogy a tőkehiány visszafogja a növekedési ütemet, ha viszont külső kölcsöntőkével gyorsítanak, akkor a fizetési mérleg időről időre elromlik, és finanszírozási nehézségek lépnek fel. Az eurózóna tartós inflációmentessége pedig segített abban, hogy a magyar áremelkedés eleinte szerény maradjon. Szerény, de azért létezett. 2016 után fokozatosan emelkedik a nulla környékéről a hét százalék magasságába, amint azt az MNB optimista ábrájára feltett kék nyíl mutatja. Az bizony olyan trendszerű drágulási folyamatot jelöl meg, amelyet lehetetlen volt nem észlelni.

Most tehát el kell kezdeni - megkésve - monetáris politikát folytatni. A 3 százalékos célinflációtól nagyon messzire kerültünk; ebben a helyzetben kell alkalmaznia az MNB-nek az egyetlen fő eszközét, a kamatemelést.

A nyáron meginduló kislépéses alapkamat-emelésnek alig lehetett hatása a megtakarítási és beruházási folyamatokra, inkább csak jelzés, hogy „figyelünk”. Majd a leértékelési ütem hirtelen visszavétele 30-ról 15 bázispontra (0,15 százalékra) mintha a politikai vezetésnek szólt volna: „azért nem kell annyira aggódnotok a kamatok megemelkedése miatt”. Hát igen, választások előtt a hivatalban levők nem szeretik a pénz árának drágulását.

Csakhogy kijöttek az igen kellemetlen októberi inflációs adatok, valamint rekordgyenge lett a forint árfolyama, így megint gyorsítani kellett az alapkamat-emelésen. Viszont egy sor pénzügyi termék rögtön megdrágul, ha az árazása a jegybanki alapkamathoz vagy a bankközi kamathoz (BUBOR) van kötve.

Az újabb adatok láttán az MNB ismét váltott. Az elnöki meghirdette, hogy „adatvezérelt” lesz a kamatpolitika. Magyarán: amit korábban mondtak, nem érvényes, mert a fránya adatok más képet adnak a valóságról, mint amilyen kép arról a döntéshozókban élt. Marad tehát a „konkrét helyzet konkrét elemzése”.

Két hete az MNB nemcsak feljebb vitte 30 bázisponttal az alapkamatot, de ismét elválasztotta az alapkamat mértékét az egyhetes betéti rátától. A bankok számára ez az utóbbi a lényeg: ezen tudják elhelyezni éppen fölös likviditásukat. A betéti kamatszint szabja meg a bankközi kamatok mértékét is, mert ha ezen a jegybank mennyiségi korlát nélkül befogad fölös pénzeket, akkor az megszabja a bankközi ügyletek kamatviszonyait. Így a betéti kamat mértéke vált irányadóvá. Az alapkamat 30 bázispontos emelésére tehát rájött kétszer is az egyhetes betéti kamat 40 bázispontú emelése, ami együtt már 110 bázispontos, azaz 1,1 százalékos szigorítás.

Ez erőteljes emelés, ám a forint nem tudott visszaerősödni. Láthatóan ekkora szigorítás sem lett elég, az aggódókat nem nyugtatta meg, a várakozásokat nem csillapította le. Ilyenkor bizony már nem elég további 10-20-30 bázispontos emelés. Ezért kellett az egyébként nem kamatdöntő ülésen, november 30-án ismét változtatni: az alapkamathoz rendelt kamatfolyosó alsó szélét 45 bázisponttal, felső szélét pedig 105 bázisponttal emelte meg a Monetáris Tanács. Ezzel aznap nem történt még változás a kamatkondíciókban, de két nappal rá, csütörtökön folytatódhat a kamatemelési sorozat.

Mind olyan részlet, amely a pénzügyi szférának fontos, de amivel a társadalom nagy része nem tud mit kezdeni vele, és valóban majd csak áttételesen érinti. Ám bizonyosan érinti azt, akinek nem-rögzített kamatozású hitele vagy eszköze van, és érinti a kamatok állapota a forint árfolyamát. Az pedig kihat az árakra az „importált infláció” révén, és kihat sokféleképpen a vállalkozások nyereségére, így végső módon a munkahelyekre, jövedelmekre.

Az MNB-nek azonban van még egyéb baja is. Amikor még úgy nézett ki, hogy jól megy a világ, és nem kell tartani az inflációs veszélytől, nagy erőkkel segítették meg a kormányt államkötvények vásárlásával, az arra érdemesített vállalati kört pedig vállalati kötvények megvételével. Ezek azonban pénzmennyiség-növelő intézkedések. Most tehát nagyon itt lenne az ideje annak, hogy a jegybank álljon le a kötvények vételével, de legalább is gyorsan vezesse ki eszközvásárlási programját, amely eddig heti sok-tízmilliárd forintos nagyságú volt.

Ha nem lehet valahogy csillapítani az inflációt és megfogni az árfolyamromlást, akkor az államadósság (és minden hazai adósság) refinanszírozása egyre rosszabb kamatfeltételekbe ütközik. Az utóbbi időkben bizony rendre mentek felfelé az államadósság kamatai. Majd meglátjuk, hogy a hazai és külföldi pénztulajdonosok mennyire bíznak abban, hogy az MNB megtesz mindent a helyzet stabilizálásáért.

Ám a szomorú valóság az, hogy az inflációt és az államadósságot egyszerre fűti az állami költségvetés. Ott kellene a gyeplőt visszafogni, de arra semmi szándékot nem látni.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.