A Bónusz Magyar Állampapír (BMÁP) február 21-től évi 15,17 százalékos kamattal kapható. Mától vásárolható ugyanis egy újabb, 2026/O jelzésű sorozat, 14,17 százalékos kamatbázissal és 1,00 százalékpont kamatprémiummal.

Kamatadómentes, biztonságos és évente négyszer fizet kamatot – írja az állam a kötvényről.

Az eddig kapható sorozat 14,60 százalékot fizet az év elejétől, ősszel azonban még kevesebbel kamatozott – a diszkont kincstárjegyek aukciós hozamától függ a kamat. A Bónuszok értékesítése az utóbbi időben csökkent, a január eleji heti 20-35 milliárd forintról heti 11 milliárd környékére. Időközben el is fogyott a korábban felkínált mennyiség, és ezúttal nem növelték meg, mint már sok kötvénynél, sok más alkalommal, inkább újat dobtak piacra.

Magasabb kamat apró trükkel

Az új kötvény futamideje egyébként három év és nyolc hónap (2026. október 21-ig), a régebbiből már csak két év és hét hónap maradt hátra (2025. szeptember 30-ig). Ez utóbbi eredetileg pont három éves volt. Tehát az inflációkövető PMÁP-okhoz hasonlóan az új Bónusznál is a futamidő csendes, fokozatos növelése folyik.

Változó kamatozású kötvények csúcskamatai (válogatás) |

|||||

| (éves szinten, százalékban) | |||||

| Értékpapír | Deviza | Lejárat | Aktuális kamat | Következő kamat?* | Kamatozás |

| Bónusz (BMÁP) | HUF | Kb. 3 év | 15,17 | 15,36 | diszk. kincst. aukciós hozam +1% |

| Prémium (PMÁP) | HUF | Kb. 4 vagy 7 év | 15,25-16,0 | 18,75-19,5 | forintinfláció + 0,75% vagy +1,5% |

| 2027/B | HUF | 2027. 04. 22. | 16,03 | 16 körül | 3 hónapos Bubor + 0% |

| 2029/B | HUF | 2029. 08. 22. | 15,62 | 16 körül | 3 hónapos Bubor + 0% |

| 2032/B | HUF | 2032. 08. 25. | 13,78 | 16 körül | 3 hónapos Bubor + 0% |

| Babakötvény (BABA) | HUF | 2041. 02. 01. | 17,5 | 21 | forintinfláció + 3% |

| Prémium Euró (PEMÁP) | EUR | Kb. 6 év | 2,85 | 8,65 | euróinfláció + 0,25% |

| *Becslés. A jelenlegihez hasonló körülmények feltételezésével, vagy elemzői prognózisok figyelembe vételével. | |||||

A kedvezőnek tűnő, bizonyára plakátokon is jól mutató 15,17 százalékos kamat azonban nem három hónapra szól, mint a többi. Az első kamatperiódus ugyanis kissé trükkösnek tűnhet, csak két hónap hosszú lesz, mert a kötvény már áprilisban kamatot fizet. Míg a többi kamatidőszak mind három hónapos.

Az áprilisi kamatmegállapításkor pedig már alacsonyabb lehet a kamat. Legalábbis ha bejönnek azok a várakozások, amelyek szerint az infláció február-márciusban tetőzik, és a Magyar Nemzeti Bank (MNB) utána esetleg csökkent valamelyik kamatán. De ez nem vehető biztosra, csak valószínűsíthető. Ha az infláció megint negatív meglepetést okoz – mint már annyiszor az utóbbi hónapokban –, akkor a Bónuszok kamatát befolyásoló diszkont kincstárjegyek hozama is magasan maradhat, sőt nőhet is.

Nagyot ugrottak a fix hozamok

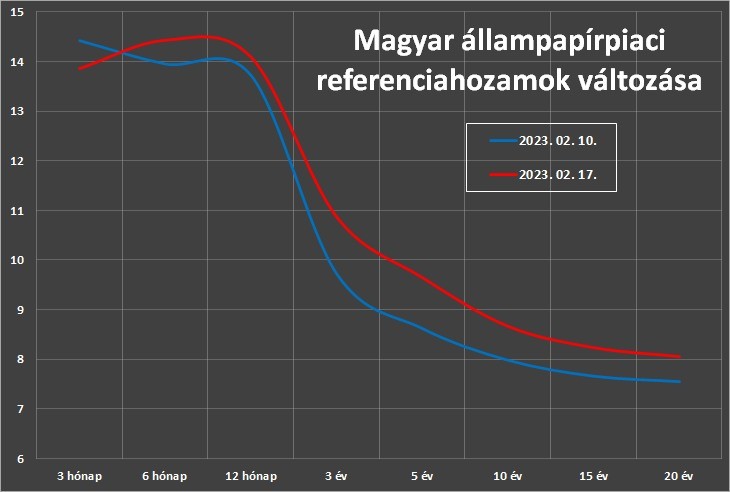

A fix kamatozású, nem lakossági állampapírok hozama nagyot ugrott a múlt héten, aminek nagy része a hét végén következett be. Ez az euró drágulásával párhuzamosan történt, és könnyen lehet, hogy nagyrészt nemzetközi hatások okozták. A dollár a legutóbbi, csalódást keltő amerikai inflációs adat, az amerikai kamatvárakozások nyomán erősödött, ami az összes feltörekvő piaci devizát, kötvényt és részvényt megviselhette. (Miközben az amerikai részvények is estek.)

Így, amint a magyar referenciahozamok fenti ábráján is látható, fél-egy százalékponttal nőttek az irányadó hozamok, kivéve a legrövidebb futamidőt. Az Államkincstár lakossági pénztárában is hasonló a helyzet, három hónap körüli futamidőre alacsonyabb, de a hosszabb futamidőkre magasabb hozammal lehet most befektetni, mint egy héttel korábban.

Fix kamatozású kötvények, kincstárjegyek csúcshozamai (válogatás) |

|||||

| (éves szinten, százalékban) | |||||

| Értéknap: | 2023. 02. 21. | ||||

| Értékpapír | Lejárat | Hozam | EHM* | Előző heti hozam | Változás |

| Diszkont kincstárjegy | 2023. 05. 17. | 13,54 | 13,73 | 14,08 | -0,54 |

| Diszkont kincstárjegy | 2023. 07. 26. | 13,90 | 14,09 | 13,61 | 0,29 |

| Diszkont kincstárjegy | 2023. 08. 23. | 13,45 | 13,64 | 13,18 | 0,27 |

| Diszkont kincstárjegy | 2023. 10. 18. | 13,85 | 14,04 | 13,32 | 0,53 |

| Diszkont kincstárjegy | 2023. 12. 27. | 13,75 | 13,94 | 13,45 | 0,30 |

| 2025/C államkötvény | 2025. 11. 16. | 11,14 | 11,13 | 9,95 | 1,19 |

| 2026/F államkötvény | 2026. 08. 26. | 10,42 | 10,41 | 9,42 | 1,00 |

| 2029/A államkötvény | 2029. 05. 23. | 8,46 | 8,45 | 7,62 | 0,84 |

| *Egységesített hozammutató. | |||||

Most érdemes eurót venni?

Bő egy hete az MNB egyik vezetője gyakorlatilag megígérte (nem ezekkel a szavakkal, de ez volt a lényege), hogy nem fogják elhamarkodottan csökkenteni a kamatokat, ha végre mérséklődni kezd az infláció. Erre a múlt hét elején sokat erősödött a forint, az euró átmenetileg 377 forintra is leesett, ami mintegy kilenc hónapos mélypontot jelentett. De a hétfői 382-383 forintos euró is egész jó ahhoz képest, ahol tavaly ősszel járt (420-430 körül).

Felmerül a kérdés, hogy ezen az áron érdemes-e eurót vásárolni megtakarítási céllal, vagy inkább forintban kéne maradni? Fog-e tovább erősödni a forint, vagy innét újabb gyengülő trend veszi kezdetét, ami egyébként az utóbbi években jellemző volt? Hiszen a forint normál állapota a gyengülés – olvashatjuk le a hosszú távú grafikonról.

Erre szinte lehetetlen választ adni, annyira sok mindentől függ az irány. Attól is, hogy az MNB betartja-e a fenti ígéretét, attól is, hogy valóban csökkenésnek indul-e a hazai infláció a következő pár hónapban. De szerepet játszhatnak az energiaárak, a dollár, és ismét napirendre kerülhetnek az európai uniós pénzekkel kapcsolatos tárgyalások, kétségek, feszültségek.

Átlagáron beszerezni a devizákat?

Egy biztos, a jelenlegi árfolyamon sokkal érdemesebb eurót vásárolni, mint volt 420-430 forint környékén. Aki tudja, hogy szüksége lesz euróra, például nyaralni készül, vagy szeretné befektetéseit devizás kötvényekkel színesíteni, az jól teszi, ha elkezdi a vásárlásokat. Mivel a különböző csúcsokat és mélypontokat a tőkepiacokon általában lehetetlen pontosan elkapni, érdemes az úgynevezett átlagoló módszert használni (DCA, dollárköltség-átlagolás).

Ez azt jelenti, hogy a befektetésre szánt pénzünket kisebb adagokban, apránként költjük el. Például egyenlő időközönként, minden héten vagy minden hónapban egy bizonyos napon. Így védve vagyunk a nagy árfolyammozgásoktól, árfolyamcsúcsoktól és árfolyamgödröktől. Egyfajta átlagáron kapjuk a devizát, várhatóan nem túl olcsón, de nem is túl drágán.

Az így megvásárolt devizát azután befektethetjük Prémium Euró állampapírba, de jó ötlet lehet valamelyik devizakötvény-alap is. Ezek hozama ugyanis az idén szintén magához tért. (Devizaalapba történő befektetéshez egyébként nem is mindig szükséges devizát váltani, közvetlenül forinttal is meg lehet ezt tenni sok helyen.)

Kötvény helyett kötvényalapot?

A forintos kötvényalapok átlaghozama az utóbbi fél év alatt 4,68 százalék volt, ami éves szinten már 9,36 százalék. Három hónap alatt pedig 6,37 százalékkal nőtt a befektetési jegyek árfolyama átlagosan, ami éves szinten 25,49 százalék. Ez csodálatosan hangzik, akár kárpótolhatná is a befektetőket az utóbbi bő egy év jelentős veszteségeiért, de sajnos ez csak három hónap, és valószínűleg nem ismételhető meg.

De a jelenlegi állampapírhozamok alapján nagyon valószínű, hogy a következő negyedév hozama is eléri vagy meghaladja majd legalább a 10-12 százalékot a legtöbb alapnál. Lásd:

Nem minden állampapírt érdemes venni

A portfolió hétköznapi nyelven azt jelenti, hogy befektetéseinket többfelé osztjuk el, például különböző kockázatú vagy más-más lejáratú eszközökbe tesszük. “Portfolió-szemléletű gondolkodást” javasol az állampapírok terén az Államadósság Kezelő Központ (ÁKK) hírlevele is.

Érdemes több lábon állni. Sokszor előfordul, hogy egyszerre több célunk is van, amelyeknek megvalósulási ideje nem egyforma hosszú – írják.

Nyaralás, lakásfelújítás, új autó, gyermekek felnőttkori támogatása, nyugdíjas évek stb., mindezekre célszerű “megtakarítási tervünket” összeállítani. A hírlevél szerint érdemes különböző futamidejű állampapírokat választani a különböző futamidejű célokhoz. Ezzel az elvvel együtt lehet érteni, de a részleteket illetően érdemes utánaszámolni, mert nem mindegyik állampapír éri meg most.

Jobban megérheti a hosszabb

Például a kilenc százalékos kamatú Egyéves Magyar Állampapír és a maximum 4,95 százalékos hozamú Magyar Állampapír Plusz jelenleg nem versenyképes, vagy csak nagyon ritka esetben.

Jobban megéri például jelenleg közel egy évre diszkont kincstárjegyeket venni, fél éven túli, de bizonytalan időtávra pedig inflációkövető PMÁP-ot vagy Bónusz állampapírt. Ha ezeket idő előtt (de azért nem túl hamar, nem 1-2 hónap után) visszaváltjuk, a levonással együtt is még mindig sokkal jobban járunk, mint a MÁP Plusszal.

Rendszeres heti kötvénypiaci sorozatunk előző részei:

Így lehet évi 16 százaléknál is magasabb kamatot kapni

Jól jönne egy plusz havi családi pótlék? Ez lehet a megoldás

Melyik régi állampapírt érdemes 16 százalékosra cserélni?

Megvan, mi a trükkje az új lakossági államkötvénynek

Állampapírpiaci alapismeretek:

Apu, tulajdonképpen mi az az állampapír?

Apu, akkor most biztonságban vannak az állampapírjaim, részvényeim?

Állampapír-kisokos – te szívesen adakozol a kormánynak, vagy inkább kapnál tőle?

(A lakossági állampapírok aktuális kamatát itt lehet megnézni, a többié pedig itt kérdezhető le. Az Államkincstár kötvényvásárlási és eladási árai pedig itt vannak.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Ausztriába indultak, de nem értek oda.

Ausztriába indultak, de nem értek oda.