A tavaly júliusi cikkünket ezzel a mondattal fejeztük be: „Az új technológia rendelkezésre fog állni, miért ne használjuk hatékonyan?”

Azt, hogy a tervezett határidőben elindul az azonnali fizetési rendszer Magyarországon, elég nagy biztonsággal meg lehet jósolni. Hogy minden eleme elindul-e, az kevéssé valószínű. De nem is ezzel szeretnék ma foglalkozni, hanem megnézni néhány ötletet más országok gyakorlatából, mit is tudnának a bankok kezdeni ezzel az egésszel, amit ugye nem üzleti meggyőződésből, hanem szabályozói hatásra vezetnek be.

Hungarikum az azonnali fizetési rendszerben

A Magyar Nemzeti Bank sok mindent megtett azért, hogy a bankok több lehetőséget is kapjanak szolgáltatásaik fejlesztésére, hiszen a magyar azonnali fizetési rendszer nemcsak a bankszámlaszámok használatával működik majd, hanem azonnal létrejön három másodlagos azonosító használatának lehetősége is. Ehhez az kell, hogy a rendszert működtető Giro Zrt. a bankok által bejelentett másodlagos azonosítókat egy-egy külön adatbázisban, úgynevezett proxy adatbázisban tárolja úgy, hogy az adatbázisok az azonosítót az öt másodperces tranzakciós idő alatt be tudják azonosítani ahhoz, hogy a tranzakció megtalálja a célszámlát.

Meg kell jegyezni, hogy a Nemzeti Bank döntése jelentősen különbözik más országok gyakorlatától, hiszen nincs még egy olyan ország, ahol három másodlagos azonosítót is bevezettek volna már a rendszer felállításakor. Magyarországon kívül két ország van csak, ahol az azonnali fizetési rendszert kötelezően vezették be, ez Szerbia és Thaiföld. E kettő közül Thaiföld az, ahol másodlagos azonosító is bekerült a rendszerbe, mégpedig azért, hogy az állami, alapvetően segély célú kifizetések az állami azonosító felhasználásával történjenek. Thaiföldön a mobiltelefonos P2P fizetés is nagyon gyorsan elterjedt, de nem szabad elfelejteni, hogy ott a katonai kormányzat módszereivel történt ennek a rendszernek a bevezetése is.

Mit kezdenek a magyar bankok a lehetőséggel?

A Nemzeti Bank persze csak létrehozatta a másodlagos azonosítók rendszerét, már a projekt elindításakor arra próbálta ösztönözni a pénzforgalmi szolgáltatókat, hogy azok hozzanak létre rendszereket az új infrastruktúra hasznosítására. Mindeddig a szerző sajnos nem hallott egy ilyen új rendszer tervéről sem, pedig a magyar bankok akár a dán Nets céget, a magyar azonnali fizetési rendszer szállítóját is megkérdezhették volna a lehetőségekről.

A skandináv országokban nagyon elterjedtek az azonnali fizetéseket használó mobilfizetési rendszerek. A svéd Swish rendszerét a lakosság 65 százaléka használja, pár év alatt a dán MobilPay is elérte a 60 százalékos lefedettséget, míg Norvégiában az ugyancsak a DenDanske Bank által vezetett Vipps a népszerű fizetési eszköz. Ezek a százalékarányok egyébként nem a felnőtt lakossághoz lettek viszonyítva, hanem a teljes lakossághoz, beleszámítva a pici gyerekeket is.

Érdemes megemlíteni a brit PayM rendszert, amelyikre ugyan mintegy öt évet kellett várni a brit azonnali fizetési rendszer 2008. évi bevezetése után, viszont a rendszert a bankok közössége hozta létre és indította útjára 2014-ben.

Mit tegyenek tehát a magyar bankok? A legolcsóbb megoldás egy PayM-hez hasonló közös rendszer lenne, bár ennek a valószínűsége igen csekély. Megoldás lehetne, ha például a skandináv országokhoz hasonlóan egy nagybank ragadná magához a kezdeményezést, mint azt a DenDanske is tette. Nálunk lehetne ez az OTP akár a Simple megoldásába integrálva, akár egy új rendszerben, de lehetne az éppen egy nagybank felépítésén fáradozó Takarék Csoport is ez az újító bank - talán AlfaPay néven.

Szárnyalhat a fejlesztők fantáziája - nem csak a fintecheknél, a bankoknál is!

A PSD2 szeptemberi bevezetésével párhuzamosan a termékfejlesztők fantáziája még sokkal jobban szárnyalhat. Sokan úgy gondolják, hogy az Európai Unió jogalkotói a PSD2 szabályozást a fintech-vállalkozások piacra jutásának segítésére alkották meg. Véleményem szerint ez alapvető tévedés. A szabályozást a jogalkotó azért hozta létre, hogy megkönnyítse a technológiai fejlődés által lehetővé tett szolgáltatások eljutását a fogyasztóhoz. Ezt a szolgáltatást pedig nemcsak új fintech-vállalkozások, hanem tradicionális bankok is nyújthatják, mint ahogy teszik is! Csak egy utalás a decemberi cikkünkre: a londoni Fintech Connect kiállítás legnagyobb szponzora a spanyol „fintech” bank BBVA volt, amelyet 1857-ben alapítottak.

Hogy folytassuk a nagybanki példák sorát, meg kell említeni a brit bankokat. Amennyiben valakinek a Lloyds Banknál is van bankszámlája, akkor az applikációjáról nyolc másik banknál (Barclays, HSBC, Halifax, Bank of Scotland, Santander, Nationwide, Natwest, RBS) vezetett számláján is végezhet műveleteket, indíthat például átutalást, amit értelem szerűen a bankrendszer az azonnali átutalási rendszerben kezel. Természetesen az a hozzáférhetőség kölcsönös és csak bővülni fog amint a bankrendszer többi tagja csatlakozik hozzá.

Mi történt tehát? Nem a fintech cégek lepték el a piacot, hanem a jogszabályi kereteket kihasználva a bankrendszer teszi lehetővé ügyfelei számára az open banking, azaz a nyílt bankolás eredményeinek elérését!

H2H: eddig a nagyok kiváltsága volt, de ennek vége

A másik komoly terület, ahol a bankok lépéseket tehetnek ez a Host-to-Host kapcsolatok kiszélesítése. Az a típusú kapcsolat már korábban is létezett a banki számítógépek és egyes nagy ügyfelek számítógépei között, de költséges volta miatt valóban csak a nagy ügyfelek tekintetében engedhették meg maguknak a bankok.

Az utóbbi húsz évben ugyanakkor nagyon sokat fejlődtek az ERP rendszerek, sokkal nagyobb részben váltak alkalmassá olyan biztonságos fájlok kezelésére, amelyek banki átutalásokat tartalmaznak. Sokat fejlődött a banki átutalási infrastruktúra is, hiszen folyamatosan vezetik be országról országra az azonnali fizetési rendszert, tehát jobban megéri igazán gyors ügyfél–bank kapcsolati rendszert működtetni.

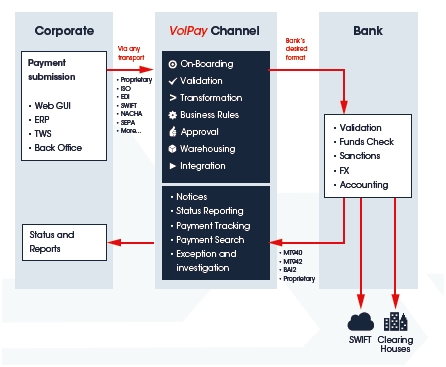

A fentiekben már hivatkoztam a londoni Fintech Connect kiállításra, amelyre december elején került sor. A mintegy 150 kiállító tíz százaléka kínálta ezt a terméket, de már Magyarországon is vannak olyan cégek, amelyek kínálják a bankok részére azt a rendszert. Lássunk ugyanakkor egy külföldi ábrát hogyan is rajzolja le az amerikai, brit és dubai irodákkal rendelkező indiai gyökerű Volante cég a H2H csatornát:

Az ábrán láthatjuk, milyen feladatokat lát is el a H2H csatorna. Gyakorlatilag ez a rendszer felelős azért, hogy a fizetési forgalom megfeleljen a jogszabályi előírásoknak, hogy az adatok a megfelelő formátumban jussanak el a banktól az ügyfélig, illetve az ellenkező irányba, hogy a megfelelő jelentések meglegyenek mindkét oldalon, tehát hogy a fizetési forgalom lebonyolítása a lehető leghatékonyabb legyen.

Miért is jó ez a vállalatnak? A kérdés megválaszolására nézzük meg a McKinsey cég ábráját, ami azt mutatja, milyen lehetőségek vannak az automatizálásra egy vállalat tevékenységében. Láthatjuk, hogy úgy a számvitel, mint a pénzforgalom automatizálásnak lehetősége igen komoly, a tanácsadó cég szerint 77, illetve 79 százalék.

|

| Czímer József |

A vállalati tevékenység automatizálása persze nem kizárólag egy belső folyamat, hogy beállítom a legjobb szoftvereket, hanem ahhoz egy olyan általános vállalati infrastruktúra rendszer is kell, ami lehetővé teszi a vállalati pénzügyi igazgató számára a korszerűsítést. Magyarországon a Nemzeti Bank az azonnali fizetési rendszer bevezetésének kezdeményezésével megtette az egyik igen komoly lépést, a fizetési infrastruktúra modernizálását.

Most jönnek tehát a bankok, hogy kihasználva ezt az infrastruktúrát megfelelően modern szolgáltatást nyújtsanak a vállalatoknak és utána pedig (vagy nem utána, hanem okosan gondolkodva párhuzamosan) ők következnek, elérve így azt, hogy egy igazán korszerű gazdaság hátterének a lehetősége jöjjön létre.

A fentieket bemutatva úgy gondolom, hogy a lehetőség adott, július 1-től működni is fog, most a bankok következnek...

Czímer József cikke

Az azonnali fizetési rendszer hazai bevezetéséről szóló sorozatunk eddig megjelent cikkei:

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.